Nim ngân hàng tiếp tục dò đáy, rủi ro tiềm ẩn từ các khoản cho vay doanh nghiệp

(DNTO) - Doanh số cho vay tăng, nhưng tiền thực chảy vào nền kinh tế lại giảm, thậm chí có khoản vay "chạy lòng vòng" trong hệ thống đã khiến biên lãi suất (NIM) ngân hàng co lại. Những thách thức từ chất lượng tài sản và sự biến động của lãi suất, tỷ giá là dấu hỏi lớn với hoạt động ngân hàng trong năm 2024.

Tăng trưởng tín dụng trong năm 2023 của các ngân hàng thương mại chủ yếu đến từ việc thúc đẩy cho vay các doanh nghiệp hơn là cho vay cá nhân. Ảnh: TL.

Thách thức duy trì NIM trong bối cảnh chi phí vốn cao, rủi ro nợ xấu

Tính đến cuối tháng 4/2024, đã có khoảng 11 ngân hàng công bố báo cáo tài chính quý 1/2024. Lần đầu tiên trong nhiều năm, sau một quý trước đó chứng kiến tăng trưởng tín dụng mạnh, thu nhập của nhiều ngân hàng lại bất ngờ sụt giảm. Cụ thể, 18 ngân hàng tăng trưởng dương, 1 ngân hàng thua lỗ và 9 ngân hàng lợi nhuận sụt giảm. Điều này làm lộ rõ bức tranh phân hóa sâu sắc trong kết quả kinh doanh của các ngân hàng.

Giới chuyên gia nhận định, lợi nhuận của ngành ngân hàng nhìn chung sẽ vẫn yếu do hoạt động dịch vụ còn gặp nhiều khó khăn, nợ quá hạn có thể tăng lên, trong khi biên lãi thuần vẫn chịu áp lực và tăng trưởng tín dụng vẫn yếu.

Điều này cho thấy một thực trạng rằng các ngân hàng phải giảm mức lãi suất cho vay để thúc tín dụng, ảnh hưởng tiêu cực đến mức sinh lời trên danh mục cho vay. Việc duy trì NIM thấp là thách thức lớn cho ngân hàng trong bối cảnh lãi suất toàn cầu biến động và chi phí huy động vốn tăng. Điều này cũng báo hiệu triển vọng lợi nhuận của ngành ngân hàng trở nên khó lường hơn, khi mà việc phụ thuộc vào lãi suất cho vay có thể dẫn đến biến động lớn trong hiệu quả hoạt động.

"Tín dụng không tăng, trong khi lãi suất tiếp tục giảm là bất lợi đối với hệ thống ngân hàng. Đó là chưa tính đến việc NIM vẫn chưa chịu tác động mạnh trong tháng 12/2023 và mức độ giảm mạnh thực tế đang chuyển sang quý 2/2024, khi những khoản vay ngắn hạn 1-3 tháng sắp tất toán được “thấm dần”, các chuyên gia nhận định.

Nêu quan điểm, ông Lê Hoài Ân, Chuyên gia đào tạo và tư vấn hoạt động ngân hàng, Công ty cổ phần Giải pháp tài chính tích hợp, còn cho rằng, NIM ngân hàng có thể bị "báo động" đáng kể nếu mức trích lập dự phòng tín dụng tăng lên, vì vậy, diễn biến nợ xấu cần được xem xét khi đánh giá mức tăng trưởng lợi nhuận của các ngân hàng.

"Việc cho vay doanh nghiệp trong hệ sinh thái càng tạo ra một môi trường tài chính rủi ro, khi mà mức nợ xấu không tăng tương ứng do có khả năng các khoản nợ xấu đã bị che lấp qua các biện pháp tài chính như cơ cấu lại nợ, tiền vay lại trở thành tiền gửi trong hệ thống, chứ không thực sự chảy vào các hoạt động kinh tế. Sự phục hồi kinh tế không đồng đều giữa các ngành đã khiến cho việc đánh giá chất lượng tài sản trở nên khó khăn hơn, làm tăng rủi ro tiềm ẩn cho hệ thống tài chính", vị chuyên gia nêu rõ.

Đặc biệt, trong tháng 4/2024, dòng vốn đầu tư đã có xu hướng rởi bỏ khỏi quỹ ETF FINLEAD, quỹ mô phỏng chỉ số đầu tư các cổ phiếu ngân hàng và chứng khoán khi ghi nhận mức bán ròng liên tiếp của Quỹ, điều này cho thấy triển vọng bi quan của thị trường về cổ phiếu ngân hàng.

Ngoài ra, việc Thông tư 02 được gia hạn đến hết năm 2024 khiến cho bức tranh nợ xấu của ngân hàng không được phản ánh đầy đủ trên báo cáo tài chính, từ đó ảnh hưởng nhiều đến chất lượng lợi nhuận của các cổ phiếu ngân hàng. Rủi ro từ sự biến động của thị trường vốn và tình hình kinh doanh của các ngân hàng vẫn là mối quan tâm lớn cho nhà đầu tư và các cơ quan quản lý.

Triển vọng nhóm ngân hàng vẫn còn chậm và các yếu tố cơ bản sẽ rõ rệt hơn từ cuối năm 2024. Ảnh: TL.

Nền tảng để lạc quan

Mới đây, tại Hội thảo “Thị trường tài chính Việt Nam 2023 và triển vọng 2024”, chuyên gia kinh tế TS. Cấn Văn Lực, dự báo lợi nhuận ngân hàng cả năm nay có thể tăng 10-15%.

Các yếu tố kỳ vọng sẽ giúp lợi nhuận ngành ngân hàng năm 2024 khả quan hơn được ông Lực dự báo bao gồm: Thứ nhất, nền kinh tế phục hồi tốt hơn, tăng trưởng tín dụng dự báo ở mức 14 - 15%, cao hơn so với 2023, giúp tăng thu nhập từ hoạt động tín dụng cũng như các hoạt động dịch vụ khác như thanh toán, dịch vụ ngân hàng số, kinh doanh ngoại hối…; thứ hai, thị trường chứng khoán tăng trưởng cao hơn cũng sẽ giúp tăng thu nhập từ kinh doanh chứng khoán; thứ ba, thanh khoản sẽ bớt dư thừa trong năm 2024, do tín dụng tăng trưởng tốt hơn, dẫn đến chênh lệch lãi suất đầu ra - đầu vào có xu hướng tăng nhẹ, giúp NIM tăng nhẹ, nhờ đó lợi nhuận tăng trưởng tốt hơn.

VPBankS cũng vừa có báo cáo cập nhật triển vọng nhóm ngân hàng với điểm nhấn tốc độ hồi phục của nhóm này vẫn còn chậm và các yếu tố cơ bản sẽ rõ rệt hơn từ cuối năm 2024. Ông Đào Hồng Dương, Giám đốc Phân tích VPBankS cho rằng triển vọng của ngành ngân hàng năm 2024 phụ thuộc vào việc cải thiện NIM do chi phí vốn thấp và động lực cho vay từ vốn đầu tư nước ngoài (FDI) do việc nâng cấp quan hệ Đối tác chiến lược toàn diện với Hoa Kỳ và Nhật Bản, xuất nhập khẩu và nhu cầu vay trong nước phục hồi. Tuy nhiên, vẫn có những rủi ro như thị trường bất động sản đóng băng và áp lực xử lý nợ xấu.

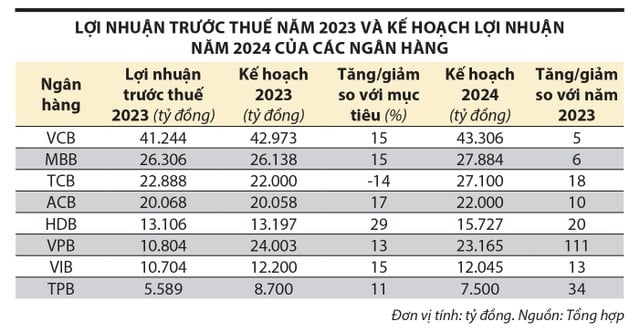

Dự báo lợi nhuận trước thuế của các ngân hàng niêm yết sẽ cán mức tăng trưởng 15%, tương đương đạt 293.650 tỷ đồng. Những cái tên đặt mục tiêu tăng trưởng lợi nhuận ở mức 10-18 như Ngân hàng ACB, HDBank, MB..., trong khi các ngân hàng nhỏ hơn như Ngân hàng LPBank, MSB... đặt mục tiêu cao hơn, ở mức từ 20-35%.

"Tăng trưởng này đến từ sự phục hồi của NIM ở hầu hết ngân hàng lớn, nhờ chi phí vốn thấp khi nền lãi suất huy động thấp và sự phục hồi tiền gửi không kỳ hạn (CASA), kỳ vọng Fed bắt đầu giảm lãi suất từ nửa cuối năm 2024 và tăng trưởng tín dụng có xu hướng gia tăng mạnh từ nửa cuối năm theo yếu tố chu kỳ. Ngoài ra, chi phí hoạt động được kiểm soát chặt chẽ qua quá trình số hóa hoạt động ngân hàng, chỉ số chi phí trên thu nhập (CIR) liên tục cải thiện hỗ trợ lợi nhuận", VPBankS nhìn nhận.