Ngân hàng và cuộc cạnh tranh lãi suất trong bối cảnh tín dụng bán lẻ tiếp tục phục hồi chậm

(DNTO) - NIM toàn ngành dự báo gặp nhiều áp lực nửa cuối năm do nhu cầu tín dụng bán lẻ vẫn chưa bứt tốc. Với động thái can thiệp thị trường của nhà điều hành thông qua việc giảm lãi suất trúng thầu tín phiếu lần thứ 2 trong trong tháng 8, đang "bật" tín hiệu lãi suất sẽ nới lỏng để vực NIM.

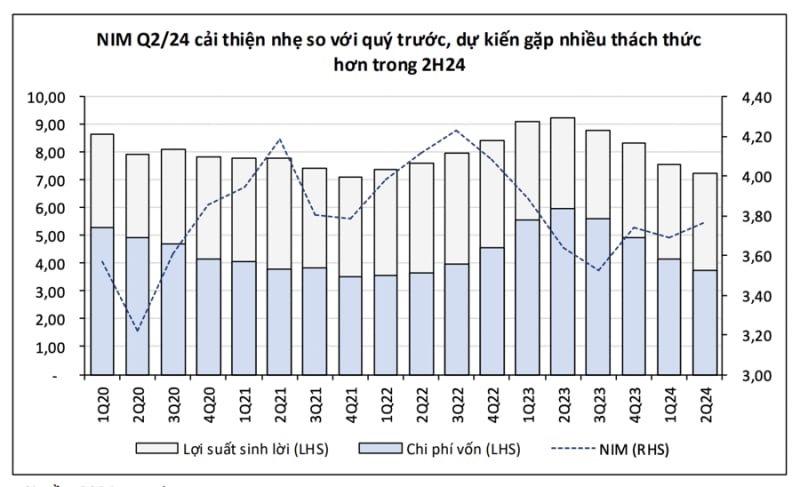

NIM thu hẹp còn 3,27% nửa đầu năm

Biên lãi ròng (NIM) của hệ thống ngân hàng đã sụt giảm trong suốt hai năm qua và đã bắt đầu tạo đáy, dựa vào báo cáo kết quả kinh doanh được công bố cuối quý 2 vừa rồi. Cụ thể, NIM toàn ngành đã giảm nhẹ trong 6 tháng đầu năm và đạt khoảng 3,27%, so với mức 3,42% của cùng kỳ năm 2023.

Trong bối cảnh chi phí đầu vào và đầu ra đều giảm, NIM của ngành tiếp tục xu hướng giảm. Dù thu nhập lãi thuần tăng 19,6% so với cùng kỳ, nhưng mức tăng trưởng 4 quý liên tiếp chỉ đạt 7,2%. Sự suy giảm NIM, bất kể tăng trưởng tín dụng nhanh, phản ánh áp lực từ lãi suất cho vay. Bên cạnh đó, khó khăn trong tăng trưởng tín dụng bán lẻ, vốn mang lại biên lãi cao hơn, đã gây trở ngại lớn cho việc phục hồi NIM về mức cao như trong giai đoạn 2021 và nửa đầu năm 2023.

Các ngân hàng với chiến lược kinh doanh khác nhau đã ghi nhận những diễn biến khác nhau về NIM. Theo dữ liệu của 27 ngân hàng thương mại niêm yết, có thể phân chia thành bốn nhóm dựa trên quy mô và tệp khách hàng: nhóm quốc doanh, nhóm chuyên cho vay cá nhân, nhóm chuyên cho vay doanh nghiệp, và nhóm khác.

Cụ thể, trong quý 2, các ngân hàng quốc doanh đã nỗ lực đẩy mạnh tín dụng, nhưng NIM của nhóm này vẫn giảm từ 2,82% trong quý 1 xuống còn 2,78%. Dù sở hữu nguồn vốn giá rẻ và chiếm từ 50-60% lượng tiền gửi không kỳ hạn (CASA) trong ngành, lãi suất cho vay thấp đã khiến NIM của nhóm này luôn ở mức trung bình ngành.

Đối với các ngân hàng thương mại tư nhân, nhóm chuyên cho vay doanh nghiệp ghi nhận mức NIM cải thiện từ 4,01% trong quý 1 lên 4,06% trong quý 2/2024. Nhóm này được hưởng lợi từ dư địa tăng trưởng tín dụng dồi dào kể từ năm 2023, giúp thu nhập lãi tăng và duy trì NIM ổn định. Về chi phí vốn, những ngân hàng phát triển hệ sinh thái khách hàng doanh nghiệp cũng có tỷ lệ CASA tốt hơn, giúp giảm chi phí huy động vốn.

Trong khi đó, nhóm ngân hàng chuyên cho vay cá nhân gặp khó khăn trong việc duy trì tăng trưởng tín dụng, phần lớn do sự phục hồi chậm của tiêu dùng. Điều này dẫn đến NIM của nhóm giảm mạnh so với năm trước và đi ngang ở mức 4,31% trong quý 2.

Với nhóm ngân hàng khác, vì quy mô tài sản nhỏ hơn, không có lợi thế trong việc thu hút nguồn vốn giá rẻ và tăng trưởng tín dụng thấp hơn, chỉ đạt 6,09%, thấp hơn mức trung bình 8% của toàn ngành. Tuy nhiên, nhóm này là nhóm duy nhất có NIM phục hồi tích cực, từ 2,27% trong quý 1 lên 2,41% trong quý 2/2024.

Mức phục hồi này chủ yếu do YEA (tỷ suất sinh lời trên tài sản sinh lãi) giảm từ 8,51% xuống 7,93% và COF (chi phí vốn) giảm mạnh từ 6,48% xuống 5,72%. Mặc dù không có lợi thế về CASA, chi phí vốn của nhóm được cải thiện nhờ lãi suất huy động giảm sâu và việc tăng gần 140 lần các khoản nợ vay Chính phủ và Ngân hàng Nhà nước (NHNN) so với quý trước, hưởng lợi từ lãi suất điều hành thấp.

Tín hiệu tích cực từ động thái "nới lỏng"

Trong cập nhật triển vọng ngành ngân hàng mới đây, BSC cho rằng NIM toàn ngành sẽ gặp nhiều áp lực trong nửa cuối năm do nhu cầu tín dụng bán lẻ tiếp tục phục hồi chậm khiến cho các ngân hàng tiếp tục phải cạnh tranh khách hàng bằng việc giảm lãi suất cho vay.

Theo đó, tại BID, NIM quý 2 đạt khoảng 2,6% tăng 12bps so với cùng kỳ. BSC cho rằng việc liên tiếp triển khai các gói cho vay có lãi suất hấp dẫn hơn các ngân hàng tư nhân nhất là các gói cho vay trả nợ trước hạn theo Thông tư 06 đã giúp BID cạnh tranh khách hàng và tăng tốc tín dụng, tuy nhiên cũng khiến lợi suất tài sản sinh lời chịu áp lực... Trong khi đó, ACB đã phải cho vay lãi suất rẻ hơn trong quý 2 nhằm thu hút khách hàng, dẫn tới chênh lệch lãi suất cho vay và lãi suất huy động bình quân chỉ còn 4,7% (-36bps).

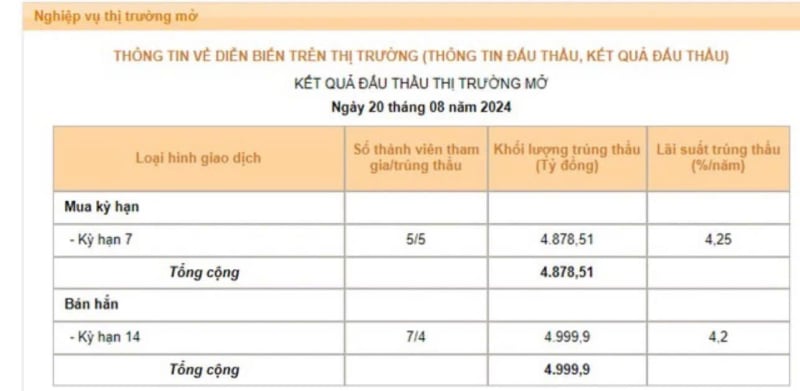

Theo khảo sát về xu hướng tăng trưởng tín dụng trong quý 3/2024, các tổ chức tín dụng dự kiến sẽ tiếp tục giảm lãi suất cho vay để hỗ trợ người dân và doanh nghiệp. Đặc biệt, động thái "can thiệp" thị trường của nhà điều hành tiếp tục bộc lộ rõ nét thông qua việc giảm lãi suất trúng thầu tín phiếu, lần thứ 2 trong trong tháng 8 khi phiên giao dịch ngày 20/8 trên thị trường mở đã gây bất ngờ lớn bởi quyết định giảm lãi suất trúng thầu tín phiếu từ 4,25%/năm xuống 4,2%/năm.

Trong phiên giao dịch này, NHNN chào thầu tín phiếu kỳ hạn 14 ngày, đấu thầu lãi suất và đã có 4.999,9 tỷ đồng trúng thầu với lãi suất 4,20%/năm, giảm nhẹ so với mức 4,25%/năm phiên trước đó. Cũng tại phiên này, đã có 9.250 tỷ đồng tín phiếu đáo hạn. Như vậy, nhà điều hành đã bơm ròng 1.964,92 tỷ đồng ra thị trường thông qua nghiệp vụ thị trường mở. Khối lượng lưu hành trên kênh cầm cố là 46.585,21 tỷ đồng, khối lượng tín phiếu lưu hành trên thị trường ở mức 55.349,4 tỷ đồng.

Đây là lần thứ 2 trong cùng một tháng, NHNN thực hiện giảm lãi suất tín phiếu. Trước đó, trong quý 2 và nửa đầu quý 3, NHNN đã phải liên tục duy trì thực hiện các biện pháp mang tính thắt chặt nhằm kìm hãm đà tăng của tỷ giá như: tăng lãi suất OMO, tăng lãi suất tín phiếu và bán ngoại tệ. Điều này đã tạo áp lực lên thanh khoản hệ thống ngân hàng và môi trường lãi suất trong những tháng vừa qua.

Chính vì vậy, việc NHNN giảm các loại lãi suất trên thị trường mở được cho là cần thiết khi tăng trưởng tín dụng đang có tín hiệu bứt tốc và lãi suất huy động liên tục tăng trong những tháng gần đây.

"Trong điều kiện kinh tế vĩ mô ghi nhận những dấu hiệu khả quan, cùng định hướng điều hành của NHNN, thanh khoản được kỳ vọng ổn định và dồi dào hơn, lãi suất liên ngân hàng có thể giảm trở lại, gắn với tăng cường khả năng tiếp cận vốn tín dụng, hỗ trợ người dân, doanh nghiệp phát triển sản xuất", Chứng khoán Vietcombank (VCBS) nhận định.