Lợi nhuận ngân hàng quý 2/2024: Mức cao nhất lên tới 60%, sẽ có sự phân hoá mạnh

(DNTO) - Giới phân tích dự kiến các ngân hàng sẽ ghi nhận biên lãi ròng (NIM) ổn định hoặc cải thiện trong quý 2 từ 10-60% nhờ tăng trưởng tín dụng phục hồi. Tuy nhiên, ở chiều ngược lại, mảng thu nhập ngoài lãi ảm đạm và chưa thể phục hồi là nguyên nhân khiến một số thành viên lợi nhuận đi lùi so với cùng kỳ.

Đa số các ngân hàng sẽ ghi nhận NIM ổn định hoặc cải thiện trong quý II nhờ tăng trưởng tín dụng phục hồi. Ảnh: TL.

Sẽ có sự phân hóa mạnh

Bước sang quý 2/2024, tín dụng dần khởi sắc. Tính đến ngày 14/6, tăng trưởng tín dụng đạt 3,79% so với cuối năm 2023; Doanh số tín dụng mà các tổ chức tín dụng đã cung ứng ra nền kinh tế trong gần 6 tháng đầu năm 2024 cao hơn doanh số cùng kỳ 3 năm trước. Đồng thời, một yếu tố thuận lợi nữa là thị trường bất động sản đang có dấu hiệu ấm dần lên, động lực cho vay từ vốn đầu tư nước ngoài (FDI) do việc nâng cấp quan hệ đối tác chiến lược toàn diện với Hoa Kỳ và Nhật Bản, xuất nhập khẩu và nhu cầu vay trong nước phục hồi, tạo điều kiện để kích cầu tín dụng.

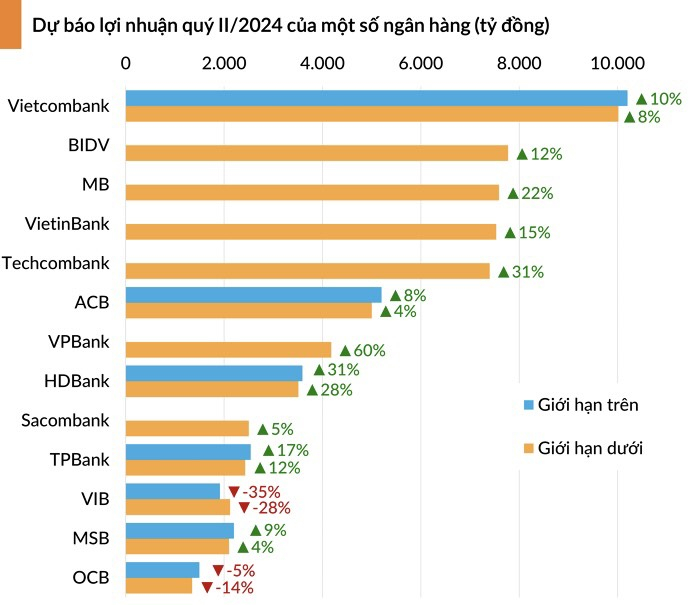

SSI Research vừa có báo cáo ước tính kết quả kinh doanh quý 2/2024 của 13 ngân hàng đang niêm yết trên sàn chứng khoán. Trong đó, các chuyên gia dự báo 11 ngân hàng sẽ có lợi nhuận tăng trưởng trong khi 2 thành viên có khả năng ghi nhận lợi nhuận tăng trưởng âm trong 6 tháng đầu năm.

Trong nhóm các nhà băng được kỳ vọng tăng trưởng lợi nhuận, VPBank đứng đầu danh sách được đánh giá sẽ ghi nhận lợi nhuận tăng trưởng mạnh mẽ nhất, tới 60% so với cùng kỳ, đạt khoảng 4.200 tỷ đồng trong 3 tháng quý II. Theo SSI Research, FE Credit có thể sẽ đạt điểm hòa vốn trong quý này sau nhiều quý thua lỗ.

Các chuyên gia kỳ vọng tín dụng sẽ duy trì đà tăng tốt trong quý 2 với ngân hàng Techcombank, ước đạt 10 - 11% so với đầu năm. Trước đó vào quý 1/2024, tăng trưởng tín dụng của Techcombank ở mức 7%. NIM và tỷ lệ nợ xấu được kỳ vọng sẽ tương đối ổn định so với quý trước. Do vậy, lợi nhuận trước thuế của Techcombank được kỳ vọng sẽ đạt 7.000 tỷ đồng, tăng 31% so với cùng kỳ nhưng giảm 5% nếu so với quý liền trước.

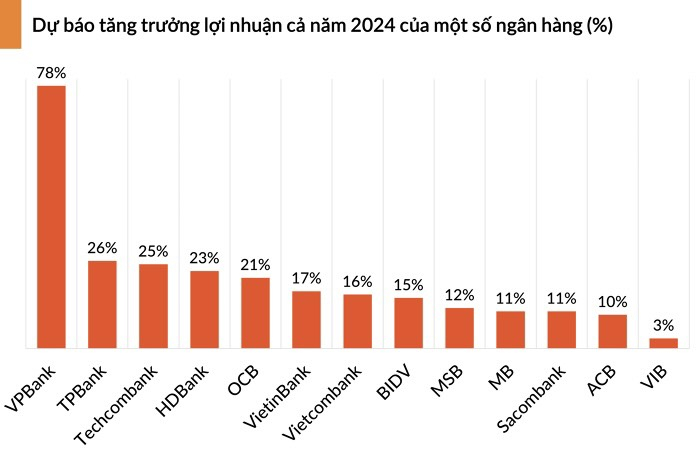

Với HDBank, các chuyên viên phân tích cho rằng lợi nhuận trước thuế của ngân hàng có thể đạt 3.500 đến 3.600 tỷ đồng, tương đương tăng từ 28% đến 31% so với cùng kỳ nhờ tăng trưởng tín dụng tới 10%. Dù vậy, các chuyên viên cũng dự báo NIM của ngân hàng có thể giảm trong quý 2 nếu so với quý liền trước. Cho cả năm 2024, lợi nhuận ròng của HDBank được dự báo sẽ tăng trưởng 23%.

Trong khi đó, một “ông lớn” ngân hàng có vốn nhà nước khác là BIDV được dự báo lợi nhuận trước thuế đạt 7.800 tỷ đồng, tăng 12% so với cùng kỳ. Lợi nhuận ròng cả năm ước tăng 15%.

“Do tăng trưởng tín dụng đạt khoảng 6% so với đầu năm nay (hay 15% so với cùng kỳ), trong khi tăng trưởng tiền gửi chậm hơn, chỉ tăng thêm 4 - 5% so với đầu năm, chúng tôi kỳ vọng NIM của BIDV sẽ phục hồi khá tốt so với quý trước. Tuy nhiên, chất lượng tài sản của ngân hàng vẫn có thể chịu áp lực do liên đới từ CIC”, SSI Research nhận định.

Tại Vietcombank, tăng trưởng tín dụng được dự báo sẽ đạt 4% vào cuối tháng 6, trong khi đó tăng trưởng huy động giảm. NIM dự kiến sẽ ổn định trong quý 2/2024 trong khi chất lượng tài sản được kiểm soát ổn định.Theo đó, lợi nhuận trước thuế quý 2 của Vietcombank được kỳ vọng đạt 10.000 đến 10.300 tỷ đồng, tăng 8 đến 10% so với cùng kỳ. Xét cả năm, lợi nhuận Vietcombank được dự báo tăng 16%, cao hơn đáng kể so với năm trước...

Tuy nhiên, ở chiều ngược lại, thu nhập ngoài lãi của ngành ngân hàng vẫn ảm đạm và chưa thể phục hồi khi chỉ dựa chủ yếu vào mảng thu phí và xử lý nợ. Hoạt động kinh doanh ngoại hối với chứng khoán dự báo sẽ không có mức tăng trưởng cao khi tình hình thị trường càng lúc càng khó khăn. Chi phí trích lập dự phòng vẫn sẽ tiếp tục tăng khi nợ xấu có dấu hiệu tăng lại trong quý 2 này.

Đơn cử, 2 thành viên được dự báo lợi nhuận suy giảm trong quý 2/2024. Cụ thể, OCB được dự báo sẽ duy trì tỷ lệ NIM và nợ xấu ở mức ổn định, trong khi tăng trưởng tín dụng đạt 7 - 8%. Mặc dù vậy, chi phí dự phòng được kỳ vọng sẽ tăng lên đáng kể trong quý khiến lợi nhuận trước thuế giảm từ 14,4% đến 5%, xuống 1.350 tỷ đồng đến 1.500 tỷ đồng.

Còn với VIB, chuyên gia cho rằng, việc giảm lãi suất để kích cầu tín dụng có thể giúp ngân hàng đạt mức tăng trưởng tín dụng khoảng 3% so với đầu năm. Tuy nhiên NIM được dự báo sẽ giảm trong quý 2, còn chi phí tín dụng lại tăng thêm. Do đó, các chuyên viên phân tích cho rằng lợi nhuận trước thuế sẽ đạt 2.100 tỷ đồng đến 2.000 tỷ đồng, tương ứng giảm từ 28% đến 25% so với cùng kỳ.

NIM của các ngân hàng sẽ tiếp tục chịu áp lực giảm khi lãi suất cho vay dự báo sẽ giảm thêm 1-2% trong khi lãi suất huy động đã tăng nhẹ ở hầu hết các ngân hàng. Ảnh: TL.

NIM cả năm kỳ vọng lực kéo từ chính sách tín dụng, lãi suất và tỷ giá

Giới phân tích đánh giá, NIM của các ngân hàng sẽ tiếp tục chịu áp lực giảm khi lãi suất cho vay dự báo sẽ giảm thêm 1-2% theo yêu cầu của nhà điều hành trong khi lãi suất huy động đã tăng nhẹ ở hầu hết các ngân hàng. Tỷ lệ nợ xấu NPL tăng và tỷ lệ bao phủ nợ xấu LLR giảm là xu hướng chung toàn ngành.

"NIM sẽ ổn định trong quý 2 và 3, sau đó giảm vào quý 4/2024 khi lãi suất huy động tăng. Lãi suất huy động có thể tăng từ 50 - 100 điểm cơ bản trong năm, trong khi lãi suất cho vay dự kiến giữ nguyên và có thể tăng nhẹ vào cuối năm 2024 - đầu năm 2025", Chuyên gia phân tích VCBS, nhận định.

Nhìn chung lợi nhuận sau thuế của các ngân hàng sẽ có mức tăng trưởng không cao, mức tăng nổi bật ở một số ngân hàng có tăng trưởng tín dụng tốt như LPBank, VPBank, HDBank; một số ngân hàng ghi nhận lợi nhuận tăng trưởng âm do lợi nhuận sau thuế cùng kỳ năm ngoái ở mức cao như Sacombank, BIDV.

Mới đây, Ngân hàng Nhà nước đã chính thức lấy ý kiến dự thảo sửa đổi về Thông tư 02, quy định cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng đang gặp khó khăn, nội dung kéo dài cho đến hết năm 2024, thay vì tới tháng 6 này. Thế nhưng, điều này cũng có nghĩa nợ xấu chỉ được “gói lại” và khi Thông tư 02 hết hiệu lực, nếu ngân hàng chưa thu hồi được thì sẽ còn tăng cao. Nợ xấu tăng lên cũng là mối lo ngại lớn mà nhiều lần lãnh đạo các tổ chức tín dụng nhắc đến từ đầu năm đến nay.

Kỳ vọng về lợi nhuận cả năm nay, kết quả khảo sát các tổ chức tín dụng đánh giá rằng, “chính sách tín dụng, lãi suất và tỷ giá của Ngân hàng Nhà nước tiếp tục là nhân tố khách quan quan trọng nhất giúp cải thiện tình hình kinh doanh của tổ chức tín dụng trong quý 4/2024 và cả năm 2024. Tiếp đó là “điều kiện kinh doanh và tài chính của khách hàng” và “cầu của nền kinh tế đối với sản phẩm dịch vụ của đơn vị”.

Theo đó, các ngân hàng lớn đều dự báo tăng trưởng tín dụng 2024 sẽ dương mạnh hơn so với mức tăng trưởng của năm trước, trong khi đó các ngân hàng nhỏ sẽ khó có vị thế cạnh tranh hơn. Giới phân tích nhận định, năm 2024, kỳ vọng lượng tài sản và khả năng sinh lời tăng trở lại với mức tăng lợi nhuận cao hơn so với năm trước, mức tăng vốn sẽ chậm lại so với các năm gần đây.