Lãi suất 'nóng' lên, các ngân hàng hạ dự báo tăng trưởng tín dụng cả năm xuống 13,2%

(DNTO) - Bước sang tháng 10, thêm loạt ngân hàng tăng lãi suất huy động. Trong khi đó, tại Công điện số 103 mới ban hành, Thủ tướng Chính phủ tiếp tục yêu cầu ngành ngân hàng giảm lãi suất cho vay, tăng khả năng hấp thụ vốn cho doanh nghiệp. Nhiều nhà băng e ngại, túi lợi nhuận sẽ bị ảnh hưởng.

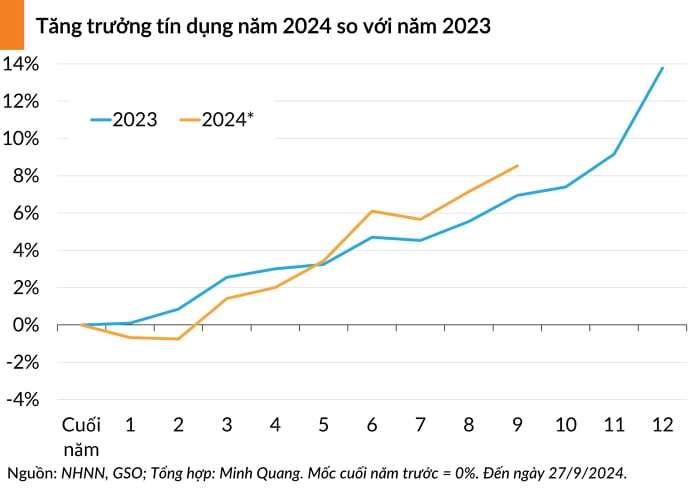

Tăng trưởng tín dụng năm ngoái đạt gần 14%. Ảnh: TL.

Nợ xấu 'dềnh lên', gần 16% tổ chức tín dụng lo ngại lợi nhuận âm

Bước vào giai đoạn cuối năm 2024, thị trường tài chính toàn cầu chứng kiến nhiều biến động với những động thái chính sách từ Cục Dự trữ liên bang Mỹ (Fed), hạ lãi suất 0.5% và có thể tiếp tục giảm thêm 1-2 lần trong thời gian tới, mang đến nhiều cơ hội cho các ngân hàng thương mại giảm lãi suất cho vay, từ đó thúc đẩy tăng trưởng kinh tế mà không tạo áp lực lớn lên tỷ giá và lạm phát.

Tuy nhiên, dù giảm lãi suất cho vay có thể kích thích nhu cầu vay vốn, nhưng điều này cũng đặt ra thách thức lớn cho các ngân hàng khi biên độ lãi suất (NIM) bị thu hẹp. Khi chi phí huy động vẫn cao trong khi lãi suất cho vay giảm, ngân hàng sẽ phải đối mặt với áp lực lớn trong việc duy trì kế hoạch lợi nhuận đề ra.

Vụ Dự báo, Thống kê, Ngân hàng Nhà nước vừa công bố kết quả của cuộc điều tra xu hướng kinh doanh của các tổ chức tín dụng (TCTD) quý 4/2024. Kết quả điều tra cho thấy, các TCTD dự báo mặt bằng lãi suất huy động tăng nhẹ 0,1 điểm phần trăm và mặt bằng lãi suất cho vay giảm nhẹ 0,09 điểm phần trăm so với cuối năm 2023.

Huy động vốn toàn hệ thống được các TCTD kỳ vọng tăng bình quân 3,2% trong quý 4/2024 và 7,9% trong năm 2024, điều chỉnh giảm đáng kể so với mức kỳ vọng 10,1% ghi nhận tại kỳ điều tra trước. Kết quả điều tra cũng cho thấy nhu cầu sử dụng dịch vụ ngân hàng của khách hàng trong quý 3/2024 có cải thiện so với quý 2/2024 nhưng chưa đạt được như kỳ vọng.

Tại kỳ điều tra này, các TCTD cho biết, mặt bằng rủi ro tổng thể của các nhóm khách hàng tiếp tục “tăng nhẹ” trong quý 3/2024, tuy nhiên được kỳ vọng sẽ “giảm nhẹ” trong quý 4/2024. Các TCTD cho biết, trong quý 3/2024, tỷ lệ nợ xấu bình quân toàn hệ thống chưa đạt được kỳ vọng “giảm nhẹ”, có xu hướng “tăng nhẹ”, tuy nhiên xu hướng này có biểu hiện thu hẹp hơn so với quý 2/2024, kỳ vọng tỷ lệ nợ xấu có thể điều chỉnh giảm trong quý 4/2024.

Về lợi nhuận, kết quả điều tra cho biết, tình hình kinh doanh tổng thể và lợi nhuận trước thuế của hệ thống ngân hàng trong quý 3/2024 có cải thiện nhưng chưa đạt được như kỳ vọng ở kỳ điều tra trước. 71,9 - 76,3% TCTD kỳ vọng tình hình kinh doanh sẽ khả quan hơn trong quý 4/2024 và cả năm 2024.

Đáng chú ý tỷ lệ các TCTD kỳ vọng lợi nhuận tăng trưởng dương so với năm 2023 đã giảm mạnh so với kỳ điều tra trước, cụ thể: giảm từ mức 86,2% của kỳ điều tra trước xuống còn 79,6% trong kỳ điều tra này. Bên cạnh đó, số TCTD lo ngại lợi nhuận tăng trưởng âm trong năm 2024 tăng lên 15,9% (cao hơn tỷ lệ 11% TCTD kỳ vọng tại kỳ điều tra trước) và 4,4% ước tính lợi nhuận không thay đổi.

Các TCTD tiếp tục đánh giá “Chính sách tín dụng, lãi suất và tỷ giá của Ngân hàng Nhà nước” được kỳ vọng là nhân tố khách quan quan trọng nhất giúp cải thiện tình hình kinh doanh của TCTD trong quý 3/2024, tính chung cho cả năm 2024.

Trong khi đó, “sự cạnh tranh từ các TCTD khác” tiếp tục được đánh giá là nhân tố quan trọng nhất tác động tiêu cực làm “suy giảm” tình hình kinh doanh của TCTD trong quý 3/2024 và dự kiến cả năm 2024.

Tính đến đầu tháng 10, các ngân hàng tiếp tục tăng nhẹ lãi suất tiền gửi ở tất cả các kỳ hạn từ 0.1-0.5 điểm phần trăm so với biểu lãi suất kỳ trước. Ảnh: TL.

Tìm giải pháp để cải thiện biên lãi ròng cuối năm

Lật ngược dòng chảy, sự "đảo chiều" của lãi suất huy động từ đầu tháng 4/2024 tới nay nhận được sự chú ý của nhiều cổ đông ngân hàng, bởi lãi suất đầu vào nóng lên trong bối cảnh lãi suất cho vay vẫn chịu áp lực giảm sẽ ảnh hưởng đến biên lãi ròng (NIM) và túi lợi nhuận của các nhà băng.

Đơn cử, ông Nguyễn Thanh Tùng, Tổng giám đốc Vietcombank cho hay, NIM của Vietcombank liên tục tăng trong giai đoạn 2020 - 2023, song giảm sút từ đầu năm 2024 đến nay. Nguyên nhân là tốc độ giảm lãi suất cho vay đang diễn ra nhanh hơn tốc độ giảm lãi suất huy động vốn, đặc biệt từ 6 tháng cuối năm 2023 đến nay. Quy mô sử dụng vốn tăng chậm, tín dụng trung - dài hạn liên tục giảm, trong khi tín dụng ngắn hạn tăng cũng khiến NIM bình quân của ngân hàng sụt giảm. “Vietcombank đang nỗ lực tăng tín dụng trung dài hạn để cải thiện NIM”, ông Tùng cho biết.

Theo đó, để giải quyết vấn đề chi phí huy động cao hơn đầu ra, các chuyên gia cho rằng, các ngân hàng cần phải chuyển dịch chiến lược kinh doanh, tập trung mạnh mẽ vào việc gia tăng thu nhập từ các hoạt động phi tín dụng như thanh toán quốc tế, bảo lãnh, đầu tư và bán chéo sản phẩm. Dịch vụ tài chính sẽ trở thành nguồn thu nhập quan trọng giúp ngân hàng bù đắp cho sự sụt giảm từ biên lãi suất và tạo nền tảng bền vững cho sự phát triển trong tương lai. Điều này đòi hỏi sự linh hoạt trong điều chỉnh chiến lược kinh doanh, từ việc đa dạng hóa nguồn thu nhập đến kiểm soát rủi ro tín dụng.

"Đặc biệt trong những tháng cuối năm, khi nhu cầu vay vốn tăng mạnh để phục vụ cho các hoạt động kinh doanh, các ngân hàng cần có chiến lược thận trọng hơn trong việc mở rộng tín dụng. Tập trung vào các khoản vay chất lượng cao, hướng đến các doanh nghiệp có tiềm năng phát triển lâu dài, sẽ giúp ngân hàng vừa đảm bảo được lợi nhuận, vừa tránh được những rủi ro lớn có thể ảnh hưởng đến hệ thống tài chính", ông Nguyễn Quang Huy, CEO Khoa Tài chính - Ngân hàng, Trường Đại học Nguyễn Trãi nhận định.

Song cũng phải lưu ý, với áp lực hoàn thành các mục tiêu lợi nhuận, nhiều ngân hàng có thể dễ dàng rơi vào "bẫy" của việc thúc đẩy tăng trưởng tín dụng một cách nhanh chóng nhưng thiếu kiểm soát. Điều này tiềm ẩn rủi ro lớn khi các khoản vay đổ vào những lĩnh vực rủi ro cao. Do đó, ông Huy cho rằng, để đạt được mục tiêu tăng trưởng bền vững, đòi hỏi các ngân hàng cần chú trọng đến chất lượng tín dụng.

"Việc quản trị danh mục tín dụng theo hướng an toàn, chọn lọc các khoản vay có tiềm năng dài hạn và ít rủi ro sẽ giúp ngân hàng duy trì sức khỏe tài chính vững vàng hơn. Điều này sẽ giúp tránh được tình trạng nợ xấu tăng cao và tạo ra sự ổn định trong dài hạn", ông Huy khuyến nghị.