NIM ngân hàng sẽ biến động ra sao trước cuộc đua cho vay đảo nợ lãi suất thấp?

(DNTO) - Hiện NIM các ngân hàng Việt từ 3-3,5%, trong khi tại các thị trường mới nổi trong khu vực là Thái Lan hoặc Malaysia chỉ khoảng 2 - 2,5%. Đây được coi là "chốt chặn" giúp bảo vệ dư nợ cho vay của các ngân hàng trong những tháng cuối năm.

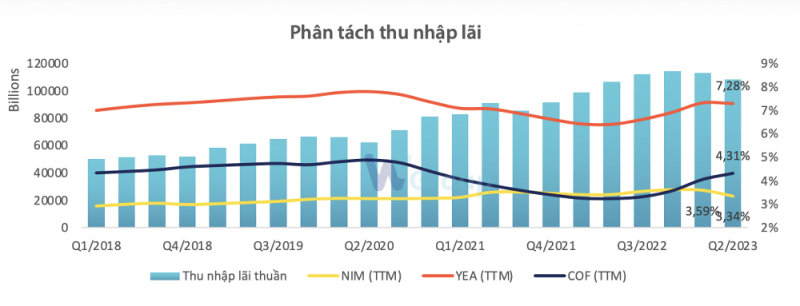

Chi phí vốn của các ngân hàng niêm yết đã có xu hướng tăng trong hai quý đầu năm 2023. Ảnh: TL.

Ngân hàng nhỏ có thể "mất khách" vào tay Big4

Làn sóng cho vay để trả nợ ngân hàng khác với lãi suất thấp hơn đang diễn ra "nóng" trong những ngày đầu tháng 9 cho đến nay sau khi Thông tư 06 của Ngân hàng Nhà nước chính thức có hiệu lực. Không chỉ tại các ngân hàng cổ phần, các "ông lớn" Big4 cũng tham gia khiến cuộc đua về lãi suất giữa các ngân hàng ngày càng rầm rộ hơn.

Cụ thể các ông lớn Vietcombank, BIDV và VietinBank đã triển khai những gói lãi suất hấp dẫn, chỉ từ 5,6%/năm cho các khoản vay ngắn hạn. Một số ngân hàng thương mại cổ phần lớn như MB hay Techcombank cũng đưa ra chương trình với lãi suất chỉ từ 7,3%/năm để thu hút khách hàng "đảo nợ".

Các chuyên gia cho rằng, cuộc đua này sẽ "chứng kiến" sự dịch chuyển một bộ phận khách hàng tốt về nơi vay vốn, từ ngân hàng này sang ngân hàng khác. Trong bối cảnh hệ thống ngân hàng đang cần "chữa bệnh ế tín dụng", cạnh tranh bằng việc lấy thị phần từ các đối thủ là một trong những lựa chọn để các ngân hàng có thêm quy mô tăng trưởng.

Vấn đề đặt ra, vậy những ngân hàng nào sẽ có lợi thế hơn trong "cuộc chơi" này? Nếu như nhìn nhận một cách khách quan, những ngân hàng có chi phí vốn thấp và lãi suất cho vay cạnh tranh hơn sẽ có cơ hội để bứt phá và hút khách đi vay từ những ngân hàng khác. Trong khi đó, những nhà băng đang phải tiến hành huy động vốn cùng chi phí đắt đỏ nhiều khả năng sẽ tụt lại phía sau, ngậm ngùi nhìn thị phần cho vay của mình rơi vào tay đối thủ.

Xét về lợi thế của các ngân hàng, một trong những yếu tố quan trọng không thể bỏ qua chính là tỷ lệ chi phí vốn (Cost of Fund - COF). Theo đó, ngân hàng chi phí vốn càng thấp thì càng có thể đưa ra mức lãi suất ưu đãi hơn, tạo nên động lực chuyển nợ lớn hơn với những người đi vay.

Dữ liệu từ WiData cho thấy, chi phí vốn của các ngân hàng hiện tại có xu hướng tăng so với thời điểm đầu năm. Một phần lớn là từ ảnh hưởng của việc tăng lãi suất huy động kể từ cuối năm ngoái. Tuy nhiên, việc tăng chi phí vốn giữa các ngân hàng cũng có sự phân hóa. Tính đến ngày 30/6 năm nay, tỷ lệ chi phí vốn 4 quý gần nhất trung bình của ngành ngân hàng là 4,6%, so với cuối quý 4/2022 đã tăng 1,1 điểm %.

Thời điểm hiện tại, Vietcombank đang có tỷ lệ chi phí huy động thấp nhất trong tổng số 27 ngân hàng niêm yết với mức 3,3%. COF của Vietcombank hồi cuối quý 4/2022 ở mức 2,5%. So với mặt bằng chung, chi phí vốn nhóm Big4 cùng với các ngân hàng TMCP lớn như MB, ACB, Techcombank... đang ở mức khá thấp. Đây đều là những ngân hàng có ưu thế sau khi tung ra nhiều gói vay ưu đãi để thu hút đông đảo khách hàng đảo nợ.

Ngược lại, những ngân hàng quy mô nhỏ thường xuyên phải chịu chi phí huy động cao. Nếu muốn đưa lãi suất về mức thấp giống như những ngân hàng lớn khác, họ cũng sẽ gặp nhiều khó khăn hơn, khi mức chi vốn của những ngân hàng xếp cuối bảng đang ở mức trên 7%/năm.

TS. Nguyễn Hữu Huân, Giảng viên Trường Đại học Kinh tế TP.HCM cho biết, ngoài yếu tố về chi phí huy động, khả năng điều chỉnh lãi suất của các ngân hàng còn bị ảnh hưởng bởi NIM. NIM càng cao thì ngân hàng sẽ càng tạo ra được nhiều lợi nhuận từ tài sản sinh lời. Chưa kể, những ngân hàng có NIM cao sẽ có thêm nhiều dư địa để hạ lãi suất cho vay. Trong khi đó, những ngân hàng nhỏ vừa phải huy động với lãi suất cao khiến lãi suất cho vay nhỉnh hơn các “ông lớn”, vừa không có nhiều dư địa để kéo lãi suất cho vay đi xuống vì NIM chỉ ở mức mỏng manh.

Cho vay đảo nợ có khiến NIM "héo hon"?

Thực tế, thị trường đang dấy lên lo ngại làn sóng cạnh tranh về lãi suất cho vay trong thời gian tới gia tăng khiến NIM của các ngân hàng sẽ bị giảm xuống. Tuy nhiên, theo đánh giá của các chuyên gia, mặc dù có xu hướng giảm trong năm 2023 nhưng NIM của ngân hàng Việt hiện nay đang ở ngưỡng từ 3 - 3,5%, trong khi tại các thị trường mới nổi trong khu vực là Thái Lan hoặc Malaysia chỉ khoảng 2 - 2,5%, điều đó cho thấy NIM vẫn đủ dưa địa để tiếp tục hạ lãi suất cho vay.

"Cho vay đảo nợ sẽ không có tác động quá đáng kể lên NIM của các ngân hàng vì phần lớn các khoản cấp tín dụng có giá trị lớn cho khách hàng cá nhân đều yêu cầu tài sản đảm bảo. Do đó, khách hàng vẫn cần phải tất toán trước hạn khoản vay cũ để có thể rút tài sản đảm bảo tại ngân hàng cũ và sử dụng làm tài sản đảm bảo để đi vay tại ngân hàng mới", Chứng khoán ACBS phân tích.

Bên cạnh đó, các ngân hàng sẽ áp dụng phí phạt từ 1%-3% đối với các khách hàng tất toán khoản vay trước hạn trong 1-5 năm đầu. Điều này sẽ làm tăng chi phí chuyển đổi đối với các khách hàng muốn vay ở ngân hàng mới để trả nợ trước hạn tại ngân hàng cũ. Bên cạnh đó, khoản vay mới thông thường sẽ phải kèm theo hợp đồng bảo hiểm mới và góp phần làm tăng thêm chi phí đối với khách hàng.

Cũng theo ACBS, "khẩu vị" rủi ro của mỗi ngân hàng rất khác nhau. Yêu cầu chứng minh thu nhập, năng lực tài chính, định giá tài sản đảm bảo và hạn mức tín dụng trên giá trị tài sản đảm bảo (LTV) là khác nhau giữa các ngân hàng và do đó, khách hàng vẫn cần phải thỏa mãn các yêu cầu trên khi vay vốn tại ngân hàng mới.

"Việc cạnh tranh về lãi suất cho vay giữa các ngân hàng từ trước đến nay chưa bao giờ hạ nhiệt. Tuy nhiên, đối với khách hàng, quyết định lựa chọn ngân hàng để vay vốn còn phụ thuộc vào nhiều yếu tố khác ngoài lãi suất như khả năng được chấp nhận hồ sơ pháp lý của tài sản đảm bảo, định giá tài sản đảm bảo cũng như hạn mức tín dụng được cấp của mỗi ngân hàng", ACBS nhận định.

Đánh giá thêm về triển vọng lợi nhuận, ACBS cho rằng, NIM sẽ phục hồi nhờ lãi suất huy động giảm nhanh và CASA đã tăng trở lại kể từ quý 2/2023. Giá cổ phiếu ngành ngân hàng đã hồi phục 48% kể từ vùng đáy tháng 11/2022 và hiện đang giao dịch ở mức P/E là 9,3 lần và P/B là 1,8 lần, thấp hơn lần lượt 22,2% và 11,5% so với mức trung bình lịch sử 10 năm. Mặc dù lợi nhuận ngành ngân hàng được dự báo sẽ tăng trưởng chậm lại trong năm 2023, với mức định giá vẫn đang ở vùng hấp dẫn, cổ phiếu ngành ngân hàng vẫn là những cơ hội đầu tư phù hợp cho các nhà đầu tư với tầm nhìn trung và dài hạn.