'Ôm' hơn 200.000 tỷ đồng trái phiếu doanh nghiệp, ngân hàng 'căng não' dự phòng rủi ro

(DNTO) - Những diễn biến thị trường trái phiếu doanh nghiệp đang khiến các ngân hàng kém mặn mà với kênh đầu tư này nên giảm giá trị nắm giữ. Tuy nhiên, dù có giảm nhưng cơ bản số lượng vẫn còn khá lớn, chiếm tỷ trọng 2,3% tổng dư nợ tín dụng...

Tỷ trọng trái phiếu doanh nghiệp trong cơ cấu tín dụng của ngân hàng co hẹp lại

So với cuối năm ngoái, tỷ trọng trái phiếu doanh nghiệp (TPDN) trong cơ cấu tín dụng của các ngân hàng giảm từ 2,5% xuống 2,3%. Mặc dù Thông tư 03 cho phép các ngân hàng mua lại TPDN đến hết 31/12/2023 để thực hiện các cam kết (nếu có) đối với các trái phiếu đã bán ra trước đó, song hầu hết các ngân hàng đã giảm tỷ trọng trái phiếu doanh nghiệp trong bối cảnh rủi ro tín dụng của nhà phát hành vẫn đang ở mức cao.

Theo Chứng khoán ACB (ACBS), ngân hàng hiện đang là trái chủ lớn nhất, nắm giữ khoảng 3,4% tổng dư nợ TPDN đang lưu hành (không bao gồm trái phiếu ngân hàng). Tính đến quý II/2023, dư nợ TPDN chiếm 2,3% tổng dư nợ tín dụng của các ngân hàng, giảm so với tỷ lệ 2,5% vào cuối năm 2022. Trong số này, TPDN bất động sản chiếm một nửa, tương đương 1,2% dư nợ tín dụng của các ngân hàng. Một số ngân hàng có dư nợ TPDN cao: MBB, TCB, VPB, STB... trong khi một số ngân hàng khác không hoặc chỉ nắm giữ ít như ACB, LPB, VIB, EIB, ABB,…

Tuy nhiên, trên thực tế, nhiều doanh nghiệp đã chậm trả lãi và gốc TPDN, theo thống kê của Sở Giao dịch Chứng khoán Hà Nội, bao gồm nhiều tập đoàn lớn như Novaland, Đất Xanh, Hưng Thịnh, Trung Nam … Nhờ nghị định 08 cho phép gia hạn nợ trái phiếu (tối đa 2 năm) nên những TPDN trên không bị chuyển thành nợ xấu.

Theo thống kê của Fiingroup, tỷ lệ nợ mất khả năng thanh toán, bao gồm cả nợ được gia hạn đối với TPDN đến cuối quý 2/2023 là 26,9% và dự báo sẽ "tăng nóng" 40% vào cuối năm 2023. Kênh huy động từ TPDN chiếm khoảng 30% vốn vay của các công ty bất động sản hiện vẫn đang bị đóng băng và chưa có hướng giải quyết đột phá. ACBS dự báo doanh nghiệp bất động sản sẽ tiếp tục gặp khó khăn trong việc tiếp cận nguồn vốn mới, đồng thời, áp lực thanh toán sẽ lớn dần khi trái phiếu đáo hạn vào cuối năm 2023.

Việc thiếu nguồn cung bất động sản chất lượng tốt khiến tiến độ bán hàng chưa thực sự nhuận sắc dù lãi suất cho vay đã giảm 2% đến 3% so với thời điểm cuối năm 2022. Do đó, dòng tiền vẫn còn bị tắc nghẽn trong khu vực dân cư và bài toàn thanh khoản doanh nghiệp bất động sản vẫn chưa giải quyết triệt để.

Mặc dù Chính phủ và các ban ngành đã có những giải pháp để tháo gỡ vướng mắc pháp lý cho các dự án bất động sản, tuy nhiên, ACBS cho rằng sẽ cần nhiều thời gian để có thể khai thông thị trường bất động sản. Việc đảm bảo nguồn vốn cho các doanh nghiệp bất động sẽ khó khăn trong điều kiện hiện tại. Trường hợp các doanh nghiệp không thể tất toán khi trái phiếu đáo hạn mà các ngân hàng nắm giữ, các ngân hàng sẽ gia tăng chi phí trích lập dự phòng nợ xấu và ảnh hưởng đến lợi nhuận của ngân hàng. Ngân hàng nào có dư nợ TPDN thấp sẽ giảm được gánh nặng đáo hạn TPDN trong thời gian tới.

Cân đối chi phí dự phòng để bảo vệ lợi nhuận

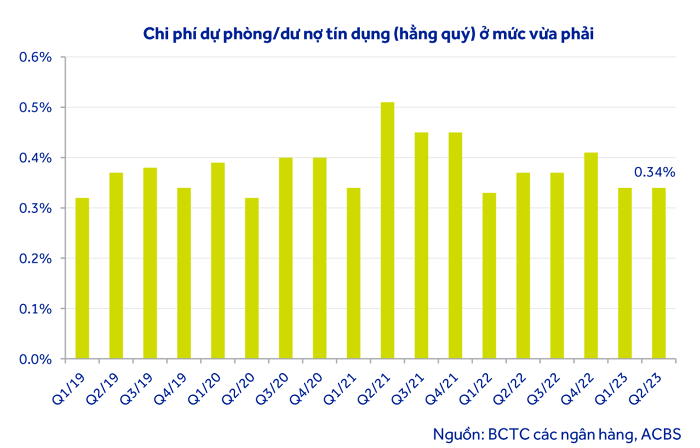

Trong quý 2/2023, chi phí dự phòng của các ngân hàng gần như đi ngang, chỉ tăng nhỏ giọt 1,3% so với quý liền trước và 2,7% so với cùng kỳ năm trước. Nợ xấu đã tăng cao từ quý 4/2022 nhưng chi phí dự phòng không đi lên tương ứng giúp lợi nhuận ngân hàng tương đối ổn định.

Cụ thể, thống kê từ ACBS, chi phí tín dụng dự phòng trong quý 2/2023 chỉ eo hẹp ở mức 0,34%, tương đương giai đoạn trước đại dịch. Trong khi đó, tỷ lệ nợ xấu nhảy vọt lên mức 1,93%, tăng 16 điểm cơ bản (bps) so với quý liền trước, 46 bps so với đầu năm và 52 bps so với cùng kỳ năm trước.

ACBS nhận định, nguyên nhân khiến chi phí trích lập dự phòng èo uột, bất chấp việc nợ xấu vọt lên, là do các ngân hàng, đặc biệt là những ngân hàng TMCP có vốn nhà nước đã chủ động trích lập sớm để làm dày bộ đệm dự phòng, sẵn sàng đối phó với rủi ro. Rõ ràng, những ngân hàng có bộ đệm dự phòng "dày" vẫn có dư địa để kiểm soát chi phí dự phòng không đi lên quá cao trong năm 2023. Ước tính, chi phí tín dụng sẽ ở mức 1,5% dư nợ trong năm 2023, tương đương 2022 và chi phí tín dụng chỉ tăng nhẹ khoảng 10% so với 2022.

Bên cạnh đó, chất lượng tài sản và chi phí dự phòng sẽ có sự phân hóa, phụ thuộc vào khẩu vị rủi ro và năng lực quản trị rủi ro của từng ngân hàng. Theo đó, những ngân hàng kiểm soát được tỷ lệ nợ quá hạn ở mức thấp như Vietcombank (1,5%), ACB (1,9%) có khả năng duy trì được chất lượng tài sản tốt trong nửa cuối 2023.

Những ngân hàng có tỷ lệ bao phủ nợ xấu cao như VCB (386%), VietinBank (169%), MB (156%) và BIDV (153%) cũng có dư địa để xóa nợ xấu bòng nguồn dự phòng, bảo vệ chất lượng tài sản, kiểm soát chi phí dự phòng.

"Khả năng kiểm soát nợ xấu tốt cũng như sở hữu bộ đệm dự phòng dày là những yếu tố quan trọng giúp ngân hàng tăng trưởng lợi nhuận ổn định, đạt khả năng sinh lời cao trong bối cảnh nền kinh tế còn nhiều rủi ro...", ACBS nhấn mạnh.