Ngân hàng và cuộc đua hút vốn 'nóng' ngay từ đầu năm

(DNTO) - Ngay những ngày đầu năm mới Nhâm Dần 2022, nhằm hút nguồn tiền nhàn rỗi trong dân, nhiều ngân hàng đã mạnh tay tăng lãi suất huy động dao động 0,3 - 0,5%/năm so với cùng kỳ năm ngoái, đáng chú ý, có ngân hàng "hào phóng" hơn khi tăng lãi suất lên mức cao kỷ lục 12,4%.

Nhiều ngân hàng bắt đầu tăng lãi suất huy động từ đầu tháng 2 để chuẩn bị cho nhu cầu vốn sắp tới. Ảnh: TL.

Sau nhiều tháng ảm đạm về lãi suất tiền gửi, để củng cố "sức khỏe" cho thanh khoản, các ngân hàng đã nhanh chóng chạy đua tăng lãi suất huy động để đáp ứng nhu cầu cho vay dịp cao điểm sau Tết, vì nếu tăng sớm thì ngân hàng sẽ thu hút được dòng vốn nhàn rỗi trên thị trường, và chi phí bỏ ra sẽ thấp hơn. Chưa kể, khi đó có khả năng kênh bất động sản ấm lại, ngân hàng phải cạnh tranh thu hút vốn với kênh này và kênh chứng khoán.

Cụ thể, kể từ 7/2, Techcombank điều chỉnh tăng lãi suất từ 0,4-0,5%/năm tại nhiều kỳ hạn. Theo đó, lãi suất tiết kiệm cao nhất tại Techcombank là 5,8%/năm, tăng tới 0,4%/năm so với đầu tháng 1/2022. Đối với các nhóm khách hàng khác, lãi suất tiền gửi kỳ hạn 36 tháng tại Techcombank dao động từ 5,2-5,4%/năm dành cho sản phẩm tiết kiệm thông thường thay vì mức 4,8-4,9%/năm như trước đó.

Tương tự, tại Ngân hàng VietinBank, khách hàng gửi tiết kiệm online cũng được cộng thêm 0,3 - 0,4%/năm so với gửi tại quầy. Tính chung, mức lãi suất áp dụng đầu xuân năm mới Nhâm Dần tại VietinBank cũng cao hơn so với cùng kỳ năm trước 0,2 - 0,4/năm tùy theo kỳ hạn gửi. Theo đó, lãi suất cao nhất 6%/năm được áp dụng cho kỳ hạn từ 12 tháng đến 36 tháng. Còn khách hàng gửi kỳ hạn 9 tháng chỉ được nhận lãi suất 4,4%/năm.

Lãi suất tiền gửi tiết kiệm cao nhất tại Bac A Bank đang là 6,8%/năm, áp dụng cho tiền gửi lĩnh lãi cuối kỳ, kỳ hạn 24 và 36 tháng. Mức này cũng tăng 0,2%/năm so với hồi đầu tháng 1/2022.

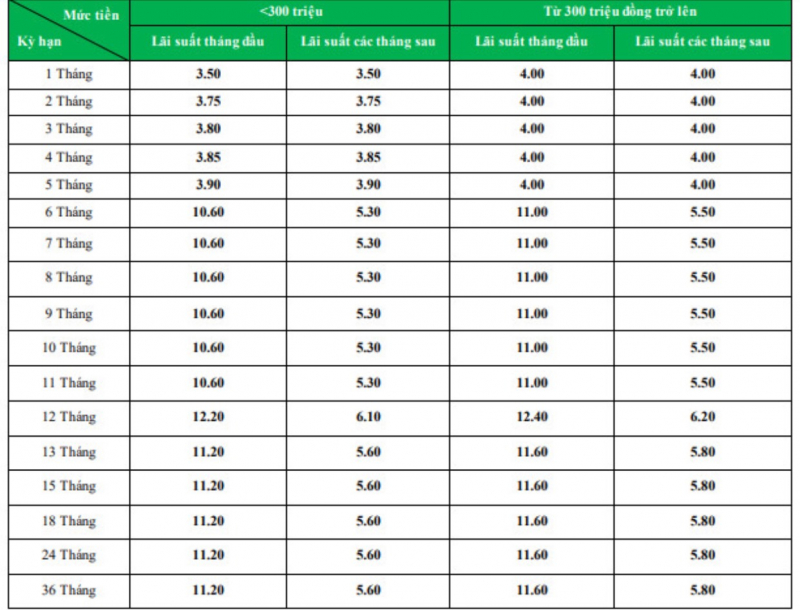

Đặc biệt, "chơi lớn" nhất phải kể đến ngân hàng VPBank, khách hàng nhận được lãi suất cao nhất lên tới 12,4%/năm với kỳ hạn 12 tháng khi gửi tiết kiệm Prime Savings trên ngân hàng số VPBank Neo. Đây là mức lãi suất cao kỷ lục tại VPBank tại thời điểm này.

Lãi suất tiền gửi có kỳ hạn cập nhật mới nhất tại VPBank khi gửi tiết kiệm Prime Savings. Ảnh: TL.

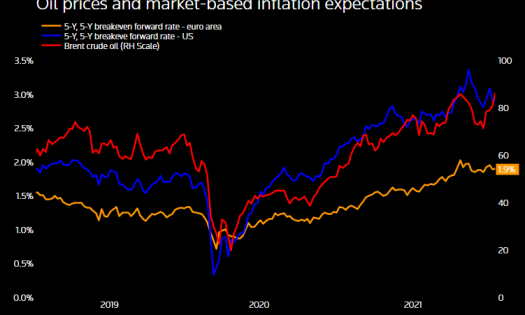

Trước động thái tăng nóng lãi suất huy động, các chuyên gia đánh giá, một trong những nguyên nhân "thúc" lãi suất huy động tăng trở lại, là do lạm phát đang có xu hướng nhích lên. Các ngân hàng cần nâng lãi suất huy động để duy trì mặt bằng lãi suất thực dương.

Bên cạnh đó, nhu cầu tín dụng cũng tăng cao khi hoạt động sản xuất kinh doanh phục hồi và phát triển trong bối cảnh bình thường mới, nhiều ngân hàng thương mại chuyển hướng đẩy mạnh cho vay đối tượng khách hàng cá nhân với lãi suất cho vay tốt để không bị mất thị phần huy động.

"Việc các ngân hàng điều chỉnh lãi suất huy động để thu hút vốn vào kênh ngân hàng là bình thường, bởi họ cũng cần vốn để đẩy mạnh cho vay. Mặc dù chưa có dấu hiệu hụt thanh khoản của hệ thống ngân hàng, nhưng thanh khoản của hệ thống ngân hàng đang có dấu hiệu căng thẳng", TS. Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng, nhận định.

Trước nhiều ý kiến lo ngại về việc tăng lãi suất huy động sẽ ảnh hưởng đến lãi suất cho vay, ông Hiếu cho rằng, điều này là không đáng ngại bởi động thái tăng lãi suất huy động những ngày qua chỉ diễn ra ở một số ngân hàng và chủ yếu do tính thời vụ chứ không phải xu hướng chung.

"Nhiều ngân hàng hiện vẫn đang quan sát chứ chưa nhập cuộc, tuy nhiên lãi suất huy động sẽ khó tăng cao nữa, do còn liên quan đến hạn mức tăng tín dụng được cấp cũng như tỉ lệ lạm phát. Hơn nữa, mới đây, Chính phủ đã ban hành Nghị quyết về giảm 2% lãi suất cho vay tại một số lĩnh vực. Khi chính sách này đi vào cuộc sống sẽ giúp mặt bằng lãi suất duy trì ổn định, không tăng theo lãi suất huy động", ông Hiếu nhìn nhận.

Nêu quan điểm, chuyên gia tài chính TS Nguyễn Duy Phương, cho rằng, để giảm được lãi suất cho vay, trước hết, ngân hàng phải cắt giảm chi phí đầu vào cũng như tiết giảm chi phí hoạt động, vận hành. Tuy nhiên, mặt bằng lãi suất tiền gửi đã giảm mạnh trong thời gian qua, khiến huy động tiết kiệm khó khăn và ngân hàng phải tái tăng lãi suất gần đây. Đây là điều doanh nghiệp cũng cần có sự tính toán, TS Nguyễn Duy Phương nhận định.

Cũng về vấn đề này, đại diện Ngân hàng Nhà nước cho biết, trong năm 2022, cơ quan này sẽ điều hành lãi suất phù hợp với cân đối vĩ mô, lạm phát, diễn biến thị trường và mục tiêu chính sách tiền tệ. Ngân hàng Nhà nước cũng sẽ tiếp tục chỉ đạo các tổ chức tín dụng tiết giảm chi phí để phấn đấu giảm lãi suất cho vay, tạo điều kiện giảm chi phí vốn cho người dân, doanh nghiệp và nền kinh tế.