Để bù đắp tăng trưởng của tài sản có trọng số rủi ro, ngân hàng đẩy mạnh lãi suất trái phiếu lên gần 8%

(DNTO) - Nôn nóng đẩy mạnh lãi suất trái phiếu lên 7-8%/năm, ngân hàng đã vượt bất động sản để vươn lên dẫn đầu trong cuộc đua phát hành trái phiếu. Điều này được kỳ vọng là một trong những yếu tố then chốt để tăng tỷ lệ vốn giải ngân cho vay trung, dài hạn, và đảm bảo các yêu cầu về an toàn vốn cho tăng trưởng kinh doanh.

Ngân hàng dẫn dắt đà phục hồi trên thị trường trái phiếu doanh nghiệp. Ảnh: TL.

'Quán quân' trái phiếu với 67,2% tổng giá trị phát hành

Theo quy định hiện hành, các tổ chức tín dụng được sử dụng vốn ngắn hạn để cho vay trung và dài hạn nhưng phải tuân theo quy định về tỷ lệ tối đa, cụ thể hiện nay là 30%, tỷ lệ cho vay/tổng huy động vốn là dưới 85%, hệ số an toàn vốn phải trên 8%... Quy định này tác động trực tiếp tới hoạt động kinh doanh của các ngân hàng.

Nhiều ngân hàng cho hay, tín dụng nửa đầu năm giảm một phần do áp lực vốn trung, dài hạn gia tăng nhằm đáp ứng các yêu cầu về an toàn vốn. Cũng vì vậy, từ đầu năm đến nay, các ngân hàng dồn dập phát hành trái phiếu tăng vốn cấp 2.

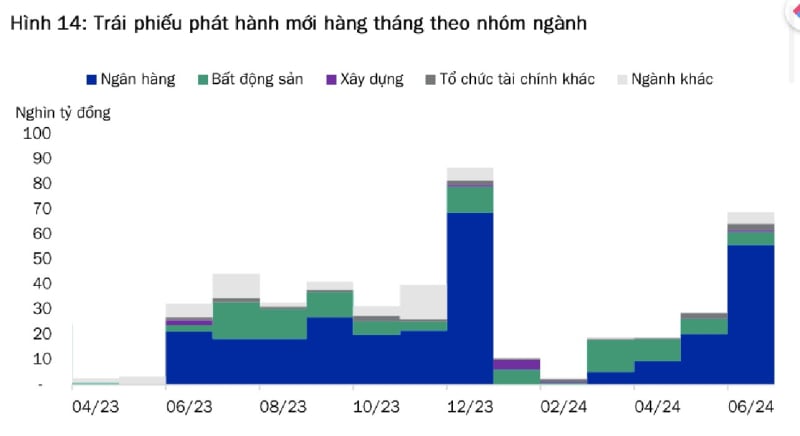

Cụ thể, theo Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), trong tháng 7 có 33 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 31.300 tỷ đồng và 1 đợt phát hành ra công chúng trị giá 395 tỷ đồng. Lũy kế từ đầu năm đến nay có 175 đợt phát hành riêng lẻ trị giá 168.000 tỷ đồng và 12 đợt phát hành ra công chúng trị giá hơn 14.500 tỷ đồng. Trong số các đợt phát hành riêng lẻ, các trái phiếu đã được xếp hạng tín nhiệm chiếm 7% giá trị.

Đáng chú ý, lũy kế từ đầu năm đến hết tháng 7, ngân hàng đã vượt bất động sản trở thành nhóm ngành có giá trị phát hành cao nhất, đạt 122.988 tỷ đồng, tương đương 67,2% tổng giá trị phát hành. Nhóm bất động sản đạt 39.349 tỷ đồng, chiếm khoảng 21,5%.

Để phát hành thành công trái phiếu, gần đây, các ngân hàng cũng đẩy lãi suất cao hơn so với lãi suất huy động thông thường.

Điển hình, ngày 8/8, BVBank chính thức công bố chào bán trái phiếu ra công chúng (đợt 1) qua phương thức phát hành trực tiếp tại các điểm giao dịch. Dự kiến có 6 đợt phát hành với tổng cộng 56 triệu trái phiếu. Trong đó đợt 1 chào bán 15 triệu trái phiếu, thời hạn 6 năm với lãi suất năm đầu tiên cố định 7,9%/năm. Mỗi trái phiếu có mệnh giá 100.000 đồng.

Tương tự, ACB cũng vừa thông qua phương án phát hành trái phiếu riêng lẻ lần 2 trong năm tài chính 2024 với tổng quy mô tối đa 15.000 tỉ đồng. Theo đó, ACB sẽ phát hành tối đa 150.000 trái phiếu với mệnh giá 100 triệu đồng/trái phiếu. Giá phát hành bằng mệnh giá, kỳ hạn tối đa 5 năm và có lãi suất cố định hoặc thả nổi tùy thuộc theo nhu cầu của thị trường. Đối tượng chào bán là nhà đầu tư tổ chức đáp ứng quy định của pháp luật về nhà đầu tư chứng khoán chuyên nghiệp...

Theo Dragon Capital, "làn sóng" này đã dẫn dắt sự hồi phục trên thị trường trái phiếu doanh nghiệp, đánh dấu sự trở lại mạnh mẽ của nhóm phát hành lớn nhất trong năm 2023 và đồng thời gia tăng nguồn cung trên thị trường sơ cấp.

Ngân hàng dồn dập phát hành trái phiếu gần đây để bù đắp sự tăng trưởng của tài sản có trọng số rủi ro. Ảnh: TL.

Bài toán tăng vốn cấp 2 để hỗ trợ nguồn vốn nội bộ

Theo các chuyên gia, việc các ngân hàng ồ ạt làm nóng đường đua phát hành trái phiếu mục đích nhằm củng cố nguồn vốn trung và dài hạn để đáp ứng nhu cầu vay của doanh nghiệp trong bối cảnh tăng trưởng tín dụng đạt 6% trong 6 tháng đầu năm và dự báo sẽ tiếp tục tăng lên 14% trong những tháng cuối năm.

Phân tích kỹ hơn về vấn về này, VIS Ratings cho biết, một trong những yếu tố thúc đẩy ngân hàng phát hành trái phiếu đến từ việc có các quy định chặt chẽ hơn về tỷ lệ vốn ngắn hạn cho vay trung dài hạn, việc ngân hàng phát hành trái phiếu nhiều hơn nhằm bổ sung cơ cấu nguồn vốn dài hạn của mình.

"Uớc tính trong 1-3 năm tới, các ngân hàng sẽ cần 283 nghìn tỷ đồng trái phiếu tăng vốn cấp 2 để hỗ trợ nguồn vốn nội bộ và duy trì tỷ lệ an toàn vốn", VIS Rating cho hay.

Rõ ràng, để giảm khả năng dễ bị tổn thương trước rủi ro tái cấp vốn và rủi ro thanh khoản, thì việc phát hành trái phiếu dài hạn để huy động vốn cấp 2 đơn giản hơn rất nhiều so với phát hành cổ phần để tăng vốn. Trái phiếu cũng có kỳ hạn dài hơn các nguồn vốn thị trường khác như vay liên ngân hàng và chứng chỉ tiền gửi. Chưa kể, với các ngân hàng đang gặp vấn đề về rủi ro tài sản hoặc không thể huy động vốn cổ phần mới, thì phát hành trái phiếu tăng vốn cấp 2 là lựa chọn lý tưởng nhất.

"Theo quy định hiện hành, giá trị mệnh giá trái phiếu tăng vốn cấp 2 đang lưu hành được ghi nhận vào vốn tự có sẽ bị khấu trừ 20% mỗi năm trong 5 năm cuối của kỳ hạn trái phiếu. Ngân hàng dồn dập phát hành trái phiếu gần đây một phần là để thay thế những trái phiếu đang bị khấu trừ hoặc bị mua lại sớm và để bù đắp sự tăng trưởng của tài sản có trọng số rủi ro", ông Nguyễn Đức Huy, chuyên viên phân tích VIS Ratings nhận định.

Trong 3 năm tới, dự báo gần 55% trái phiếu tăng vốn cấp 2 mới sẽ được phát hành bởi nhóm ngân hàng quốc doanh do trái phiếu tăng vốn cấp 2 đang lưu hành của các ngân hàng này bị giảm đáng kể do bị khấu trừ. Một vài ngân hàng tư nhân nhỏ có khả năng sinh lời yếu sẽ phát hành trái phiếu tăng vốn cấp 2 để hỗ trợ 3-4% tỷ lệ an toàn vốn. Ngoài ra, một số ngân hàng tư nhân quy mô vừa và lớn sẽ sử dụng trái phiếu tăng vốn cấp 2 để hỗ trợ mục tiêu tăng trưởng tín dụng cao.

Ngoài ra, cũng theo VIS Ratings, hàng năm, ngân hàng thường phát hành mới đủ để bù đắp lượng trái phiếu mua lại và đáo hạn trong năm. Trong môi trường lãi suất thấp, ngân hàng càng có động lực để mua lại và phát hành trái phiếu có lãi suất hấp dẫn hơn.