Bất động sản nhà ở: Mùa đông khắc nghiệt phía trước

(DNTO) - Doanh số ký bán quý 3/2022 giảm đáng kể 40% so với quý trước ở TP.HCM và Hà Nội do hoạt động cho vay thắt chặt đối với BĐS nhà ở. Các chuyên gia không lạc quan về sự phục hồi của BĐS nhà ở trong ngắn hạn do rủi ro mất khả năng thanh toán của chủ đầu tư là mối lo lớn nhất.

Ngành bất động sản nhà ở đang đối mặt với nhiều thách thức

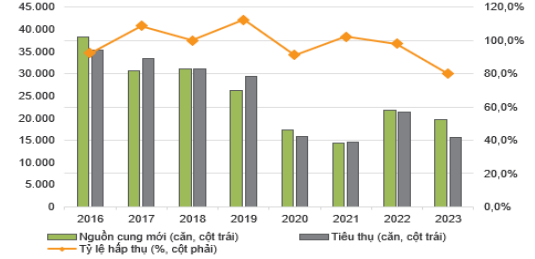

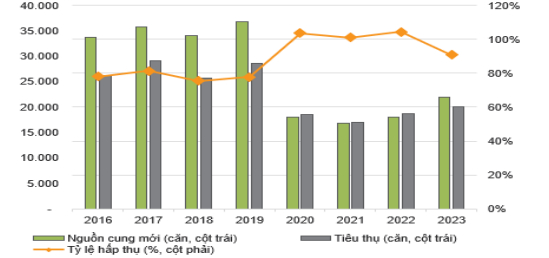

Doanh số ký bán sụt giảm từ quý 3/2022 khi lượng căn hộ tiêu thụ giảm mạnh 40% so với quý trước/+128% so với cùng kỳ ở cả TP.HCM và Hà Nội, theo Công ty đầu tư và dịch vụ bất động sản thương mại của Mỹ CBRE.

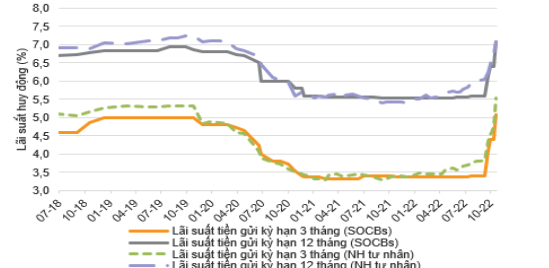

Lãi suất vay mua nhà tăng mạnh trong bối cảnh lãi suất huy động tăng trở lại. Nguồn: VNDIRECT RESEARCH, Ngân hàng nội địa

Bên cạnh đó, lượng tiêu thụ bất động sản (BĐS) nghỉ dưỡng thấp tầng sụt giảm 70,4% so với quý trước/+85% so với cùng kỳ. Các chuyên gia phân tích thị trường nhận thấy giá sơ cấp nhà liền thổ xây sẵn giảm 10-15% so với quý trước do nhu cầu nhà ở suy yếu trong quý 3/2022, trong khi căn hộ tăng nhẹ trung bình 1-3% so với quý trước.

Theo các nhà phân tích thị trường, ngành BĐS đang đối mặt với nhiều thách thức như chủ đầu tư gặp khó khăn trong việc tái cơ cấu nợ do thắt chặt các khoản vay ngân hàng vào BĐS và giám sát chặt chẽ trong việc phát hành trái phiếu doanh nghiệp.

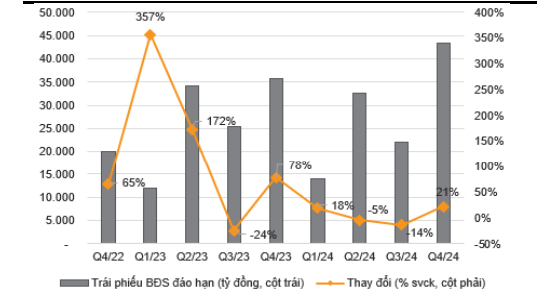

Một thách thức nữa là lãi suất tăng làm suy yếu nhu cầu mua nhà; nguồn cung mới có thể sụt giảm khi quá trình phê duyệt pháp lý chờ được khai thông với Luật đất đai sửa đổi. Các chuyên gia ước tính khoảng 46.145 tỷ đồng trái phiếu doanh nghiệp BĐS sẽ đáo hạn trong nửa đầu 2023, và 64.185 tỷ đồng đáo hạn trong nửa cuối 2023, gây ra áp lực thanh khoản trả nợ vay cho các chủ đầu tư.

"Chúng tôi nhận thấy sức khỏe tài chính của các doanh nghiệp BĐS niêm yết hiện tốt hơn so với giai đoạn 2011-13, do đó chúng tôi kỳ vọng chu kỳ sẽ diễn ra ngắn hơn và ít thiệt hại hơn. Chúng tôi kỳ vọng giá căn hộ sơ cấp trung bình sẽ giảm 5-10% so với cùng kỳ, và lượng căn hộ tiêu thụ giảm khoảng 20% so với cùng kỳ trong năm 2023 (so với giá sơ cấp giảm 20-30% và lượng căn hộ tiêu thụ giảm 50% trong năm 2012-13)", Khối phân tích VNDirect nhận định.

Lãi suất tiền gửi tăng mạnh mẽ trong Q3/22 (%). Nguồn: VNDIRECT RESEARCH, NGÂN HÀNG NỘI ĐỊA

Khối phân tích kỳ vọng Luật Đất đai sửa đổi 2023 sẽ được ban hành như kế hoạch vào nửa cuối 2024, giúp tháo gỡ các nút thắt pháp lý trong việc phê duyệt dự án nhà ở mới, từ đó giúp nguồn cung nhà ở phục hồi từ 2024-25

Chính sách tiền tệ thắt chặt dẫn đến áp lực thanh khoản ngắn hạn

Giai đoạn 2020-21 chứng kiến sự bùng nổ của thị trường trái phiếu doanh nghiệp, đặc biệt là trái phiếu BĐS, trong bối cảnh các ngân hàng thương mạiphải giảm tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng cho vay trung, dài hạn. Giá trị trái phiếu phát hành của doanh nghiệp BĐS đến cuối quý 3/2022 ước đạt 507 nghìn tỷ đồng, chiếm khoảng 34% tỷ trọng dư nợ trái phiếu của Việt Nam và khoảng 6% GDP.

Nguồn cung mới căn hộ vẫn ở mức thấp tại TPHCM trong năm 2023. Nguồn: VNDIRECT RESEARCH, CBRE, SAVILLS

Từ giữa năm 2022, để giảm thiểu rủi ro và tăng cường tính minh bạch của thị trường, Bộ Tài chính đã rà soát và ban hành khung pháp lý mới với các yêu cầu khắt khe hơn đối với tổ chức phát hành, đặc biệt là phát hành riêng lẻ.

Các chuyên gia phân tích ước tính tổng giá trị phát hành trái phiếu đã giảm 43,5% so với cùng kỳ còn 248.603 tỷ đồng, trong khi giá trị mua lại đạt hơn 142.200 tỷ đồng trong 9 tháng năm 2022. Trong đó giá trị phát hành trái phiếu BĐS 9 tháng năm 2022 giảm mạnh 67,0% so với cùng kỳ.

Hơn thế nữa, kể từ tháng 9/2022, một số lãnh đạo doanh nghiệp BĐS đã bị bắt giữ do những sai phạm trong phát hành và mua bán trái phiếu, làm dấy lên những lo ngại về chất lượng trái phiếu doanh nghiệp và khả năng thanh toán của tổ chức phát hành.

Hiện tại, vay ngân hàng và phát hành trái phiếu là kênh huy động vốn quan trọng cho các nhà phát triển bất động sản tại Việt Nam. Trong khi đó, doanh số bán hàng trong quý 3/2022 giảm đáng kể 40% so với quý trước ở cả thị trường TP.HCM và Hà Nội. Trong bối cảnh thắt chặt các khoản vay ngân hàng, thị trường trái phiếu “chao đảo” và bán hàng trầm lắng, dòng tiền của nhiều nhà phát triển BĐS đang dần cạn kiệt.

Nguồn cung căn hộ tại Hà Nội ổn định trong năm 2023 nhờ hai dự án mở bán mới của VHM. Nguồn: VNDIRECT RESEARCH, CBRE, SAVILLS

Ngoài ra, khoảng 20.000 tỷ đồng trái phiếu BĐS sẽ đáo hạn trong quý 4/2022,107.299 tỷ đồng (+55,7%)/112.061 tỷ đồng (+4,4%) đáo hạn trong năm 2023-2024. Tất cả những điều này khiến khả năng thanh toán ngắn hạn của các doanh nghiệp BĐS đang gặp nhiều thách thức. Ước tính năm 2023 có khoảng 26.500 tỷ đồng trái phiếu của Công ty Cổ phần Tập Đoàn Đầu tư địa ốc Novaland (NVL), và Công ty cổ phần Vinhomes (VHM) đáo hạn, chiếm 25% tổng giá trị trái phiếu đáo hạn của thị trường trong năm 2023.

"Tuy nhiên, chúng tôi nhận thấy sức khỏe tài chính của doanh nghiệp BĐS niêm yết hiện tại tốt hơn so với giai đoạn 2011-2013. Chúng tôi đã tiến hành phân tích dựa trên báo cáo tài chính của 210 doanh nghiệp BĐS (bao gồm 118 công ty niêm yết và 92 công ty chưa niêm yết). Chúng tôi lưu ý rằng số lượng nhà phát triển bất động sản được niêm yết trong giai đoạn 2011-2013 ít hơn so với hiện tại. Tỷ số thanh toán lãi vay hiện tại đã giảm mạnh xuống mức thấp nhất tại giai đoạn 2011-2013, điều này cho thấy rủi ro xảy ra vỡ nợ cao như năm 2011. Mặc dù hàng tồn kho đang tăng nhưng tỷ lệ hàng tồn kho/tổng tài sản thấp hơn cho thấy áp lực giải phóng hàng tồn kho thấp hơn so với giai đoạn 2011-13. Do đó, tình trạng “đóng băng” nếu xảy ra có thể ngắn hơn so với trước đây", Khối phân tích VNDirect cho hay.