Tỷ giá biến động mạnh vượt 23.900 VND/USD, liệu có 'sốt' trở lại?

(DNTO) - Áp lực tỷ giá USD/VNĐ nhích tăng trong tháng 7 và "nóng" hơn từ đầu tháng 8 tới nay trong bối cảnh đồng USD đi lên trên, cùng với lãi suất của Fed duy trì ở vùng đỉnh đến cuối năm 2023. Dù vậy, các chuyên gia nhận định, tỷ giá sẽ nguội bớt và còn dư địa để nhà điều hành hỗ trợ nền kinh tế.

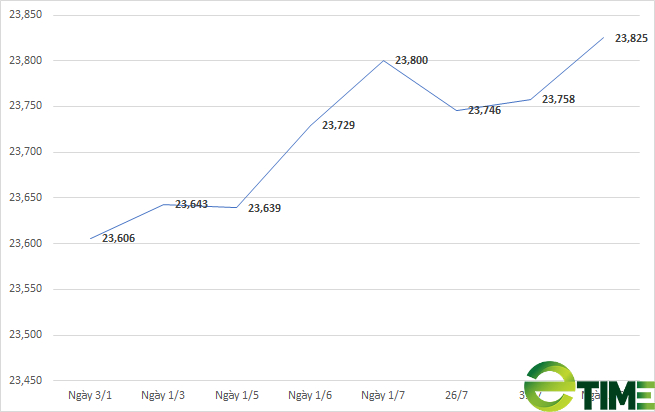

Diễn biến của tỷ giá trung tâm từ đầu năm đến nay. Ảnh: TL.

Tăng "nóng" sau nửa năm ổn định

Sau nhiều ngày biến động trong biên độ hẹp, tỷ giá USD trên thị trường tuần qua bất ngờ tăng cao. Chỉ trong vòng 1 tuần, giá USD tại các ngân hàng thương mại tăng gần 100 đồng.

Cuối tuần qua, các ngân hàng thương mại đồng loạt điều chỉnh giá bán USD vượt 23.900 đồng, sau khi đồng USD trên thị trường thế giới neo gần mức cao nhất 4 tuần sau quyết định của Fitch hạ bậc xếp hạng tín nhiệm của Mỹ. Tỷ giá trung tâm tuần qua cũng tăng nhanh. Phiên cuối tuần qua (ngày 5/8), tỷ giá trung tâm Ngân hàng Nhà nước niêm yết ở mức 23.825 đồng/USD, tăng 67 đồng so với đầu tuần qua.

Hôm nay, ngày 11/8, Ngân hàng Nhà nước (NHNN) công bố tỷ giá trung tâm ở mức 23.837 VND/USD, tăng 11 đồng so với mức niêm yết hôm qua. Tỷ giá bán tham khảo tại Sở giao dịch NHNN tăng 11 đồng, đưa phạm vi mua bán lên mức 23.400 - 24.978 VND/USD.

Theo ghi nhận, áp lực tỷ giá đã gia tăng trong tháng 7 và từ đầu tháng 8 đến nay. Tính từ đầu năm 2023 tới nay, tỷ giá USD/VNĐ đã tăng khoảng 0,9%; giá USD ở các ngân hàng thương mại tăng khoảng 0,8%, đây là mức tăng khá nhanh của tỷ giá sau nửa năm ổn định.

Mới đây, tại Báo cáo Triển vọng kinh tế và thị trường ngoại hối Việt Nam 6 tháng cuối năm 2023, nhóm phân tích của Ngân hàng Shinhan (Shinhan Bank) cho rằng, trước những áp lực từ nền kinh tế toàn cầu, tỷ giá VND/USD có thể tăng trong ngắn hạn.

Tuy nhiên, tỷ giá có thể quay đầu giảm sau đó với kỳ vọng rằng Trung Quốc điều chỉnh các chính sách kinh tế, cũng như lĩnh vực sản xuất toàn cầu thoát khỏi đáy và phục hồi. Theo dự báo của ngân hàng này, tỷ giá VND/USD trong quý III/2023 sẽ tăng, giao dịch ở vùng 23.600 VND/USD từ mức 23.475 VND/USD của quý 2, nhưng sau đó sẽ giảm xuống 23.500 VND/USD trong quý 4. Trung bình năm 2023, tỷ giá sẽ rơi vào khoảng 23.537 VND/USD.

Theo Shinhan Bank, bối cảnh kinh tế khó khăn đang khiến cho nhu cầu quốc tế sụt giảm, làm xuất khẩu cầm chừng khiến nguồn thu ngoại tệ bị yếu đi, ảnh hưởng tới tỷ giá. Bên cạnh đó, chênh lệch lãi suất USD-VND trên thị trường liên ngân hàng đang ở mức cao kỷ lục, cao nhất là 4,7 điểm % đối với lãi suất qua đêm và thấp nhất là 0,23 điểm % đối với lãi suất kỳ hạn 9 tháng. Do đó, đồng USD đang trở nên hấp dẫn hơn so với VND, từ đó làm giảm đi sức hút đối với luồng vốn đầu tư trực tiếp nước ngoài vào Việt Nam và nguồn kiều hối cũng bị ảnh hưởng. Đồng thời, có thể có dòng tiền rút ra khỏi Việt Nam, bởi một lãi suất cao dòng vốn lại chảy ngược về Mỹ, không tìm đến các thị trường cận biên như Việt Nam. Điều này sẽ tạo nên sức ép tới tỷ giá.

Tuy nhiên, ở thời điểm hiện tại, tỷ giá đang được ủng hộ bởi dòng tiền từ các giao dịch M&A. Do đó, tỷ giá vẫn tương đối ổn định. Tuy nhiên, nếu Fed tiếp tục tăng lãi suất vào kỳ họp tới đây, những rủi ro liên quan đến tỷ giá và đảo chiều của dòng sẽ nặng nề hơn. Do đó, vẫn phải canh chừng đối với tỷ giá.

Cung ngoại tệ ổn định sẽ tạo điều kiện cho cơ quan điều hành chủ động linh hoạt trong điều hành chính sách. Ảnh: TL.

Khó "sốt" trở lại

Chia sẻ góc nhìn về tỷ giá, tại Diễn đàn Cấp cao cố vấn tài chính Việt Nam 2023 chiều 8/8, TS. Lê Xuân Nghĩa, Thành viên Hội đồng Tư vấn Chính sách Tài chính - Tiền tệ Quốc gia nhận định, một trong những rủi ro lớn nhất của nền kinh tế Việt Nam hiện nay là lãi suất cho vay vẫn còn cao, khi ngành ngân hàng vẫn đang phải dè chừng biến động tỷ giá. Tuy vậy, theo chuyên gia này, có 3 yếu tố để thấy tỷ giá năm nay có thể ổn định, USD khó “sốt” trở lại và NHNN có thể có thêm dư địa để giảm lãi suất điều hành hơn nữa.

Thứ nhất, chỉ số USD index đã giảm từ mức 115 điểm cuối năm ngoái còn 102 điểm và có thể giảm thêm về ngưỡng 100 điểm. Ông Nghĩa cho rằng, USD index khó tăng trở lại trong bối cảnh thế giới đa cực, sử dụng nhiều đồng tiền như hiện nay.

Thứ hai, giá hàng hóa nguyên liệu nhập khẩu có thể tăng, đặc biệt là giá nhiên liệu – gây áp lực với tỷ giá nhất là trong mùa đông tới. Song, ông Nghĩa nhận định áp lực này không lớn do Bộ Tài chính vẫn còn dư địa hỗ trợ NHNN để giữ cho giá xăng dầu không tăng mạnh (gây áp lực lên lạm phát).

Thứ ba, liệu cán cân thương mại của Việt Nam có bị thâm hụt không? Theo ông Nghĩa, trong 6 tháng đầu năm và tháng 7 thặng dư thương mại của Việt Nam vẫn lớn, góp phần bổ sung vào cán cân thanh toán. Qua đó, NHNN có thể mua ngoại tệ tăng dự trữ ngoại hối quốc gia.

“Việt Nam là quốc gia có cả công nông nghiệp mở cửa nhất thế giới nên NHNN rất lo ngại việc ổn định tỷ giá. Tuy nhiên các yếu tố trên cho thấy áp lực tỷ giá thời gian tới không còn nguy hiểm, NHNN có thể mua ngoại tệ tăng dự trữ ngoại hối quốc gia. Nhờ đó, kinh tế vĩ mô năm tới và tới nữa sẽ ổn định, là điều kiện để thị trường tài sản, thị trường chứng khoán đứng vững và phục hồi nhẹ”, ông Nghĩa nhận định.

Đánh giá tích cực điều hành tỷ giá trong thời gian qua, nhưng giai đoạn tới, các chuyên gia cho rằng, vẫn phải nhận diện thách thức để giữ vững "tấm khiên" tỷ giá trong nửa cuối năm 2023. Động thái liên tục giảm lãi suất điều hành của NHNN đi ngược với các ngân hàng trung ương toàn cầu và yếu tố thời vụ có thể khiến áp lực tỷ giá quý III/2023 cao hơn. Vì vậy, nhà điều hành sẽ cần sự cẩn trọng, linh hoạt, đặc biệt trong bối cảnh mọi ánh nhìn vẫn đang hướng về Fed để ngỏ kế hoạch tăng lãi suất.

Rõ ràng, câu chuyện tỷ giá trong bối cảnh hiện nay đang cần sự điều hành của các cơ quan quản lý, để làm sao giải quyết hài hòa giữa kiểm soát lạm phát và chống được suy thoái kinh tế. Do đó, Việt Nam cần sự phối hợp nhịp nhàng giữa chính sách tài khóa và chính sách tiền tệ.