Nỗi lo về lạm phát

(DNTO) - Nguy cơ lạm phát sẽ lớn hơn vào năm 2022, trong bối cảnh giá cả nhiều mặt hàng tăng cao và dư địa của chính sách tiền tệ được coi là không còn nhiều.

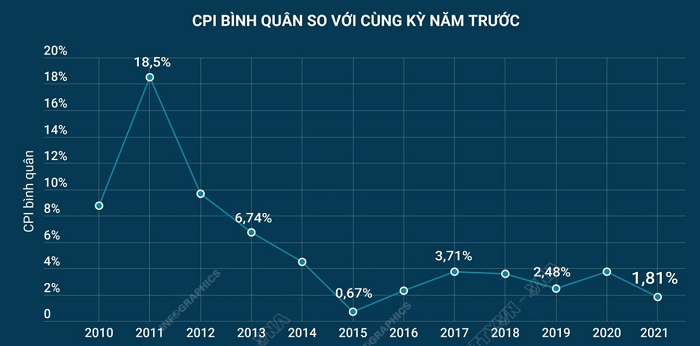

Hàng hóa đối mặt với sự tăng giá

Báo cáo tình hình kinh tế xã hội tháng 10 của Tổng cục Thống kê cho thấy, chỉ số CPI trong tháng giảm 0,2% so với tháng 9, nhưng tăng 1,67% so với cùng kỳ. Tính chung 10 tháng đầu năm, CPI tăng 1,81% so với cùng kỳ; lạm phát cơ bản tăng 0,84%. Lạm phát lõi của 10 tháng qua vẫn ở mức thấp dưới 1%.

Chỉ còn một tháng rưỡi nữa là kết thúc năm, với chỉ số lạm phát lõi trên, lạm phát năm nay là điều khó xảy ra.

Phát biểu tại nghị trường Quốc hội tuần qua, Thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng cho biết: "Năm 2021 khả năng đạt chỉ tiêu lạm phát dưới 4% theo mục tiêu của Quốc hội đề ra là có thể". Tuy nhiên, người đứng đầu NHNN nhận định: "Sang năm 2022, rủi ro lạm phát đang có áp lực lớn".

Giá nhiều mặt hàng như xăng dầu, ga... không ngừng tăng thời gian qua. Trong kỳ điều chỉnh gần đây nhất, ngày 10/11, giá xăng lần thứ 5 liên tiếp kể từ tháng 9, thiết lập mức giá đỉnh, cao nhất trong 7 năm qua. Giá gas cũng duy trì xu hướng tăng trong 9 tháng qua, với tổng mức tăng đến nay là 164.000 đồng/bình 12kg.

Năm 2022, nguy cơ đối mặt với lạm phát là rất lớn.

Phản ánh trong hội thảo Đánh giá tình trạng kinh tế Việt Nam 2021 và dự báo những rủi ro trong năm 2022 diễn ra vừa qua do Trung tâm Nghiên cứu Kinh tế và Chiến lược Việt Nam (VESS) tổ chức, PGS.TS. Phạm Thế Anh, Trưởng bộ môn Kinh tế Vĩ mô, trường Đại học Kinh tế Quốc dân; Kinh tế trưởng VESS, cho biết, ông nhận thấy đang có hiện tượng lạ của nền kinh tế trong 9 tháng qua, đó là chỉ số CPI rất thấp, tăng chỉ khoảng 1,8% nhưng khi nhìn vào chỉ số GDPdeflator (chỉ số điều chỉnh GDP) lại tăng 23%.

Thông thường hai chỉ số này phải song hành cùng nhau nhưng hiện tại đã có sự phân kỳ giữa hai chỉ số. Chỉ số giá tiêu dùng mới chỉ phản ánh chủ yếu là hàng thiết yếu, chứ không có các hàng hóa khác do dịch bệnh không thể đến tay người tiêu dùng trong giai đoạn qua nên sẽ là chưa chính xác. Do đó, sự chênh lệch hai chỉ số trên phản ánh sức ép lạm phát không hề nhỏ trong thời gian tới.

Nhận định từ nay đến cuối năm, theo ông Phạm Thế Anh, giá lương thực thực phẩm cũng sẽ tăng cao khi sản phẩm khó đến tay người tiêu dùng dẫn đến người nông dân không tái đàn, không chăn nuôi... Nguồn cung sẽ thiếu hụt nhưng nhu cầu tăng lên khi nền kinh tế dần đi vào hoạt động ổn định.

Trong khi đó, chi phí sản xuất tăng cao xuất phát từ sự tăng giá của giá nhân công, chi phí chống dịch, nguyên vật liệu... sẽ được tính vào giá thành sản phẩm, khiến giá có thể bị đẩy lên trong khi sức mua người dân không cao.

Có thể nói nhiều rủi ro tiềm tàng trong năm 2022 nếu chúng ta không có chính sách tiền tệ hợp lý, đảm bảo sự ổn định kinh tế vĩ mô.

Đồ thị: TTXVN

"Dư địa của chính sách tiền tệ không còn nhiều"

Tuy nhiên, trong bối cảnh hiện nay, các chính sách hỗ trợ người dân và doanh nghiệp sau dịch bệnh cũng đang tạo nhiều áp lực cho các tổ chức tín dụng, đúng như sự lo ngại từ người đứng đầu NHNN:

"Nếu chúng ta để tình hình tài chính của các tổ chức tín dụng bị suy giảm sẽ ảnh hưởng đến khả năng chi trả và an toàn của hệ thống. Đây là bài học kinh nghiệm rất lớn từ thời gian trước đây khi tăng trưởng tín dụng cao, thực hiện các gói hỗ trợ lãi suất trong năm 2008 đã có rủi ro lạm phát trong năm 2011 có thời điểm lên tới 18%”, Thống đốc Nguyễn Thị Hồng nhấn mạnh.

Cũng theo nhận định từ các chuyên gia của Công ty Chứng khoán PSI: "Chúng tôi cho rằng việc kiểm soát lạm phát vẫn cần được ưu tiên theo dõi vì lạm phát sẽ càng gây áp lực lên dư địa của chính sách tiền tệ". Đặc biệt theo PSI, nguy cơ càng lớn "nhất là sau khi NHNN đã nới lỏng chính sách tiền tệ để hỗ trợ nền kinh tế từ đầu năm 2021, dư địa của chính sách tiền tệ được coi là không còn nhiều".

Hiện tại lãi suất tiền gửi thấp, khả năng huy động vốn của ngành ngân hàng khó khăn hơn. Dòng tiền đang tìm về nhiều hơn với bất động sản và chứng khoán bởi những kênh đầu tư này mang lại lợi nhuận tốt hơn gửi ngân hàng, tuy nhiên nguy cơ bong bóng tài sản rình rập. Và một khi điều này xảy ra, nền kinh tế sẽ nguy hiểm hơn nếu dư địa chính sách tiền tệ chỉ còn hạn hẹp.

Theo nhiều chuyên gia kinh tế, việc điều hành chính sách tiền tệ của NHNN cần thận trọng và chặt chẽ, luôn có sự chuẩn bị trước mọi tình huống có thể xảy ra và quan trọng nhất là cần sự nhất quán để không gây bất ổn cho thị trường.

|

Nhóm nhà khoa học Đại học Kinh tế Quốc dân, trong đó có Hiệu trưởng GS.TS Phạm Hồng Chương, PGS.TS Tô Trung Thành và các chuyên gia, vừa đưa ra một số kiến nghị về chính sách tiền tệ trong thời gian tới: Thứ nhất, NHNN cần tiếp tục điều hành chính sách tiền tệ chủ động, linh hoạt nhằm kiểm soát lạm phát, bảo đảm mục tiêu tăng trưởng tín dụng đề ra từ đầu năm (12%), nếu không ít nhất cũng phải đạt trên 10%. Thứ hai, NHNN cần nghiên cứu để giảm 0,5% tỉ lệ dự trữ bắt buộc trong 2 tháng cuối năm 2021 và giảm tiếp 0,5% trong quý 1/2022, vì chỉ cần giảm 0,5% tỉ lệ này, sẽ giải phóng được số vốn lên tới 50.000 tỷ đồng. Thứ ba, NHNN nghiên cứu để bỏ hạn mức tín dụng đối với các NHTM đáp ứng được các tiêu chí của Basel II và có tỉ lệ nợ xấu dưới 3%. Thứ tư, NHNN nên nghiên cứu tiếp tục giảm lãi suất cho vay hỗ trợ sản xuất - kinh doanh. Thứ năm, NHNN chỉ đạo giảm lãi suất cho vay hộ mới thoát nghèo, hộ cận nghèo của Ngân hàng Chính sách xã hội; đồng thời mở ra chương trình cho vay vốn tạo việc làm đối với người lao động. |