Mảng bán lẻ sẽ là 'vũ khí' giúp các nhà băng soán 'ngôi vương' lợi nhuận

(DNTO) - Nỗi lo nợ xấu kèm theo việc phải tăng trích lập dự phòng đang là những yếu tố "đe doạ" lợi nhuận ngành ngân hàng. Tuy nhiên, các nhà băng vẫn tự tin lãi lớn nhờ chiến lược bán lẻ. Cuộc đua này trở nên khốc liệt hơn với sự tham gia của ngày càng nhiều “tay chơi” có hạng và chiến thuật bài bản.

Chậm dịch chuyển sang mảng bán lẻ sẽ bật khỏi "đường ray"

Báo cáo tài chính từ Ngân hàng Nhà nước cho thấy, bức tranh tăng trưởng tín dụng toàn hệ thống năm 2021 dù lạc quan song vẫn thấp hơn nhiều so với cùng kỳ năm trước. Covid-19 được dẫn giải là nguyên nhân chính, làm đứt gãy nhu cầu và sức hấp thụ tín dụng trong nền kinh tế khiến nợ xấu tăng lên rõ rệt, cùng với đó chi phí trích lập rủi ro bị đội lên cao. Và để hỗ trợ khách hàng giảm thiểu khó khăn bởi đại dịch này, các ngân hàng đã có nhiều đợt giảm lãi suất cho vay từ đầu năm đến nay.

Tuy nhiên, một diễn biến đáng chú ý là một số ngân hàng thương mại tăng trưởng tổng tài sản, huy động và cho vay không cao, lãi suất cho vay liên tiếp các đợt giảm để hỗ trợ khách hàng, nhưng tăng trưởng lợi nhuận lại cao hơn nhiều?

Cụ thể nhiều ngân hàng tăng trưởng tổng tài sản dưới 10%, thậm chí có ngân hàng còn ghi nhận mức giảm đến gần 10%, một số ngân hàng khác tăng trưởng tín dụng chỉ 6-7%.

Tuy nhiên, ở chiều ngược lại, nhiều ngân hàng đạt mức tăng trưởng lợi nhuận 2 con số. Tính chung nhóm 12 ngân hàng niêm yết hàng đầu tăng trưởng lợi nhuận trung bình đạt hơn 14% so với cùng kì năm ngoái.

Câu trả lời chung nhất cho sự tăng trưởng này là nhờ chiến lược bán lẻ mang lại.

Chiến lược này không chỉ giúp các nhà băng có biên lãi thuần cao hơn, phân tán rủi ro, đồng thời còn thúc đẩy thu nhập dịch vụ và nguồn huy động bền vững. Đây cũng là xu hướng chung của các ngân hàng, nhất là trong bối cảnh muốn giảm phụ thuộc vào hoạt động tín dụng. Lĩnh vực bán lẻ giờ đây là sân chơi rộng của các ngân hàng.

Lướt qua báo cáo thường niên của các tổ chức tín dụng những năm gần đây, phát triển ngân hàng bán lẻ là điều được phần lớn các nhà băng đề cập. Nhóm ngân hàng thương mại cổ phần tư nhân là những đơn vị sớm định hướng theo chiến lược này, nổi bật như VIB, ACB, MSB...

Điển hình, lãi thuần từ hoạt động dịch vụ luỹ kế đến cuối quý III/2021 của VIB đạt gần 6.254 tỷ đồng, chiếm 60% tổng thu nhập hoạt động và tăng 34% so với cùng kỳ.

Bà Trần Thu Hương, Giám đốc Chiến lược kiêm Giám đốc Khối Ngân hàng bán lẻ VIB cho biết, năm 2022, VIB tiếp tục đặt mục tiêu tăng trưởng cao mảng bán lẻ, trong đó đặt mục tiêu tiên phong về các sản phẩm cá nhân hóa để đáp ứng nhu cầu ngày càng cao của thị trường, hướng đến với phân khúc khách hàng trẻ (thế hệ Millenials và Gen Z) sẽ chiếm khoảng 85% danh mục khách hàng trong 5 năm nữa.

Tại buổi gặp gỡ chuyên viên phân tích và nhà đầu tư mới đây, ông Nguyễn Hoàng Linh, Tổng giám đốc MSB cho biết, trong năm 2022, MSB đặt mục tiêu lợi nhuận trước thuế 6.800 tỷ đồng, tăng khoảng 33%.

“Để đạt được con số này, MSB đẩy mạnh mảng tín dụng tập trung vào bán lẻ và SME (doanh nghiệp nhỏ và vừa), ngân hàng sẽ tiếp tục thúc đẩy các mảng hoạt động thu phí, đẩy mạnh số hóa các dịch vụ của ngân hàng để góp phần tăng trưởng mạnh CASA (tiền gửi không kỳ hạn), giảm chi phí vốn và giảm CIR”, ông Linh chia sẻ.

Thực tế, vài năm trở lại đây không chỉ có nhóm ngân hàng tư nhân mà các ngân hàng quốc doanh cũng tập trung vào mảng ngân hàng bán lẻ. Vietcombank sau 2 năm đẩy mạnh, cũng đưa tỷ lệ dư nợ bán lẻ liên tục tăng, chiếm trên 54% cơ cấu. BIDV sau khi có sự tham gia của KEB Hana Bank cũng đang thúc đẩy chuyển đổi và tập trung phát triển ngân hàng bán lẻ.

Nêu quan điểm, bà Phạm Thùy Dương, Phó giám đốc bộ phận phân tích Quỹ đầu tư Dragon Capital cho rằng, trong giai đoạn này, lãi thu từ hoạt động dịch vụ được xem là “cứu cánh” cho tăng trưởng lợi nhuận của nhiều nhà băng, nếu ngân hàng nào không dịch chuyển sang mảng bán lẻ thì sẽ tụt lại phía sau.

"Hiện tổng cho vay hộ gia đình/GDP tại Việt Nam chiếm khoảng 30%, so với các nước trong khu vực như Thái Lan, Malaysia... là khá thấp. Hơn nữa, các sản phẩm cho vay khách hàng cá nhân ở Việt Nam như bảo hiểm qua ngân hàng, mua nhà, thẻ tín dụng... có tỷ lệ lan toả thấp. Ví dụ như thẻ tín dụng chỉ có 8-10% tổng dân số, trong khi các nước khác đã lên 40%, thậm chí tại Singapore lên tới 95%. Điều này cho thấy mảng bán lẻ vẫn còn tiềm năng rất lớn đang chờ các ngân hàng thương mại khai thác", bà Dương nhìn nhận.

Cuộc đua cạnh tranh CASA ngày càng nóng bỏng

Ngân hàng nào có tỷ lệ CASA càng tăng thì lợi thế cạnh tranh càng cao. Ảnh: TL.

Với các ngân hàng, việc thu hút được tỷ lệ cao tiền gửi không kỳ hạn đóng vai trò quan trọng, vì nó tạo ra một nguồn vốn giá rẻ, nếu ngân hàng có thể duy trì được lượng tiền gửi không kỳ hạn tăng trưởng tốt so với tổng huy động thì sẽ có khả năng bù đắp cho việc tăng chi phí từ huy động có kỳ hạn và phát hành trái phiếu. Điều này giúp các ngân hàng có cơ hội mở rộng biên lợi nhuận, thế nên, ngân hàng nào có tỷ lệ CASA càng tăng thì lợi thế cạnh tranh càng cao.

Đặc biệt, để tăng sức cạnh tranh trong mảng bán lẻ, các ông lớn đồng loạt tung chiến lược khuyến mãi phí tài khoản và thanh toán ở các mức độ khác nhau trên các kênh số. Một số ngân hàng có lợi thế về tỷ lệ CASA cao với tỷ lệ cao hơn 30% sẽ có chi phí vốn thấp, từ đó giúp gia tăng hiệu quả về cho vay.

Ngay từ đầu năm 2022, các ngân hàng lớn như Vietcombank, BIDV, VietinBank đã chính thức miễn phí toàn bộ trên ứng dụng ngân hàng số như phí duy trì tài khoản, phí chuyển tiền nội, ngoại mạng… Như vậy, cuộc đua “zero fee” đã chính thức có sự tham gia của nhóm “Big4” trong ngành ngân hàng.

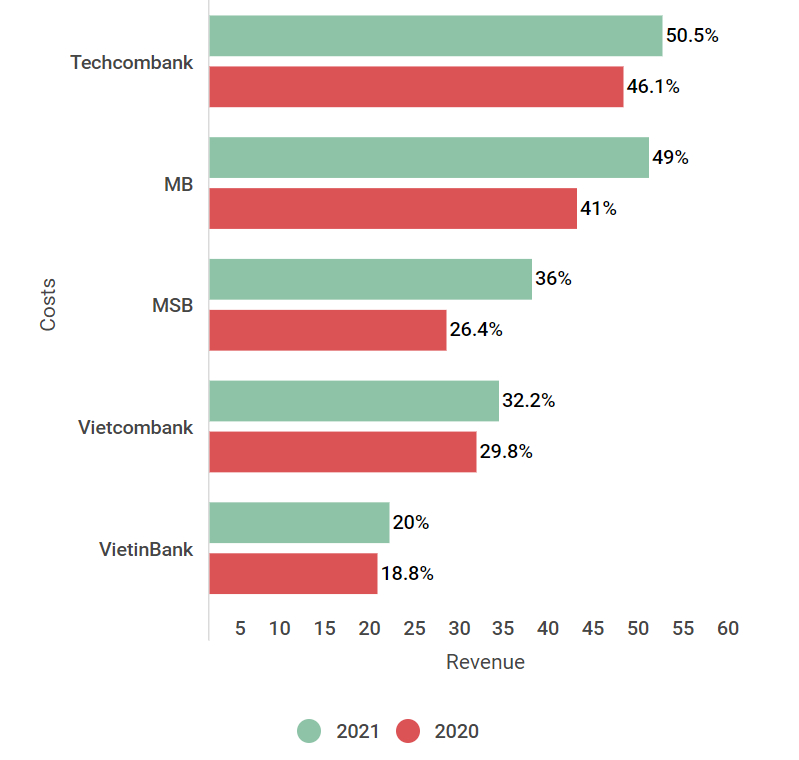

Ông Ngô Hoàng Hà, Giám đốc cao cấp Tài chính Doanh nghiệp của Techcombank khẳng định, mức CASA 50,5% mà ngân hàng này vừa đạt được chưa phải là đỉnh. "Chúng tôi đặt mục tiêu CASA lên tới 55% và sẽ tiếp tục tăng trong các năm tới," ông Hà cho biết.

Theo TS Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng, trong năm 2022, tỷ lệ nợ xấu nội bảng được dự báo có thể tăng lên 2,3-3,5%, thậm chí còn có thể tăng cao hơn khi quy định cơ cấu lại nợ hết hiệu lực.

"Điều này buộc các ngân hàng phải tăng thêm nguồn lực dự phòng rủi ro. Do vậy, ngân hàng nào có tỷ lệ CASA cao, NIM (biên lãi ròng) sẽ cải thiện tích cực và ngược lại. Theo đó, sẽ có sự phân hoá biên lãi ròng giữa các ngân hàng", TS Hiếu nói.

Để nâng tỷ lệ CASA lên, TS. Nguyễn Trí Hiếu cho rằng, CASA có đặc điểm là không ổn định do người gửi tiền có thể rút ra bất cứ lúc nào. Nếu ngân hàng không muốn "hụt hơi" thì phải biết "làm chủ công nghệ".

“Nhiều ngân hàng đặt mục tiêu tỷ lệ CASA rất cao, thậm chí trên 50% là tín hiệu tích cực. Nhưng tôi cho rằng quan trọng hơn hết là sản phẩm, dịch vụ của ngân hàng có phù hợp với nhu cầu của khách hàng không, có gia tăng sự thuận lợi và tiết kiệm chi phí, thời gian cho người dân không… Bởi khi ngân hàng lấy lòng được khách hàng bằng dịch vụ, bằng sản phẩm thì tự khắc sẽ giữ được chân họ ở lại với ngân hàng lâu hơn,” ông Hiếu chia sẻ.