Dự báo NIM giảm 7% so với cùng kỳ, ngân hàng liệu còn là tiêu điểm đầu tư?

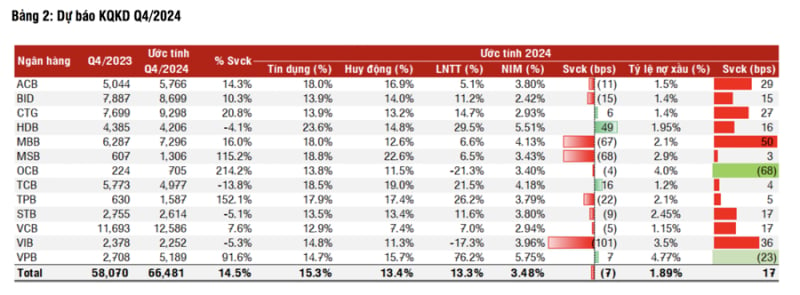

(DNTO) - Gặp khó trong việc tăng lãi suất cho vay do cạnh tranh lãi suất gay gắt và lãi suất huy động có xu hướng tăng trở lại, dự báo NIM ngân hàng xuống mức 3,48%, giảm 7% so với cùng kỳ và thấp hơn 16 điểm cơ bản so với dự báo trước đó là 3,64%.

SSI điều chỉnh tăng trưởng lợi nhuận trước thuế xuống 13,3% so với 16,9% trong dự báo trước chủ yếu do NIM thấp hơn kỳ vọng. Ảnh: TL.

Tại báo cáo triển vọng ngành ngân hàng vừa công bố, với diễn biến tín dụng còn chậm, đặc biệt trong lĩnh vực bán lẻ, Chứng khoán SSI (SSI Research) đã điều chỉnh dự báo tăng trưởng lợi nhuận trước thuế của các ngân hàng năm 2024 xuống còn 13,3% từ mức dự báo 16,9% trước đó, do biên lãi ròng (NIM) thấp hơn kỳ vọng.

Đồng thời, ngân hàng gặp khó khăn trong việc tăng lãi suất cho vay do cạnh tranh lãi suất gay gắt và lãi suất huy động có xu hướng tăng trở lại. Một số trường hợp, ngân hàng đã phải điều chỉnh lịch thanh toán để phù hợp với khả năng tài chính của khách hàng.

"Dự báo NIM năm 2024 xuống mức 3,48%, giảm 7% so với cùng kỳ và thấp hơn 16 điểm cơ bản so với dự báo trước đó là 3,64%", SI Research cho hay.

Sang năm 2025, SSI Research kỳ vọng nhu cầu tín dụng sẽ tăng trưởng mạnh hơn, đạt mức 16,4% so với năm 2024. Điều này sẽ tạo cơ hội cho các ngân hàng tăng dần lãi suất cho vay, đồng thời bắt kịp với mức tăng của lãi suất huy động. Mặc dù cạnh tranh về mặt lãi suất vẫn sẽ tiếp tục trong năm 2025, nhưng sẽ phần nào bớt gay gắt so với hiện tại. Vì thế, SSI kỳ vọng NIM sẽ cải thiện nhẹ 4 điểm cơ bản so với cùng kỳ lên 3,52%.

Về chất lượng tài sản, dự báo tỷ lệ hình thành nợ xấu đã đạt đỉnh trong quý 1 và quý 2 năm 2024, nhờ đó các ngân hàng có thể cải thiện chất lượng tài sản trong năm 2025. Dự báo, tỷ lệ nợ xấu sẽ giảm xuống còn 1,76%, trong khi tăng trưởng lợi nhuận trước thuế được kỳ vọng đạt 17,9% so với cùng kỳ.

Về triển vọng cổ phiếu, trong giai đoạn đầu của sự phục hồi kinh tế, các ngân hàng sẽ tiếp tục đối mặt với thách thức trong việc xử lý nợ xấu và kiểm soát các khoản nợ tiềm ẩn rủi ro tín dụng.

"Những ngân hàng có chất lượng tài sản tốt sẽ có khả năng giảm chi phí dự phòng, đặc biệt trong năm 2025. Đồng thời, các ngân hàng có lợi thế cạnh tranh về chi phí vốn, giúp duy trì NIM và gia tăng thị phần khi nhu cầu tín dụng hồi phục", SSI Research đánh giá.

Những lựa chọn hàng đầu của SSI Research là các ngân hàng có chất lượng tài sản tốt và chi phí vốn cạnh tranh. Bên cạnh đó, sự phục hồi của thị trường bất động sản miền Bắc sẽ cải thiện tâm lý nhà đầu tư và dần lan tỏa sang thị trường miền Nam.

"Nếu thị trường bất động sản phục hồi nhanh hơn dự kiến và các vấn đề pháp lý được giải quyết trong năm 2025, những ngân hàng có mối quan hệ chặt chẽ với các chủ đầu tư bất động sản như TCB, VCB, và MBB, CTG, và BID sẽ được hưởng lợi", SSI Research nhận định.

Với tương quan tăng trưởng lợi nhuận này, định giá của các cổ phiếu ngân hàng vẫn đang ở mức hấp dẫn khi mức P/B hiện chỉ ở mức 1,5 lần, thấp hơn so với trung bình 3 năm gần đây. Ảnh: TL.

Ngân hàng vẫn là tiêu điểm đầu tư quý IV

Sau giai đoạn tín dụng tăng chậm trong những tháng đầu năm 2024, Ngân hàng Nhà nước đã có chủ trương thúc đẩy bằng nhiều biện pháp, đồng thời giao toàn bộ hạn mức tín dụng ngay từ đầu năm và đây lại tiếp tục cho phép các ngân hàng đã thực hiện được 80% hạn mức chủ động nới room tín dụng...

Theo đánh giá của các chuyên gia VCBS, nhu cầu tín dụng sẽ bứt phá quý cuối năm 2024 nhờ thị trường bất động sản tiếp đà phục hồi, cho vay bán lẻ, đặc biệt là cho vay mua nhà gia tăng. Cùng với đó, hoạt động sản xuất, xuất khẩu, đầu tư công, thu hút FDI, tiêu dùng tiếp tục cải thiện, đi kèm với nền lãi suất huy động thấp, nên lãi cho vay cạnh tranh, sẽ là động lực chính tác động tích cực lên lợi nhuận các ngân hàng. Thực tế, các ngân hàng đều tự tin sẽ hoàn thành mục tiêu lợi nhuận đặt ra cho năm nay và đến thời điểm này, chưa ngân hàng nào điều chỉnh chỉ tiêu lợi nhuận so với đầu năm.

Theo thống kê mới đây của VPBankS, bán lẻ là nhóm tăng trưởng mạnh nhất sau đó là ngân hàng. Khi kinh tế phục hồi, tiêu dùng tăng trưởng trở lại thì nhóm bán lẻ phục hồi tốt về mặt lợi nhuận. Nhóm ngân hàng cũng tăng khoảng 20%, tốt hơn nhiều so với mức tăng 10% của VN-Index. Nhóm ngân hàng đang làm nhóm giữ trụ giúp VN-Index tăng.

Về giá cổ phiếu ngân hàng, Mirae Asset vừa đưa ra danh mục cổ phiếu khuyến nghị mua trong tháng 12, trong đó một nửa là cổ phiếu ngân hàng với tiềm năng tăng giá lên tới 23%.

"Kết quả kinh doanh ngành ngân hàng đã được công bố, một số ngân hàng có mức tăng trưởng lợi nhuận rất ấn tượng như VPBank, Techcombank, HDBank, Sacombank… Những cổ phiếu này vẫn được neo giá cao khi mà mùa báo cáo kết quả kinh doanh đi qua. Do vậy, tôi kỳ vọng chỉ số ngành ngân hàng chỉ cần điều chỉnh 5 – 7% hoặc hơn chút sẽ có dòng tiền mới vào", chuyên gia nhận định.

Trên thị trường chứng khoán, nhà đầu tư đang có xu hướng đặt kỳ vọng cao cho sự phục hồi của các doanh nghiệp nội nói chung, trong đó có cả ngành ngân hàng với nhiều ngân hàng lớn khi đặt mục tiêu tăng trưởng trên 30% cho 2024. Hiện tại các cổ phiếu có mức định giá hấp dẫn, đang ở khoảng dưới -0,5std, có thể kể đến như TCB và VPB, sẽ tiềm ẩn ít rủi ro hơn trong ngắn hạn, đặc biệt trong bối cảnh quá trình hồi phục kinh tế chung sẽ không thể nào bằng phẳng.

"Chúng tôi cho rằng, ngành ngân hàng sẽ là một trong những ngành tiêu điểm cho câu chuyện đầu tư những tháng cuối năm. Ước tính lợi nhuận ngành ngân hàng sẽ tăng khoảng 18% trong quý IV trên nền thấp của cùng kỳ năm ngoái. Với tương quan tăng trưởng lợi nhuận này, định giá của các cổ phiếu ngân hàng vẫn đang ở mức hấp dẫn khi mức P/B hiện chỉ ở mức 1,5 lần, thấp hơn so với trung bình 3 năm gần đây", bà Trần Thị Khánh Hiền, Giám đốc Khối Nghiên cứu Công ty Chứng khoán MB (MBS) nhìn nhận.