Tăng mạnh huy động vốn để cho vay, nhiều ngân hàng 'kịch trần' kỳ hạn dưới 6 tháng

(DNTO) - Sau 2 tháng hạ nhiệt, lãi suất huy động đã bật tăng trở lại, dự báo xu hướng này sẽ duy trì đến cuối năm 2025. Nguyên nhân là do trong bối cảnh tăng trưởng tín dụng đang tăng nhanh hơn gấp đôi so với tốc độ tăng trưởng của huy động vốn, buộc các ngân hàng phải hút vốn để đảm bảo thanh khoản.

Từ đầu tháng 1/2025 đến nay, có tới hơn 10 ngân hàng gồm Eximbank, HDBank, Bac A Bank… tăng lãi suất tiền gửi. Ảnh: TL.

Lãi suất ngân hàng 'đỉnh nóc', 'kịch trần'

Trong báo cáo vĩ mô vừa công bố, Chứng khoán MB (MBS) cho biết, sau khoảng 2 tháng chững lại, lãi suất huy động đã bắt đầu tăng trở lại kể từ tháng 11 nhằm đảm bảo thanh khoản phục vụ cho nhu cầu tín dụng thường có xu hướng tăng về những tháng cuối năm.

PVcomBank hiện đang dẫn đầu về lãi suất đặc biệt khi khách hàng gửi tiền tại quầy, với 9,0% cho kỳ hạn 12-13 tháng. Tiếp theo là HDBank với lãi suất đặc biệt lên đến 8,1%/năm cho kỳ hạn 13 tháng, và 7,7% cho kỳ hạn 12 tháng, điều kiện duy trì số dư tối thiểu 500 tỷ đồng. Đối với kỳ hạn 18 tháng, HDBank áp dụng lãi suất 6%. MSB áp dụng lãi suất tiền gửi tại quầy 8%/năm cho kỳ hạn 13 tháng và 7% cho kỳ hạn 12 tháng...

Đáng chú ý, đã có ngân hàng áp dụng lãi suất kịch trần tối đa theo quy định 4,75% đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng. Cụ thể, lãi suất huy động kỳ hạn 3-5 tháng được MBV tăng thêm 0,45%/năm lên mức 4,75%. Với mức tăng này, MBV đang là ngân hàng áp dụng lãi suất hấp dẫn nhất về lãi suất tiết kiệm các kỳ hạn từ 1-5 tháng.

Một ngân hàng khách cùng áp dụng lãi suất ngắn hạn cực "khủng" là Eximbank, theo kỳ thay đổi từ ngày 16/1, Eximbank hiện đang áp dụng lãi suất 4,5% cho khách hàng lãnh lãi cuối kỳ hạn 1 tháng và 2 tháng. Với các kỳ hạn tiếp theo gồm 3, 4, 5 tháng lãi suất cũng ở "đỉnh" 4,75%.

Tính chung trong tháng 1/2025, đã có 11 ngân hàng điều chỉnh lãi suất, trong đó 9 ngân hàng tăng lãi suất huy động, bao gồm Eximbank Agribank, Bac A Bank, NCB, MBV, ABBank, VietBank, KienLongBank và Cake by VPBank. Đáng chú ý, Eximbank và KienLongBank đã tăng lãi suất đến hai lần trong cùng tháng.

Chuyên gia kinh tế TS Nguyễn Trí Hiếu cho biết, nhu cầu vốn tín dụng của khách hàng trong năm 2025 sẽ cao hơn so với cùng kỳ năm trước vì tất cả các cơ quan, ban ngành đã tập trung tháo gỡ các khó khăn cho thị trường, bao gồm cả lĩnh vực bất động sản. Cùng với đó, mặt bằng lãi suất cho vay cả với khách hàng doanh nghiệp và cá nhân đều đang ở mức thấp nên nhu cầu vay tiêu dùng được kỳ vọng tăng mạnh trở lại.

Các ngân hàng cũng sẵn sàng cho việc đẩy mạnh hoạt động cho vay khi kinh tế hồi phục, kể cả với tín dụng bất động sản và tiêu dùng. Theo đó, nhu cầu cho vay tăng khiến các ngân hàng đẩy mạnh tăng lãi suất huy động để “hút” vốn nhàn rỗi của người dân. Ông Hiếu dự đoán lãi suất tiết kiệm sẽ tiếp tục tăng từ nay đến hết quý I/2025. Cụ thể, tính cho cả năm 2025, áp lực tỉ giá sẽ không quá căng thẳng, với tỉ giá USD/VND tăng 1-2% so với cuối năm 2024.

Ngoài ra, việc lạm phát ở mức thấp và FED hạ lãi suất được kỳ vọng sẽ tạo thêm dư địa cho việc nới lỏng chính sách tiền tệ tại Việt Nam cũng củng cố thêm nhận định này. Dự báo lãi suất huy động kỳ hạn 12 tháng của các NHTM lớn sẽ có thể nhích thêm 20 điểm cơ bản, dao động quanh mức 5 - 5,2% trong năm 2025, do sự phục hồi của tăng trưởng tín dụng có thể gây áp lực lên thanh khoản hệ thống và có thể dẫn đến việc tăng lãi suất đầu vào.

Tổng lượng tiền gửi tiết kiệm tại hệ thống ngân hàng vượt ngưỡng 14 triệu tỷ đồng – mức cao nhất từ trước đến nay. Ảnh: TL.

Tiền gửi tiết kiệm vượt ngưỡng 14 triệu tỷ đồng – cao nhất từ trước đến nay

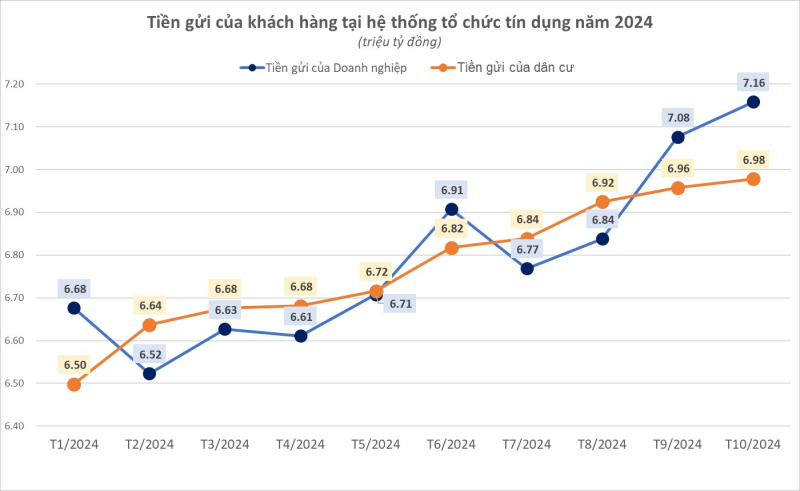

Việc lãi suất huy động tăng đã kích thích người dân gửi nhiều tiền hơn vào hệ thống trong hơn 1 năm qua. Ngày 22/1, theo số liệu từ Ngân hàng Nhà nước, tiền gửi tiết kiệm của dân cư tại các ngân hàng tiếp tục tăng mạnh, đạt mức kỷ lục trong tháng 10/2024.

Theo đó, tổng phương tiện thanh toán đến cuối tháng 10/2024 đạt hơn 17,1 triệu tỷ đồng, tăng 6,93% so với cuối năm 2023. Trong đó, tiền gửi của khách hàng tại hệ thống TCTD đạt hơn 14 triệu tỷ đồng, tăng hơn 102,7 nghìn tỷ đồng so với tháng 9/2024 và tăng 962,3 nghìn tỷ đồng so với đầu năm. Đây cũng là mức tiền gửi cao kỷ lục từ trước đến nay.

Cả tiền gửi tổ chức kinh tế và dân cư đều ghi nhận tăng trưởng dương và xác lập mức kỷ lục mới. Cụ thể, tiền gửi của các tổ chức kinh tế tăng thêm hơn 82,3 nghìn tỷ đồng trong tháng 10, đạt hơn 7,1 triệu tỷ đồng. So với cuối năm 2023, lượng tiền gửi từ các tổ chức kinh tế đạt mức tăng trưởng ấn tượng là 4,63%.

Tiền gửi từ dân cư tăng 20,4 nghìn tỷ đồng trong tháng 10, đạt hơn 6,97 triệu tỷ đồng. Tính từ đầu năm, tiền gửi từ dân cư đã tăng trưởng dương trong 10 tháng liên tiếp, tốc độ tăng so với cuối năm 2023 đạt 6,82%.

Lý giải việc tiền gửi tiết kiệm vẫn tiếp tục đổ vào ngân hàng, các chuyên gia tài chính cho rằng thực trạng trên cho thấy gửi tiết kiệm vẫn đang là kênh trú ẩn an toàn trong thời gian chờ đợi đầu tư vào các kênh khác như chứng khoán, bất động sản…

Đặc biệt là giá vàng biến động quá lớn. Kể từ đầu năm đến nay, giá vàng quốc tế tăng đến hơn 50%. Nếu đầu tư thì vô cùng rủi ro. Còn để tích trữ vàng, người dân thường chỉ mua khi giá mặt hàng này ổn định. Đồng thời, lượng tiền gửi vào ngân hàng vẫn tăng cao cho thấy khả năng hấp thụ vốn của doanh nghiệp vẫn thấp, nợ xấu có xu hướng gia tăng và thị trường trái phiếu doanh nghiệp đang trầm lắng.

Bên cạnh yếu tố tăng lãi suất huy động, trong năm nay, việc đẩy mạnh phát hành giấy tờ có giá như huy động trái phiếu, chứng chỉ tiền gửi… ngày càng đóng vai trò quan trọng trong việc tăng cường nguồn vốn kinh doanh của các ngân hàng, đặc biệt khi đây là nguồn vốn trung và dài hạn có chi phí đầu vào hợp lý, nên không ít tổ chức tín dụng đã tích cực tận dụng kênh huy động vốn này.

"Thời điểm này là cơ hội cho các nhà băng tăng tỷ lệ tiền gửi không kỳ hạn, tối ưu hóa dòng vốn, giảm chi phí, góp phần tác động tích cực lên lợi nhuận", ông Đinh Đức Quang, Giám đốc khối kinh doanh tiền tệ, Ngân hàng UOB Việt Nam nhận định.