Năm 2024: Ngành cảng biển và logistics có thể hưởng lợi từ sự phục hồi hoạt động thương mại

(DNTO) - Hoạt động thương mại cải thiện trong những tháng cuối năm 2023. Các chuyên gia dự báo, hoạt động thương mại phục hồi có thể sẽ hỗ trợ cho khả năng phục hồi của sản lượng container với mức tăng 4,5% so với cùng kỳ trong năm 2024.

Nhìn lại năm 2023, ngành cảng biển và logistics có diễn biến vượt trội so với chỉ số VN-Index, khi ghi nhận mức tăng trưởng vốn hóa là 29,8% so với cùng kỳ, trong khi chỉ số VN-Index tăng 12% so với cùng kỳ, và ngành công nghiệp chỉ tăng 4% so với cùng kỳ.

Trong Báo cáo Triển vọng Ngành Cảng biển & Logistics năm 2024 của SSI vừa phát hành cho thấy, năm 2023 bức tranh toàn ngành yếu do nhu cầu bên ngoài yếu hơn chủ yếu từ các thị trường xuất khẩu trọng điểm của Việt Nam như Mỹ/châu Âu.

Cụ thể, theo Hải quan Việt Nam, trong 11 tháng năm 2023, trị giá thương mại của Việt Nam giảm 8,2% so với cùng kỳ. Cụ thể, giá trị xuất khẩu và nhập khẩu lần lượt giảm 5,8% và 10,7% so với cùng kỳ. Giá trị nhập khẩu giảm mạnh cho thấy các doanh nghiệp sản xuất kỳ vọng triển vọng phục hồi đơn hàng chưa mấy khởi sắc. Đồng thời, một số cảng biển lớn cũng dự báo khối lượng hàng hóa cũng rất hạn chế trong khoảng 1-2 tháng, do các hãng tàu không có cam kết về khối lượng dài hạn (ví dụ trong 6 tháng - 12 tháng) như thông lệ trong những năm trước.

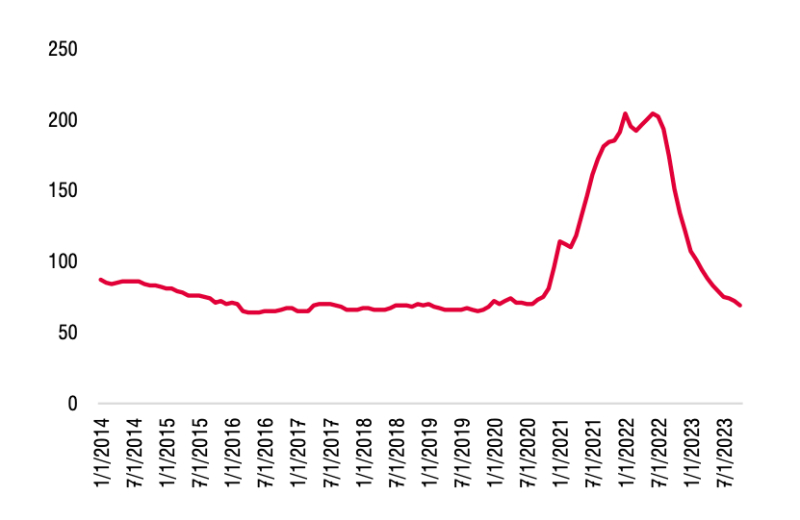

Chỉ số Container Thế giới. Nguồn: Drewry

Trong phân tích "La bàn thị trường 2024", do VNDirect vừa phát hành cũng chỉ ra rằng, kể từ tháng 5/2023 tới cuối năm, hoạt động xuất nhập khẩu hàng tháng của Việt Nam tăng trưởng ổn định với mức cải thiện từ 54,0 tỷ USD trong tháng 520/23 lên mức 60,8 tỷ USD trong tháng 12/2023.

Theo các chuyên gia, xu hướng tích cực trên sẽ duy trì trong năm 2024 với mức tăng trưởng lần lượt 8%/6% so với cùng kỳ cho hoạt động xuất - nhập khẩu. Trong năm 2023, sản lượng container thông qua cảng tại Việt Nam giảm 4,6% so với cùng kỳ. Tuy nhiên, dự báo hoạt động thương mại phục hồi có thể sẽ hỗ trợ cho khả năng phục hồi của sản lượng container với mức tăng 4,5% so với cùng kỳ trong năm 2024.

Sở dĩ VNDirect đưa ra nhận định này là bởi vào ngày 25/12 vừa qua, Bộ Giao thông Vận tải đã ban hành Thông tư 39 về việc tăng giá sàn xếp dỡ container. Thông tư trên sẽ có hiệu lực kể từ ngày 15/02/2024. Vì vậy Khối phân tích cho rằng thông tư này sẽ góp phần cải thiện biên lợi nhuận gộp của các doanh nghiệp khai thác cảng container.

Còn trong phân tích của mình, SSI cho rằng chủ đề chính đối với ngành cảng biển trong năm 2024 sẽ là phục hồi sản lượng do nhu cầu xuất nhập khẩu cải thiện (đặc biệt là từ việc bổ sung hàng tồn kho ở Mỹ/châu Âu), trong khi nguồn cung sẽ duy trì ổn định đến năm 2025.

Đầu tiên, theo kịch bản cơ sở của SSI là nền kinh tế Mỹ sẽ tăng trưởng chậm; đợt cắt giảm lãi suất tiếp theo của ngân hàng trung ương sẽ là một yếu tố hỗ trợ khác cho chi tiêu của người tiêu dùng và sản xuất, tất cả động thái đều giúp khối lượng hàng hóa vận tải biển và xếp dỡ tại cảng tăng lên. SSI giả định mức tăng trưởng giá trị xuất nhập khẩu là 10% svck trong năm 2024 và tăng trưởng sản lượng hàng hóa cũng tăng 10% so với cùng kỳ (xét về sản lượng container TEU) cho toàn ngành, đặc biệt mức tăng trưởng có thể mạnh hơn trong nửa đầu năm 2024 do mức nền so sánh thấp trong năm 2023.

Thứ hai, SSI cho rằng tăng trưởng sản lượng có thể cao hơn đối với các cảng nước sâu với mức tăng trưởng 15% so với cùng kỳ (hoạt độngnhiều hơn ở thị trường Mỹ/châu Âu) so với các cảng trung chuyển với mức tăng 7% so với cùng kỳ (hoạt động chủ yếu ở thị trường thương mại nội Á), điều này sẽ có lợi cho những công ty có cảng nước sâu như GMD, MVN.

Ngoài ra, căng thẳng địa chính trị hiện nay (chiến tranh Nga-Ukraine, xung đột Israel-Hamas-Hezbollah tại Trung Đông, các cuộc tấn công tàu hàng gần đây của Houthi tại Biển Đỏ...), sẽ là yếu tố hỗ trợ cho ngành, đặc biệt là đối với vận tải biển, vì khi xảy ra xung đột khiến các tuyến đường biển kéo dài hơn, giảm nguồn cung và hỗ trợ vận chuyển hàng hóa. Cảng biển là mảng được hưởng lợi gián tiếp từ chủ đề này, doanh thu cảng biển/TEU có xu hướng tăng trong những năm ngành vận tải biển gặp điều kiện thuận lợi như diễn biến trong năm 2021/2022.

VNDirect dự phóng sản lượng container Việt Nam tăng 4,5% so với cùng kỳ trong 2024. Nguồn: TCTK, Cục hàng hải Việt Nam, VNDIRECT Research

Cũng theo quan điểm của SSI, chủ đề căng thẳng địa chính trị đã được phản ánh một phần vào giá cước vận chuyển và giá thuê tàu địnhhạn đối với tàu chở dầu (do tác động của chiến tranh Nga-Ukraine từ năm 2022) trong năm 2023, và có thể là yếu tố hỗ trợ cho giá cước của ngành vận tải container trong năm 2024.

Đối với ngành cảng biển, giới phân tích kỳ vọng tăng trưởng lợi nhuận ngànhsẽ ở mức 15-20% so với cùng kỳ nhờ tăng trưởng về sản lượng và giá cước trung bình được cải thiện tại một số cảng. Các khu vực cảng nước sâu (như Lạch Huyện và Cái Mép) có thể ghi nhận mức tăng trưởng lợi nhuận cao hơn so với mức nền so sánh thấp trong nửa đầu năm 2023, trong khi các cảng trung chuyển cũng ghi nhận sản lượng tăng trưởng.

Đối với ngành vận tải container, SSI cho rằng có thể gặp ít áp lực hơn về lợi nhuận (giảm khoảng 10-15% so với cùng kỳ), khi căng thẳng địa chính trị làm giảm áp lực giảm giá cước trong 2024. Nguồn cung đội tàu sẽ tăng đáng kể trong năm 2024 do số lượng tàu giao mới dự kiến sẽ chiếm 10,4% tổng nguồn cung tổng đội tàu, cao nhất kể từ năm 2010. Trong kịch bản tích cực khi giá vận chuyển cao hơn đáng kể xuất hiện, SSI nhận định cổ phiếu được hưởng lợi chính như HAH (container).

Các hãng tàu chở dầu tiếp tục được hưởng lợi từ môi trường giá vận chuyển cao, nhưng tốc độ tăng trưởng lợi nhuận sẽ giảm xuống khoảng 10-15% so với cùng kỳ, vì các chuyên gia dự báo giá cước tàu chở dầu sẽ không tiếp tục tăng nếu không tiếp tục có các căng thẳng địa chính trị...

Đối với ngành logistics có thể ghi nhận sự phục hồi về sản lượng nhờ hoạt động sản xuất tăng cao, điều này có thể làm giảm áp lực lên giá cước trung bình...