Hơn 33.000 tỷ đồng trái phiếu bất động sản đã đến kỳ đáo hạn quý 3

(DNTO) - Quý 3 là thời điểm 33.624 tỷ đồng trái phiếu bất động sản đến kỳ đáo hạn, gánh nặng không hề nhỏ khi nguồn vốn dành cho bất động sản đang bị siết lại, thị trường giao dịch ảm đạm và lượng trái phiếu phát hành ngày càng bị thu hẹp.

Gánh nặng lớn

Báo cáo về thị trường trái phiếu 6 tháng đầu năm vừa công bố của VNDirect cho biết, có tới hơn 64.000 tỷ đồng giá trị trái phiếu doanh nghiệp riêng lẻ đến kỳ đáo hạn trong quý 3 này. Trong đó, bất động sản là nhóm ngành chiếm tỷ lệ cao nhất, với 52% tổng giá trị đáo hạn, tương đương 33.624 tỷ đồng, tăng 167% so với quý 2 và tăng 252% so với cùng kỳ năm ngoái.

Ba doanh nghiệp bất động sản được nhắc đến khi có tổng có giá trị đáo hạn cao nhất trong quý, chiếm 45% giá trị đáo hạn trái phiếu bất động sản bao gồm: Công ty Kinh doanh BĐS MediterranenaRevival Villas (7.200 tỷ đồng), Công ty Bông Sen (4.800 tỷ đồng) và công ty OsakaGarden (3.400 tỷ đồng).

Đây là từng là những doanh nghiệp có tỷ lệ khối lượng phát hành trên vốn chủ sở hữu gấp nhiều lần. Osaka Garden có vốn chủ sở hữu ở mức 270 tỷ đồng nhưng huy động lên tới 7.700 tỷ đồng. Mediterranean Revival Villas huy động 7.200 tỷ đồng trong khi vốn chủ sở hữu chỉ ở mức 153 tỷ đồng. Cả hai đều chưa niêm yết trên sàn chứng khoán.

Ảnh minh họa

Nhóm chuyên gia VNDirect cũng cho biết, việc tăng mạnh giá trị đáo hạn trên đến từ việc các doanh nghiệp đã phát hành với kì hạn quá ngắn, có thể chỉ từ 1-2 năm, thời gian chưa đủ để dự án đi vào hoạt động chứ chưa nói đến có lãi.

Trong khi đó FinGroup cho biết, rủi ro lớn nhất ở thời điểm hiện tại với thị trường trái phiếu doanh nghiệp là hồ sơ chất lượng tín dụng yếu, nhất là nhà phát hành chưa niêm yết. Bởi thực tế, năng lực tín dụng của các doanh nghiệp chưa niêm yết yếu hơn rất nhiều so với doanh nghiệp niêm yết trong khi phần lớn giá trị phát hành và đang lưu hành lại thuộc về các tổ chức phát hành chưa niêm yết.

Giai đoạn 2020-2021 là thời kỳ bùng nổ của trái phiếu doanh nghiệp đặc biệt là doanh nghiệp bất động sản. Các doanh nghiệp đưa ra mức lãi suất vô cùng hấp dẫn, thậm chí lên đến 13%, khiến thị trường thu hút một dòng tiền lớn tham gia. Tuy nhiên, câu chuyện sẽ có nhiều điều để nói để khi thời gian đáo hạn đã đến, thị trường bất động sản đang trong giai nguội lạnh, dòng vốn dành cho bất động sản bị siết lại và hoạt động trên thị trường trái phiếu đang đi vào quy cũ hơn để hướng tới việc lành mạnh hóa thị trường.

TS Lê Đạt Chí, Trường ĐH Kinh tế TP.HCM, nhận định, thực tế nhiều doanh nghiệp bất động sản đang sở hữu trái phiếu "3 không", đó là: không xếp hạng tín nhiệm, không tài sản bảo đảm, không đơn vị bảo lãnh phát hành. Vậy "tài sản nào để trả nợ", là điều ông đặt ra?

"Nguy cơ vỡ nợ là thấy rõ", TS Lê Xuân Nghĩa, chuyên gia kinh tế cho biết. Theo ông, hiện tại việc giám sát chặt thị trường trái phiếu hiện nay đang khiến các dự án mới không phát triển được, các dự án cũ không tiếp tục được và điều này rất nguy hiểm.

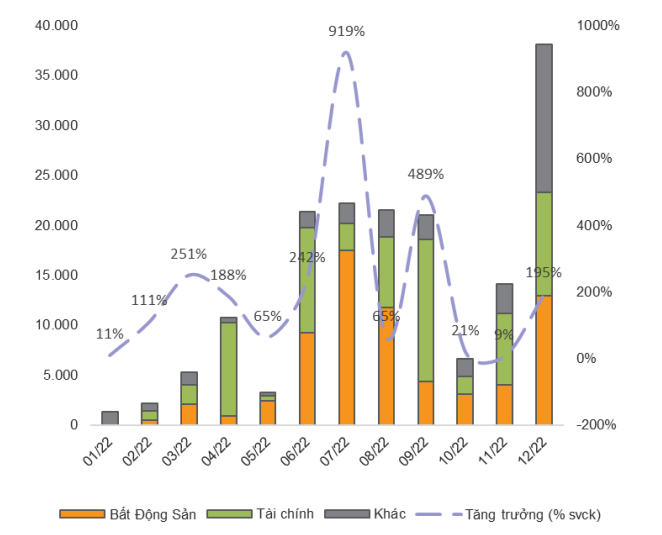

Cơ cấu TPDN riêng lẻ đáo hạn theo tháng trong năm 2022 (tỷ đồng). Nguồn: VNDirect

Bất động sản, đã khó lại càng khó

Quý 2 ghi nhận một sự sụt giảm nặng của thị trường trái phiếu doanh nghiệp, đáng kể phải kể đến sự suy giảm của nhóm trái phiếu bất động sản. Vốn là nhóm ngành từng dẫn đầu về sức hút vốn thì trái phiếu bất động sản chỉ chiếm tỷ trọng thứ 3, sau Tài chính - ngân hàng và các tập đoàn đa ngành.

Cụ thể, tổng giá trị phát hành chỉ đạt 12.248 tỷ đồng, giảm 58,9% so với quý trước và giảm78,2% so với cùng kỳ năm ngoái. Các doanh nghiệp có giá trị phá hành lớn là Địa ốc Nova (5.774 tỷ đồng), Đầu tư và Phát triển Du lịch Phú Quốc (2.049 tỷ đồng), Hội An Invest (1.000 tỷ đồng)… Tính chung 6 tháng đầu năm, nhóm ngành bất động sản chiếm 24% tổng giá trị phát hành toàn thị trường, giảm mạnh 41% so với 6 tháng đầu năm 2021.

Kết quả sụt giảm trên trên xuất phát từ việc chính phủ thắt chặt hơn trong việc phát hành trái phiếu doanh nghiệp riêng lẻ thuộc ngành bất động sản. Theo TS. Lê Xuân Nghĩa phát biểu trong một hội thảo về đầu tư gần đây, "Thị trường đang chịu hai sức ép: Vừa không có dự án, vừa không có vốn"..

"Bất động sản đang khan hiếm nguồn cung, sau sự kiện Tân Hoàng Minh đã không còn ai dám đấu giá, dự án ít chưa tới 1/10 so với giai đoạn trước. Trong khi đó, nguồn tài chính cung cấp cho nó hạn hẹp. Trái phiếu quan trọng với bất động sản bởi còn có thể đảo nợ, tốt hơn tín dụng ngân hàng", ông lý giải.

Trong khi nhiều chuyên gia lo ngại tình trạng đảo nợ có thể tiềm ẩn nguy cơ bong bóng thị trường thì theo ông Nghĩa, “đảo nợ này không có gì xấu cả, đơn giản vì kỳ hạn quá ngắn, khác với trái phiếu doanh nghiệp ở các quốc giá khác có kỳ hạn 10-20 năm thì doanh nghiệp không phải đảo".

Trở lại với câu chuyện hơn 33 ngàn tỷ trái phiếu bất động sản đã đến kỳ đáo hạn trong quý 3 này, việc "đảo nợ" là câu chuyện không dễ trong bối cảnh thị trường đang bị siết chặt. Trong khi đó, các doanh nghiệp bất động sản đang đứng trước nhiều áp lực như giá nguyên vật liệu leo thang, ảnh hưởng tiêu cực từ các nguy cơ lạm phát, quỹ đất dành cho các dự án ngày càng hạn hẹp...

“Cần sửa nhanh chóng Nghị định 153 nhưng phải sửa trên nền tảng thông lệ quốc tế và tạo cho thị trường một lối thoát, một dòng chảy bình thường", TS. Lê Xuân Nghĩa cho biết.