Tăng khả năng hấp thụ vốn của nền kinh tế: Tín dụng phải đi kèm chất lượng

(DNTO) - Mặc dù tính đến cuối tháng 5/2024, nhiều ngân hàng vẫn tăng trưởng tín dụng âm, thậm chí có ngân hàng âm tới hơn 10%, song không vì vội vàng tăng trưởng tín dụng mà không kiểm soát chất lượng. Điều quan trọng là các ngân hàng phải "bắt bệnh" được nguyên nhân tín dụng ách tắc để tìm đúng giải pháp tháo gỡ.

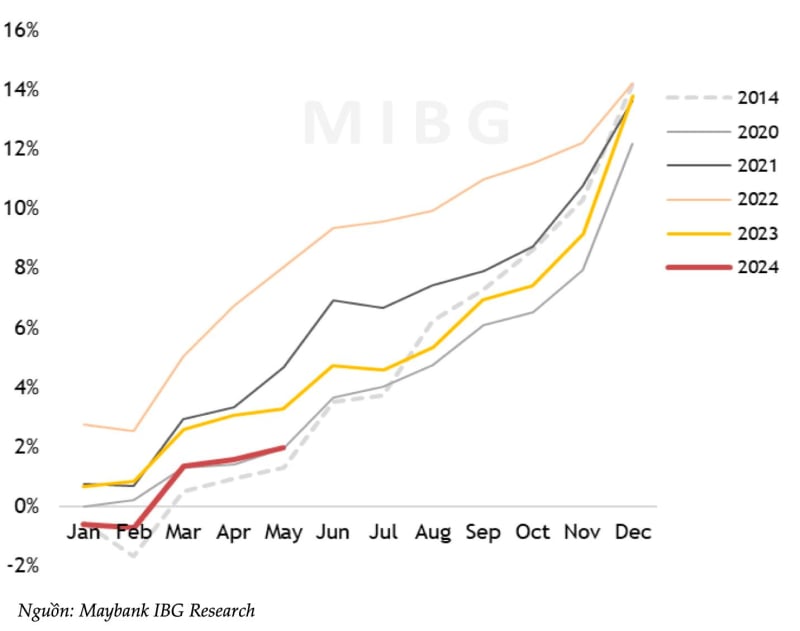

Tăng trưởng tín dụng qua các năm. Ảnh: TL.

Có ngân hàng tín dụng âm tới hơn 10%

Theo yêu cầu của Thủ tướng, hết quý 2/2024, tăng trưởng tín dụng đạt 5-6%, cả năm đạt 15-16% như mục tiêu đề ra, song thông tin tại Hội nghị trực tuyến toàn ngành về giải pháp đẩy mạnh tăng trưởng tín dụng năm 2024, mới đây, Ngân hàng Nhà nước (NHNN) cho hay, tính đến ngày 14/6, tín dụng toàn hệ thống mới tăng 3,79%.

Đặc biệt, nhiều ngân hàng đang rơi vào cảnh tăng trưởng tín dụng âm 1-5%, như SeABank, PVComBank, BAOVIET Bank…, thậm chí âm tới hơn 10% như ngân hàng ABBank. Trong khi đó, hiện vẫn có tới 23 địa phương tăng trưởng tín dụng âm, 29 địa phương tín dụng tăng dưới 2%, chỉ có 11 tỉnh, thành phố có mức tăng trưởng tín dụng trên 2%. Trong các tỉnh có tín dụng tăng trưởng âm, mức tăng trưởng âm cao nhất thuộc về Lào Cai (âm 7%).

Đáng nói, nhiều tỉnh, thành phố được coi là trọng điểm kinh tế, nơi tập trung khu công nghiệp, khu chế xuất lớn cũng có tín dụng tăng trưởng âm hoặc tăng trưởng tín dụng chậm như Quảng Ninh, Bình Dương, Hải Dương, TP.HCM, Hải Phòng…

Mặc dù tăng trưởng tín dụng hiện tại còn ì ạch và đầy thách thức, nhưng giới phân tích vẫn lạc quan khi cho rằng, trong bối cảnh hiện tại, mức tăng trưởng tín dụng khoảng 4% tính từ đầu năm đến nay sẽ là hợp lý và đủ tốt.

Theo ước tính của CTCK Maybank Việt Nam (MSVN), mức tăng trưởng 3,79% tính từ đầu năm đến nay tương đương với mức tăng trưởng 12,8% so với cùng kỳ năm ngoái, nằm trong mức kỳ vọng trong nửa đầu năm của MSVN. Kỳ vọng tín dụng sẽ tăng tốc vào cuối năm với yếu tố thúc đẩy là sự phục hồi nhanh hơn dự kiến kể từ cuối quý III của ngành bất động sản.

Trong khi đó, CTCK Rồng Việt (VDSC) đặt kỳ vọng vào sức hấp thụ vốn của doanh nghiệp sản xuất, kinh doanh khởi sắc hơn trong nửa cuối năm, giúp tăng trưởng tín dụng khởi sắc.

“Các dữ liệu như FDI giải ngân, chỉ số PMI - các chỉ báo sớm của nền kinh tế cũng đang cho thấy những tín hiệu tích cực và đang phản ánh vào mức tăng trưởng 23% so với cùng kỳ của tổng kim ngạch xuất nhập 5 tháng đầu năm. Chúng tôi kỳ vọng xu hướng phục hồi của các hoạt động thương mại sẽ tiếp diễn và thúc đẩy nhu cầu tín dụng của các doanh nghiệp thuộc lĩnh vực sản xuất, chế biến, chế tạo trong giải đoạn cuối năm”, chuyên gia VDSC đánh giá.

Cùng với đó, lãi suất tiết kiệm trên thị trường tăng là dấu hiệu tích cực cho thấy nhu cầu tín dụng tăng khả quan hơn trong thời gian tới, bởi các ngân hàng luôn phải duy trì tỷ lệ nhất định giữa tiền gửi và tiền cho vay. Để nâng cao khả năng cho vay, các ngân hàng có thể có mục tiêu tăng khối lượng huy động thông qua biện pháp tăng lãi suất tiền gửi.

Ở khía cạnh khác, theo một số chuyên gia, điểm đáng lưu ý trong bức tranh nợ xấu nửa cuối năm nay vẫn là vấn đề nợ xấu với dự báo nợ xấu có thể tăng trong quý II/2024 sau đó đi ngang và ổn định, cần chú trọng kiểm soát tỷ lệ nợ xấu trong từng ngân hàng và cả hệ thống để hạn chế rủi ro cho hoạt động và giúp ngành ngân hàng tăng trưởng bền vững.

“Mặc dù tín dụng nửa đầu năm tăng chưa được như kỳ vọng, song không vì vội vàng tăng trưởng tín dụng mà không kiểm soát chất lượng tín dụng. Ảnh: TL.

Nỗ lực thúc đẩy cả 'chất' và 'lượng'

Các nhà băng đều kỳ vọng, tín dụng sẽ bật mạnh trong 2 quý cuối năm và hoàn thành mục tiêu ngành đưa ra 14-15% năm nay khi mặt bằng lãi suất cho vay đang duy trì ở mức thấp, đặc biệt việc tiếp tục gia hạn quy định về chưa chuyển nhóm nợ, cơ cấu lại thời hạn trả nợ chính thức có hiệu lực sẽ góp phần cải thiện thể chế và thúc đẩy hoạt động kinh doanh. Đây là cơ sở để tín dụng có khả năng tăng mạnh trong quý II và cả năm.

Về kỳ vọng tăng trưởng tín dụng, đại diện Agribank dự báo đến hết 30/6 tăng 2,5% và hết năm tăng trưởng 8,5%. Với Vietcombank, tăng trưởng tín dụng 30/6 tăng trưởng tín dụng đạt 4,3%, đến hết 30/9 là 8,2% và cả năm là 12%. Tức trong vòng chưa đầy nửa tháng, mức tăng trưởng đạt được gần ngang bằng trong hơn 5 tháng trước đó.

Phía BIDV và VietinBank không công bố mục tiêu tăng trưởng tín dụng vào cuối quý II, tuy nhiên năm 2024, VietinBank đặt kế hoạch đặt kế hoạch tổng tài sản tăng trưởng từ 8 đến 10%, tỷ lệ nợ xấu/dư nợ tín dụng ở mức dưới 1,8%.

"Hiện tại mức tăng trưởng tín dụng mà ngân hàng được NHNN phê duyệt năm 2024 là 14%. Cơ bản là chúng ta có thể đạt và vượt con số này", Chủ tịch VietinBank Trần Minh Bình chia sẻ tại Đại hội đồng cổ đông thường niên hồi tháng 4.

Lý do để lãnh đạo các ngân hàng tự tin bứt phá tín dụng, do nhiều hợp đồng tín dụng đã cơ bản hoàn tất công tác chuẩn bị và sẽ sớm được ký kết, giải ngân vào nửa cuối tháng 6 này. Đơn cử, mới đây, Tổng giám đốc Nguyễn Thanh Tùng thông tin, Vietcombank đã làm đầu mối thu xếp vốn, cùng với BIDV và VietinBank tài trợ 1,8 tỷ USD cho Dự án Sân bay Long Thành. Trong đó, riêng Vietcombank tài trợ 1 tỷ USD.

“Mặc dù tín dụng 5 tháng đầu năm tăng chưa được như kỳ vọng, song Vietcombank không vì vội vàng tăng trưởng tín dụng mà không kiểm soát chất lượng tín dụng. Chúng tôi vẫn sẽ tiếp tục lựa chọn các dự án tốt phục vụ phát triển kinh tế trong thời gian tới, định hướng tín dụng cuối năm nay tăng 10-15%”, ông Tùng chia sẻ.

Từ góc độ cơ quan quản lý, Phó thống đốc Đào Minh Tú nhấn mạnh, NHNN chủ trương không tăng tín dụng bằng mọi giá, tín dụng phải đi kèm với chất lượng, tín dụng tốt mới mang lại hiệu quả cho nền kinh tế. Điều quan trọng nhất là, các ngân hàng phải hiểu rõ được nguyên nhân tín dụng khó khăn, ách tắc để tìm đúng giải pháp tháo gỡ.

Cũng liên quan đến vấn đề tín dụng, ngày 18/6 vừa qua, Chính phủ đã ban hành Nghị quyết số 93 về nhiệm vụ, giải pháp trọng tâm để thúc đẩy tăng trưởng tín dụng, tập trung cho các lĩnh vực sản xuất kinh doanh, chủ động giao hạn mức 15% cho tất cả các TCTD, tạo động lực cho phát triển kinh tế, nhất là cho nhà ở xã hội, tăng trưởng xanh, chuyển đổi số, kinh tế tuần hoàn…

"Thời gian tới, NHNN có thể sẽ lập các Tổ công tác trong đó bao gồm cả nhân sự từ NHNN và các ngân hàng thương mại để làm việc với các ngân hàng, phối hợp, sát sao hơn nữa tăng tốc thúc đẩy tăng trưởng tín dụng có chất lượng. Nếu ngân hàng nào tăng trưởng tín dụng không đạt chỉ tiêu, sẽ chủ động điều chuyển cho ngân hàng có điều kiện, khả năng tăng trưởng tín dụng tốt trong thời gian tới", Phó thống đốc nêu rõ.