Ngân hàng Nhà nước tăng giá bán USD thêm 490 đồng, thiết lập ngưỡng lịch sử

(DNTO) - Giá bán USD do Ngân hàng Nhà nước (NHNN) niêm yết tiếp tục tăng thêm 490 đồng, lên mức 24.870 đồng/USD. Đây là mức tăng rất mạnh, đẩy giá bán USD của NHNN lên mức cao chưa từng có.

Ngày 24/10, Ngân hàng Nhà nước tiếp tục tăng mạnh giá bán USD. Ảnh minh họa

Ngày 24/10, Ngân hàng Nhà nước tiếp tục tăng mạnh giá bán USD tại Sở giao dịch từ 24.380 VND/USD lên 24.870 VND/USD, tức tăng 490 đồng. Đây là mức điều chỉnh mạnh nhất trong nhiều năm qua, đồng thời nhà điều hành tiếp tục không niêm yết giá mua vào USD.

Đây là lần thứ 6 trong năm 2022 và là lần thứ 4 trong vòng hơn 1 tháng trở lại đây Ngân hàng Nhà nước (NHNN), thực hiện nâng giá bán USD. Cụ thể, ngày 7/9, NHNN tăng giá bán USD từ 23.400 đồng/USD lên 23.700 đồng/USD. Đến ngày 30/9, NHNN lại tăng tiếp giá bán USD từ 23.700 đồng/USD lên 23.925 đồng/USD. Vào ngày 17/10, nhà điều hành lại tăng mạnh tỷ giá bán USD từ 23.925 đồng/USD lên 24.380 đồng/USD.

Việc tăng giá bán USD của NHNN cũng khiến tỷ giá USD/VND tại các ngân hàng thương mại tăng theo. Với biên độ +/- 5% đang được áp dụng, tỷ giá trần mà các ngân hàng áp dụng hôm nay (24/10) là 24.885 đồng/USD và tỷ giá sàn là 22.515 đồng/USD.

Cục Dự trữ liên bang Mỹ (Fed), thời gian qua liên tục có động thái điều chỉnh tăng mạnh lãi suất điều hành để chống lạm phát và thúc đẩy tăng trưởng kinh tế Mỹ. Điều này khiến giá USD liên tục tăng cao.

Ngay sau khi Ngân hàng Nhà nước tăng giá bán USD, tỷ giá tại các ngân hàng thương mại đã niêm yết giá bán USD ở mức kịch trần, hầu hết ngân hàng thương mại đã nâng giá bán USD lên mức kịch trần 24.885 đồng/USD.

Ngân hàng Vietcombank niêm yết tỷ giá USD từ 24.575-24.885 đồng/USD (mua vào/bán ra), tăng 15 đồng so với phiên trước.

Ngân hàng VietinBank áp dụng tỷ giá từ 24.593-24.885 đồng/USD, tăng 13 đồng; tỷ giá USD tại Ngân hàng BIDV cũng tăng giá mua và bán thêm 15 đồng, hiện ngân hàng này đang giao dịch quanh mức 24.605-24.885 đồng/USD; Agribank hiện cũng gia dịch quanh mức 24.600-24.885 đồng, tăng 15 đồng.

Các ngân hàng thương mại cổ phần tư nhân cũng tăng mạnh giá bán USD.

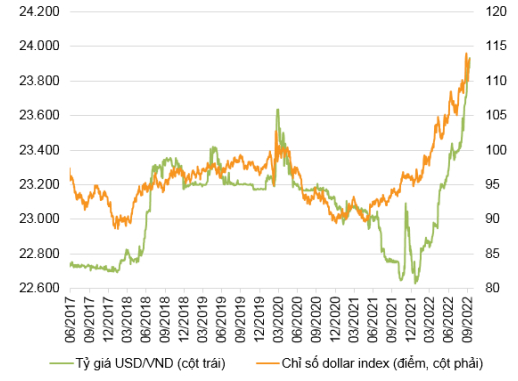

Chỉ số Đô la (DXY) tiếp tục tăng trong tháng 9/2022. Nguồn: BLOOMBERG, VNDIRECT RESEARCH

Trong báo cáo vĩ mô mới đây của VNDirect, giới phân tích cho rằng tỷ giá hối đoái sẽ tiếp tục chịu áp lực trong những tháng cuối năm 2022 do đồng USD neo cao, khi Cục Dự trữ liên bang Mỹ (Fed) duy trì lộ trình tăng lãi suất. Bên cạnh đó, NHNN cũng đã phải bán bớt một phần dự trữ ngoại hối để ổn định tỷ giá.

Theo ước tính của các nhà phân tích, dự trữ ngoại hối hiện đã giảm xuống còn khoảng 3,0 tháng nhập khẩu (~89 tỷ USD) so với mức 3,9 tháng vào cuối năm 2021. Do đó, VNDirect cho rằng NHNN có ít dư địa để hỗ trợ tỷ giá hối đoái hơn so với trước đây trong trường hợp đồng USD tiếp tục mạnh lên trong những tháng cuối năm 2022.

"Do đó, chúng tôi dự báo Việt Nam Đồng có thể mất giá khoảng 6-8% so với USD trong năm 2022. Đối với năm 2023, chúng tôi kỳ vọng áp lực lên tỷ giá hối đoái của Việt Nam sẽ hạ nhiệt đáng kể, và chúng tôi kỳ vọng Việt Nam Đồng sẽ tăng giá 1-2% so với USD trong năm 2023", chuyên viên phân tích của VNDirect nhận định.

Theo VNDirect, sở dĩ họ đưa ra kỳ vọng này là do Fed sẽ chuyển từ "thắt chặt chính sách tiền tệ" sang "bình thường hóa" vào năm tới. Ngoài ra, Fed có khả năng giảm nhẹ lãi suất điều hành trong nửa cuối năm 2023.

Một lý do nữa theo các nhà phân tích, lãi suất VND có xu hướng tiếp tục tăng lên trong năm 2023, và bộ đệm từ thặng dư thương mại và thặng dư cán cân thanh toán tốt hơn trong năm 2023.

Còn bộ phận phân tích Chứng khoán KB Việt Nam (KBSV) cho rằng, diễn biến mạnh lên của đồng USD là yếu tố chính gây áp lực lên tỷ giá.

Nhóm phân tích dự báo, quý IV sẽ là giai đoạn căng thẳng nhất về diễn biến tỷ giá trong nước khi USD-Index nhiều khả năng tiếp tục tăng do chính sách tiền tệ thắt chặt của Fed trong bối cảnh lạm phát toàn cầu duy trì ở mức quá cao so với mục tiêu của các Ngân hàng trung ương (CPI tháng 9 của Mỹ ở mức 8,2% so với mức mục tiêu 2%).

Ngoài ra, dự trữ ngoại hối của Việt Nam tại thời điểm cuối tháng 9 đã thấp hơn mức 12 tuần nhập khẩu nên dư địa để NHNN có thể tiếp tục can thiệp tỷ giá thông qua bán USD từ dự trự ngoại hối sẽ hẹp dần. Lý do nữa là tỷ giá danh nghĩa đa phương và tỷ giá thực đa phương tăng quá cao có thể tác động tiêu cực tới xuất khẩu khi rổ tiền tệ các đối tác thương mại tiếp tục rớt mạnh; và FDI đăng kí mới chưa phục hồi hoàn toàn, có thể ảnh hưởng tiêu cực tới dòng tiền FDI thực hiện trong tương lai.

Trong ngắn hạn, KBSV cho rằng NHNN sẽ tiếp tục sử dụng đồng thời 2 công cụ là dự trữ ngoại hối và kết hợp phát hành tín phiếu và mua kỳ hạn trên hoạt động thị trường mở để ổn định tỷ giá,điều tiết và hỗ trợ thanh khoản hệ thống trước những cú sốc bên ngoài (lạm phát neo cao khiến các NHTW lớn tiếp tục nâng lãi suất, thu hẹp không gian chính sách nới lỏng tài khoá và tiền tệ, đặc biệt là Fed).

Nhóm phân tích cũng cho biết, tính tới cuối tháng 9 quỹ dự trữ ngoại hối chỉ còn 86 tỷ USD tương đương 11 tuần nhập khẩu, nên dư địa để NHNN can thiệp bằng việc bán USD thông qua dự trữ ngoại hối sẽ hẹp dần (theo IMF quỹ dự trữ ngoại hối tối thiểu cần duy trì 8 – 12 tuần nhập khẩu).