Lãi suất và những biến số cho câu chuyện tỷ giá nửa cuối năm 2024

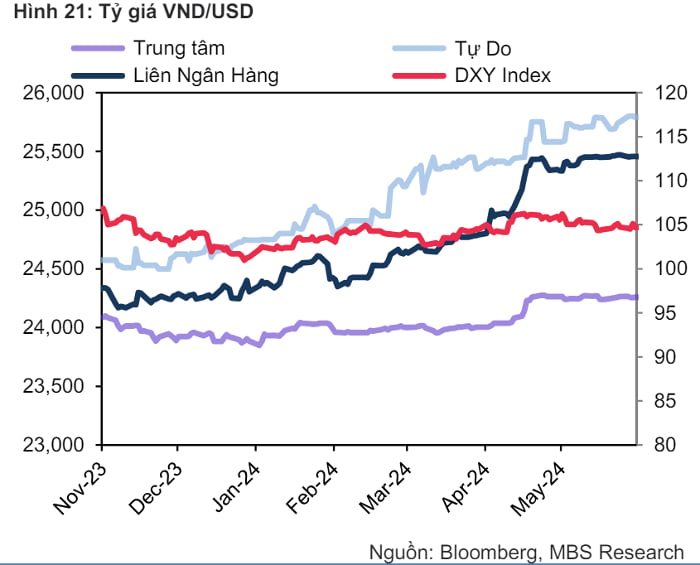

(DNTO) - Tỷ giá VNĐ/USD đã tăng mạnh gần 5% từ đầu năm, dù ẩn số này vẫn cần được theo dõi để hạn chế các tác động tiêu cực, song dự báo áp lực với đồng VNĐ sẽ vơi bớt thời gian tới nhất là khi giá vàng trong nước đang được kéo gần với thế giới.

Lãi suất tiền gửi tăng giữa cơn sóng giá vàng và tỷ giá

Nâng lãi suất trên thị trường mở và nâng lãi suất liên ngân hàng qua phát hành tín phiếu, giúp thu hẹp chênh lệch lãi suất VND-USD. Ảnh: TL.

Lãi suất huy động đang trong xu hướng tăng và ngày càng rõ rệt hơn trong thời gian gần đây. Cụ thể chỉ trong vòng một tháng qua, đã có hơn 25 ngân hàng điều chỉnh tăng lãi suất, trong đó có những ngân hàng tăng liên tục 2-3 lần, với mức tăng khá mạnh. Trong bối cảnh lãi suất trên thị trường 2 tiếp tục neo ở mức cao, lãi suất qua đêm đến ngày 07/06 vẫn trên mốc 4%/năm, lãi suất thị trường 1 cũng vận động tăng lên cao hơn là điều tất yếu.

Rõ ràng, đứng giữa "cơn sóng" giá vàng và tỷ giá đô la Mỹ/tiền đồng, lãi suất huy động khó lòng đứng yên khi phải chịu quá nhiều áp lực. Có thể thấy, việc dòng vốn đầu tư chuyển dịch sang các tài sản như vàng, ngoại tệ và liên tục đẩy giá các tài sản này lên cao, khiến nhà điều hành phải tăng lượng cung vàng và đô la Mỹ ra thị trường để bình ổn giá, vô hình trung đã rút bớt một lượng đáng kể tiền đồng ra khỏi hệ thống, phần nào gây áp lực lên thanh khoản và tiếp đó có thể là lãi suất tiền đồng.

Trong tháng 5, Ngân hàng Nhà nước (NHNN) tiếp tục cân đối thanh khoản trên thị trường mở nhằm duy trì lãi suất liên ngân hàng ở mức cao. Cụ thể, cơ quan quản lý tiền tệ đã hút ròng hơn 106.000 tỷ đồng qua kênh cầm cố và 25.500 tỷ đồng qua kênh tín phiếu. Tổng quy mô hút ròng khoảng 131.600 tỷ đồng trong tháng.

Tuần từ 10 - 14/6, lãi suất VND liên ngân hàng tăng mạnh ở hầu hết các phiên, ngoại trừ giảm khá mạnh phiên cuối tuần với tất cả các kỳ hạn. Chốt ngày 14/6, lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm 4,45% (+0,35 đpt); 1 tháng 4,58% (+0,20 đpt); 2 tuần 4,73% (+0,21 đpt); 1 tháng 4,9% (+0,07 đpt).

Ngoài ra, nhà điều hành cũng đã thu về một lượng tiền Đồng thông qua 9 phiên đấu thầu vàng miếng, nhưng số lượng này không đáng kể, chỉ đạt 48.500 lượng vàng, tương đương khoảng 4.300 tỷ đồng. Trong bối cảnh này, lãi suất cho vay qua đêm trên thị trường liên ngân hàng bình quân khoảng 4,3%/năm, tăng 0,28 điểm % so với tháng trước. Lãi suất cho vay kỳ hạn 1 tuần và 2 tuần cũng tương ứng tăng 0,24-0,39 điểm % lên lần lượt là 4,52%/năm và 4,63%/năm. Các kỳ hạn dài hơn từ 1 đến 3 tháng cũng ghi nhận mức tăng cao, phản ánh kỳ vọng thị trường về xu hướng lãi suất trong tương lai gần.

Ghi nhận trong báo cáo vĩ mô thị trường Việt Nam tháng 6, các chuyên gia phân tích của Công ty Chứng khoán Rồng Việt (VDSC) đánh giá, diễn biến tăng của lãi suất liên ngân hàng cũng tương đồng với quyết định nâng lãi suất trên thị trường mở của NHNN. Cụ thể, lãi suất cho vay ở kênh cầm cố và lãi suất tín phiếu đã được NHNN tăng 0,5 điểm % từ ngày 24/4 đến nay lên lần lượt là 4,5%/năm và 4,25%/năm. Mức lãi suất cho vay này đã ngang bằng với lãi suất cho vay tái cấp vốn nhà điều hành đang ấn định.

VDSC cho rằng xu hướng tăng lãi suất huy động có phần hạn chế và chưa mở rộng sang các nhóm ngân hàng khác. Lãi suất huy động kỳ hạn 12 tháng của toàn hệ thống hiện vẫn đang thấp hơn 0,2-0,46 điểm % so với đầu năm. Lãi suất huy động trên thị trường 1 có thể tăng nhưng mức tăng sẽ hạn chế. VDSC dự báo kịch bản thuận lợi nhất là lãi suất sẽ trở lại mặt bằng vào cuối năm 2023, và như vậy sẽ không quá ảnh hưởng đến triển vọng giảm lãi suất cho vay.

"Xét yếu tố trong nước, thời gian cao điểm đối với nhu cầu ngoại tệ thường rơi vào cuối quý III, đầu quý IV. Khi đó, NHNN có thể cần bán tiếp ngoại tệ để ổn định tỷ giá", VDSC nhận định.

Tỷ giá được dự báo sẽ không vượt qua 26.000 VND/USD. Ảnh: TL.

Không cần thiết phải nâng lãi suất để kiềm chế áp lực tỷ giá

Sau cuộc họp chính sách thường kỳ ngày 12/4 vừa qua, Cục Dự trữ liên bang Mỹ (Fed) đã quyết định giữ nguyên lãi suất ở mức hiện tại (5,25%-5,50%), đồng thời dự báo chỉ cắt giảm lãi suất một lần duy nhất trong năm nay. Sau tuyên bố của Fed, đồng USD ngừng giảm và “đứng” ở mức cao.

Theo các chuyên gia, xét về tương quan, nền kinh tế Mỹ vẫn mạnh hơn nhiều so với châu Âu hay các quốc gia G7 khác. Ngoài ra, ngay cả khi Mỹ hạ lãi suất thì châu Âu cũng sẽ thực hiện điều tương tự, thậm chí với tốc độ nhanh hơn. Do lạm phát EU ổn định hơn, nên châu Âu nhiều khả năng sẽ giảm lãi suất nhanh và mạnh hơn so với Mỹ, vô hình trung đẩy sức mạnh của đồng USD đi lên. Ngoài ra, euro cũng đóng vai trò lớn trong USD Index (DXY). Nếu ECB có động thái như vậy, USD vẫn hàm chứa rủi ro mạnh lên. Và Việt Nam vẫn cần dự phòng với các “biến số” này.

Dù gặp nhiều thách thức, tuy nhiên, nhiều ý kiến cho rằng, nỗi lo tỷ giá đang vơi bớt từ nay đến cuối năm. Cụ thể, sự phát triển quay trở lại của sản xuất và tăng xuất khẩu trong thời gian tới, sẽ hỗ trợ cho cung - cầu ngoại tệ.

TS. Trương Văn Phước, nguyên Quyền Chủ tịch Ủy ban Giám sát tài chính Quốc gia, cho rằng không cần lo lắng về tỷ giá, tỷ giá sẽ không vượt qua 26.000 VND/USD bởi khả năng Fed sẽ cắt giảm lãi suất vào tháng 7/2024. Cho dù việc cắt giảm lãi suất diễn ra vào tháng 7 hay tháng 9 thì USD vẫn trong xu hướng giảm giá. Khi Fed cắt giảm lãi suất, USD Index sẽ giảm xuống 100 điểm. Do đó, Việt Nam không cần thiết phải nâng lãi suất để giữ ổn định tỷ giá.

“USD sẽ giảm giá ít nhất từ nay đến năm 2027 và USD Index đi quanh ngưỡng 95-105 điểm, không còn tăng cao hơn nữa. Lãi suất của Fed sẽ giảm xuống mức 2,75-3% trong vòng 3 năm nữa. Vì thế, VND nên mất giá ở mức độ xấp xỉ với tốc độ lạm phát. Theo đó, mặt bằng lãi suất cần xoay quanh mức CPI cộng với biên độ khoảng 3-4%”, ông Phước phân tích.

Ông Abel Lim, Giám đốc Tư vấn và Chiến lược quản lý tài sản, Tập đoàn UOB cũng cho hay, thời gian qua, đồng đô-la Mỹ đã mạnh lên, dẫn đến sự suy yếu của các đồng tiền châu Á, trong đó có đồng Việt Nam. Tuy nhiên, quan điểm của UOB là Fed sẽ cắt giảm lãi suất 2 lần trong năm nay, vào tháng 9 và tháng 12. UOB cũng kỳ vọng NHNN sẽ giữ nguyên lãi suất trong năm 2024. Do đó, sức mạnh của đồng đô-la Mỹ sẽ giảm bớt trong những tháng tới và đồng Việt Nam sẽ giảm về mức 24.000 đồng/USD vào cuối năm 2024.

Tuy nhiên, chuyên gia này nhận định, NHNN sẽ thực hiện chính sách lãi suất ổn định trong thời điểm hiện tại do NHNN thận trọng trong bối cảnh môi trường bên ngoài không chắc chắn.

"Điều này một phần nhằm chống lại áp lực giảm giá của VND và cũng nhằm ứng phó với áp lực lạm phát ở Việt Nam, với chỉ số CPI đang nhích dần về mục tiêu 4,50%. Nguyên nhân chính dẫn đến lạm phát ở Việt Nam trong những tháng gần đây là do giá lương thực tăng, có thể do sự gián đoạn chuỗi cung ứng toàn cầu ở khu vực Biển Đỏ, cũng như thời tiết/khí hậu bất lợi ảnh hưởng đến năng suất cây trồng, trong khi nhu cầu trong nước đang trong giai đoạn phục hồi", vị chuyên gia chỉ rõ.