Đây có phải là thời điểm tốt để tích lũy cổ phiếu ngành hàng không?

(DNTO) - Khối phân tích của VNDirect cho rằng, sự sụt giảm gần đây của thị trường đã đưa giá cổ phiếu của nhiều doanh nghiệp hàng không về mức định giá hấp dẫn với kỳ vọng tăng trưởng mạnh mẽ trong các giai đoạn tới, do đó Khối phân tích tin rằng đây là thời điểm tốt để tích lũy cổ phiếu ngành hàng không.

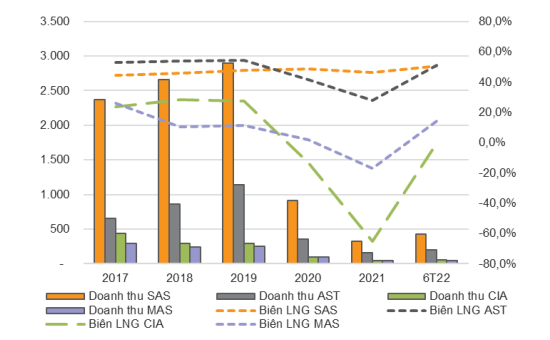

Biên lợi nhuận gộp bán lẻ sân bay chạm đáy năm 2021 và bắt đầu phục hồi từ năm 2022. Nguồn: VNDIRECT RESEARCH, BÁO CÁO CÔNG TY

Trong phân tích mới nhất về thị trường hàng không, ông Dũng Nguyễn, thuộc Khối phân tích của Công ty chứng khoán VNDirect cho rằng, thị trường hàng không nội địa đã chứng kiến sự tăng trưởng đáng kể gần đây và bù đắp cho tăng trưởng tiềm năng bị mất trong thời kỳ đại dịch. Tuy nhiên, tỷ trọng doanh thu từ thị trường trong nước không nhiều, mà chủ yếu đến từ thị trường quốc tế (trong giai đoạn trước đại dịch, doanh thu từ thị trường trong nước chỉ chiếm khoảng 35% tổng doanh thu, còn lại từ thị trường quốc tế).

"Chúng tôi tin rằng giao thông hàng không quốc tế Việt Nam sẽ phục hồi mạnh mẽ từ quý 4/2022, dẫn đến sự phục hồi và tăng trưởng mạnh mẽ của các doanh nghiệp trong ngành hàng không. Sự sụt giảm gần đây của thị trường đã đưa giá cổ phiếu của nhiều doanh nghiệp hàng không về mức định giá hấp dẫn với kỳ vọng tăng trưởng mạnh mẽ trong các giai đoạn tới, do đó chúng tôi tin rằng đây là thời điểm tốt để tích lũy cổ phiếu ngành hàng không", ông Dũng Nguyễn nói.

Khối phân tích đã lựa chọn những đại diện tốt nhất của từng phân khúc có tốc độ tăng trưởng và yếu tố hỗ trợ mạnh mẽ trong giai đoạn 2023-24, bao gồm Tổng công ty Cảng hàng không Việt Nam (ACV), Công ty Cổ phần Dịch vụ Hàng không Taseco (AST).

Theo quan điểm của Khối phân tích, Tổng công ty Cảng Hàng không Việt Nam (ACV giá mục tiêu: 114.000 đồng/cp), là một cổ phiếu thú vị cho chân trời đầu tư dài hạn. Sở dĩ VNDirect lựa chọn cổ phiếu ACV bởi dựa vào sự phục hồi vững chắc kết quả kinh doanh trong những năm tới. Đối với năm 2022, lợi nhuận ròng của ACV có thể tăng 1.003,7% lên 5.291 tỷ đồng nhờ sự phục hồi của lượng khách nội địa và thu nhập tài chính. Đối với năm 2023, nếu có được sự phục hồi mạnh mẽ dự kiến lượng khách quốc tế (+218,47% svck), lợi nhuận ròng dự phóng trong 2023 của ACV có thể tăng 73,4% so với cùng kỳ năm ngoái lên mức 8.975 tỷ VNĐ.

Lý do thứ hai, trong báo cáo tài chính hợp nhất đã được kiểm toán của ACV, vẫn còn 2 vấn đề nhấn mạnh, bao gồm ACV chưa có quyết định hoàn tất cổ phần hóa ACV kể từ khi chuyển đổi thành công ty cổ phần từ cấp có thẩm quyền; và ACV chưa có quyết định phê duyệt giá trị tài sản sân bay của Bộ Giao thông Vận tải. VNDirect tin rằng, khi những vấn đề này được giải quyết, ACV sẽ rộng mở để niêm yết trên sàn HSX trong tương lai.

Một lý do nữa, theo Khối phân tích, kế hoạch tiềm năng chia cổ tức bằng cổ phiếu: Chính phủ đã chấp thuận cho ACV giữ lại lợi nhuận trước năm 2021 để tái đầu tư. Tính đến cuối năm 2020, thu nhập chưa phân phối của ACV là 9.705 tỷ đồng, tương đương với kế hoạch chia cổ tức bằng cổ phiếu tiềm năng 44% trong năm 2022. Khối phân tích tin rằng đây là chất xúc tác mạnh mẽ cho ACV trong những giai đoạn tới.

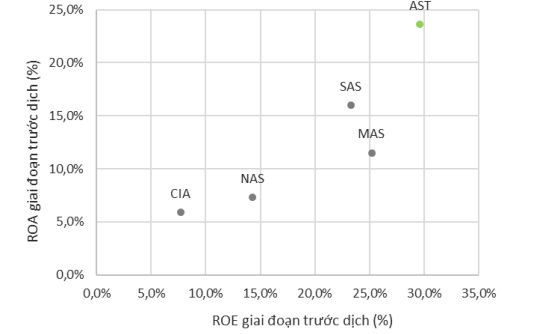

Lợi nhuận của AST vượt trội so với các công ty cùng ngành trong nước ở giai đoạn trước đại dịch (dữ liệu tính đến năm 2019). Nguồn: VNDIRECT RESEARCH, BÁO CÁO CÔNG TY

Công ty Cổ phần Dịch vụ Hàng không Taseco (AST, giá mục tiêu: 85.700 đồng/cp). Lý do VNDirect lựa chọn cổ phiếu AST là bởi Taseco sở hữu chuỗi cửa hàng bán lẻ sân bay lớn nhất Việt Nam với tổng cộng 108 cửa hàng bao phủ tất cả các sân bay trọng điểm Việt Nam.

Ngoài ra, bán lẻ sân bay cũng là một mô hình kinh doanh có lợi nhuận tuyệt vời nhờ độ nhạy cảm về giá thấp trong hành vi tiêu dùng của khách du lịch.

Bên cạnh đó, AST đã được đưa vào trạng thái cảnh báo kể từ năm 2021 khi công ty ghi nhận khoản lỗ LN ròng trong hai năm liên tiếp 2020-21. Theo quy định của Sở Giao dịch Chứng khoán TP.HCM, cổ phiếu sẽ được chuyển sang sàn UPCoM trong trường hợp có khoản lỗ trong thu nhập ở năm 2022.

"Theo quan điểm của chúng tôi, chúng tôi kỳ vọng lợi nhuận ròng của AST sẽ tăng lên 29 tỷ đồng trong năm 2022 từ mức lỗ ròng 118 tỷ đồng của năm 2021 sau khi giao thông hàng không trong nước phục hồi và có thể tăng 8,45 lần lên 274 tỷ đồng (143,6% mức trước đại dịch) trong năm 2023 nhờ sự phục hồi mạnh mẽ của giao thông hàng không quốc tế", VNDirect cho hay.