Thị trường chứng khoán Việt vẫn có mức định giá hấp dẫn

(DNTO) - Trong báo cáo mới nhất đánh giá về thị trường chứng khoán Việt, Công ty Cổ phần FiinGroup (FiinGroup), cho rằng trong tương quan với các thị trường mới nổi và cận biên trong khu vực, VN-Index được đánh giá hấp dẫn hơn về mặt định giá lợi nhuận, mặc dù có đắt hơn ở góc độ tương quan với giá trị sổ sách.

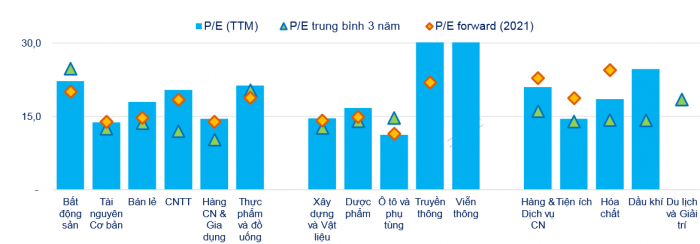

Những ngành còn dư địa tăng giá trong thời gian tới. Nguồn: FiinPro Platform.

“Mặc dù đã tăng mạnh gần đây, thị trường chứng khoán Việt Nam vẫn có mức định giá rất hấp dẫn về trung hạn trong mối tương quan với triển vọng lợi nhuận 2021 và 2022 tới đây.

Nhìn rộng hơn, chúng tôi cho rằng mức định giá P/E chưa ở mức quá cao trong bối cảnh tiền rẻ và dư thừa cung tiền, nhu cầu đầu tư tăng cao của người dân như cứu cánh làm giàu" - báo cáo của FiinGroup nêu rõ.

Nhiều ý kiến cho rằng thị trường đang ở giai đoạn bùng nổ như giai đoạn đầu 2007, sau đó bước vào giai đoạn khủng hoảng và thoái trào đến tận 2015. FiinGroup rà soát và các chỉ số định giá cũng như bối cảnh thị trường chưa cho thấy điều đó, ngoại trừ các yếu tố “bùng nổ” về sự tham gia của nhà đầu tư cá nhân và dòng tiền mới.

Theo FiinGroup, mức định giá hiện nay của VN-Index không chỉ được hỗ trợ bởi mức định giá trên cơ sở tương quan triển vọng tăng trưởng cao về lợi nhuận, mà còn về quy mô và độ sâu của thị trường còn thấp hơn rất nhiều so với giai đoạn 2007, khi ở thời điểm đó P/E ở mức 31,4x và P/B lên tới 8,9x tại thời điểm cuối quý 1/2007.

Riêng cổ phiếu ngân hàng lúc đó với 2 ngân hàng niêm yết, có định giá P/E chỉ ở mức 21x, nhưng P/B lên tới 9,6x trong khi hiện nay, 27 ngân hàng niêm yết tại thời điểm hiện tại có P/E chỉ 15,5x và P/B ở mức 2,6x. So sánh này có phần khập khiễng, nhưng FiinGroup muốn chỉ ra rằng thị trường chưa ở mức định giá quá phi lý như cách đây 15 năm.

Cổ phiếu chứng khoán vẫn hấp dẫn

Cũng theo FiinGroup, cổ phiếu nhóm chứng khoán đã tăng nóng suốt thời gian qua, tuy vậy, dài hạn nhóm này vẫn được đánh giá hấp dẫn nhờ dòng tiền đầu cơ sôi động trên thị trường.

Doanh thu và lợi nhuận quý 1/2021 của nhóm công ty chứng khoán niêm yết tăng lần lượt 21,4% và 26,7% so với quý liền trước. Tăng trưởng lợi nhuận sau thuế chủ yếu được đóng góp bởi lãi từ hoạt động cho vay ký quỹ và chốt lời danh mục đầu tư tự doanh.

Giá trị giao dịch trung bình mỗi phiên của toàn thị trường đạt khoảng 14,1 nghìn tỷ đồng trong quý 1, tăng 62,1% so với quý 1/2020 nhờ sự tham gia sôi động của nhà đầu tư mới hay còn gọi là F0, giúp các công ty chứng khoán có kết quả kinh doanh khởi sắc trong quý này.

Năm 2021, 31/35 công ty chứng khoán chiếm 96,1% vốn hóa của ngành này, dự kiến lợi nhuận sau thuế tăng 27%. Mặc dù thấp hơn so với mức tăng của năm 2020 (55,4%) nhưng tăng trưởng lợi nhuận này được đánh giá là tăng tốc so với mức trung bình 5 năm, tăng 22,5%.

Trong dài hạn, cổ phiếu chứng khoán vẫn được đánh giá hấp dẫn nhờ dòng tiền đầu cơ sôi động trên thị trường. Ảnh: T.L

Tuy nhiên, cổ phiếu công ty chứng khoán lại có mức tăng nóng nhờ việc phát hành tăng vốn. Tính từ đầu năm, cổ phiếu nhóm này đã tăng 58,8%, cho thấy triển vọng lợi nhuận của năm 2021 (dự báo tăng 27%) đã được phản ánh vào giá cổ phiếu và đưa cổ phiếu chứng khoán lên một mặt bằng định giá mới, P/B ở mức 2,1x, cao hơn gần gấp đôi so với P/B trung bình 3 năm ở mức 1,2x.

Nhìn xa hơn về ngành này, FiinGroup vẫn cho rằng cổ phiếu chứng khoán có thể duy trì được sức hấp dẫn do P/B tương lai (forward) 2021 hiện ở mức 1,4x với mức tăng trưởng lợi nhuận khả quan trong năm 2021. Theo khảo sát sơ bộ, kế hoạch năm 2021 được một số công ty chứng khoán lớn xây dựng dựa trên giả định thanh khoản bình quân ngày ở mức thấp hơn khá nhiều so với mức xung quanh 20.000 tỷ đồng/ phiên như hiện nay.

Bên cạnh đó, việc tăng giá cổ phiếu chứng khoán trong thời gian qua chủ yếu diễn ra ở các công ty nhỏ và tăng bằng lần kể từ đầu năm đến nay, trong khi nhóm cổ phiếu lớn hơn bao gồm SSI, VCI, HCM nhằm trong top thị phần và có nền tảng cơ bản tốt vẫn có mức tăng giá thấp hơn so với mặt bằng chung.

Sự hấp dẫn của nhóm cổ phiếu chứng khoán vẫn được duy trì hoặc cải thiện hơn nữa nếu các công ty chứng khoán thực hiện thành công các đợt phát hành huy động vốn cổ phần, qua đó tăng quy mô vốn cho vay margin cũng như tiếp tục hưởng lợi từ quy mô thanh khoản của thị trường hiện nay.

Các cổ phiếu có tỷ lệ đóng góp thu nhập từ hoạt động môi giới cao, năng lực vốn đủ lớn để gia tăng dư nợ và lợi nhuận từ cho vay ký quỹ, mức định giá tương lai thấp hơn đáng kể so với mức định giá gần nhất sẽ là các cổ phiếu có dư địa tăng trưởng trong nửa cuối 2021 này, thậm chí các năm tiếp theo. Trên cơ sở đó, FiinPro cho rằng HCM, SSI và VND vẫn có tiềm năng về định giá để được thị trường chú ý.

P/E hiện ở mức 18,6x và P/E tương lai (forward) ở mức 17,8x dựa trên dự báo tăng trưởng LNST 20,7% của khối doanh nghiệp phi tài chính và 23,8% của các ngân hàng cho năm 2021 và mức 33,4% nói chung cho cả năm 2022.