Những lưu ý với rủi ro từ trái phiếu của doanh nghiệp chưa niêm yết

(DNTO) - Nhà đầu tư cá nhân tham gia trái phiếu doanh nghiệp chưa niêm yết đối mặt với rủi ro thu hồi vốn, bởi ngay bản thân họ có thể còn "mù mờ" về sức khỏe doanh nghiệp hay hiệu quả dự án mà họ rót tiền vào.

Sử dụng đòn bẩy nợ quá cao

Với mức lãi suất hấp dẫn từ 9-12%, trái phiếu doanh nghiệp chưa niêm yết đã tạo sức hút lớn với nhà đầu tư, đặc biệt trong bối cảnh hiện nay khi lãi suất tiền gửi ngân hàng duy trì ở mức thấp.

Tuy nhiên, do là các doanh nghiệp chưa niêm yết, nhà đầu tư cá nhân sẽ rất khó tiếp cận với các báo cáo tài chính thường kỳ, cũng như không nắm được rõ các hoạt động sản xuất, kinh doanh, cách điều hành của lãnh đạo doanh nghiệp. Vì vậy, có thể nói, đây là những họa động đầu tư đâu đó mang nặng tính kỳ vọng.

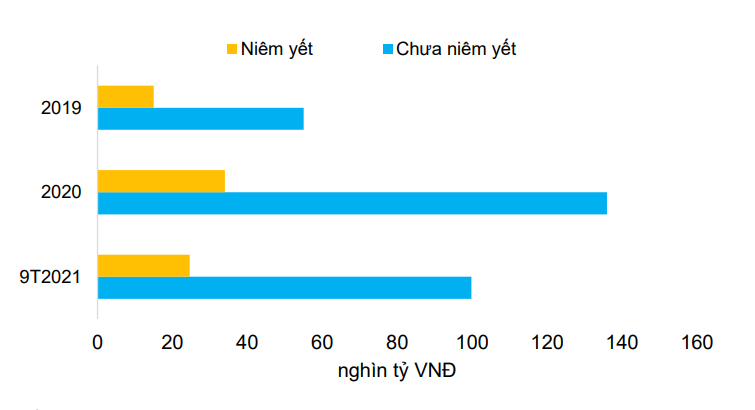

Trái phiếu doanh nghiệp bất động sản chiếm tỷ lệ lớn nhất trong tổng số trái phiếu phát hành ra thị trường trong thời gian vừa qua. Thống kê của SSI cho biết, 9 tháng đầu năm, quán quân phát hành là các doanh nghiệp bất động sản với hơn 45% tổng số phát hành, tương đương 201.000 tỷ đồng.

Fiingroup cho biết thêm, hơn 80% giá trị trái phiếu bất động sản dân cư thuộc về các doanh nghiệp chưa niêm yết và "các doanh nghiệp này có sức khỏe tài chính ở mức yếu rất đáng báo động".

Giá trị phát hành trái phiếu của doanh nghiệp niêm yết và doanh nghiệp chưa niêm yết. Nguồn: FiinRatings, FiinPro Platform

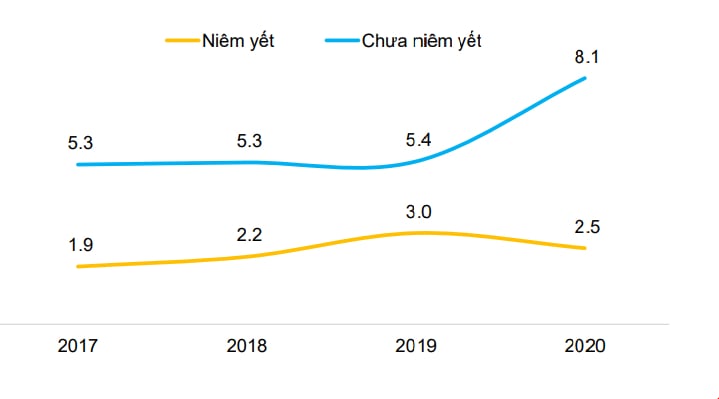

Mức độ đòn bẩy tài chính (nợ vay ròng/vốn chủ sở hữu) của các doanh nghiệp chưa niêm yết trong ngành này hiện lên tới 8,1x trong khi các doanh nghiệp niêm yết chỉ ở mức 2,5x.

"Chúng tôi cho rằng mức độ đòn bẩy tính tới hiện tại còn cao còn nữa, khi giá trị trái phiếu phát hành mới bởi các doanh nghiệp bất động sản chưa niêm yết trong 9 tháng đạt khoảng 100 nghìn tỷ, tương đương 38% tổng tài sản của họ tại thời điểm cuối năm 2020, trong khi con số này với các doanh nghiệp đã niêm yết chỉ chiếm khoảng 4%", Fiingroup cho biết.

Việc sử dụng đòn bẫy tài chính cao luôn kéo theo nguy cơ mất khả năng thanh toán cũng như rủi ro tài chính của doanh nghiệp tăng mạnh.

Hệ số Nợ vay ròng/EBITDA của các doanh nghiệp chưa niêm yết ở mức rất cao. Nguồn: FiinRatings, FiinPro Platform

Việc một số doanh nghiệp chưa niêm yết đưa tài sản đảm bảo hoặc bảo lãnh của bên thứ ba để tạo tín nhiệm với nhà đầu tư, theo Fiingroup, nhà đầu tư cần hết sức thận trọng bởi chất lượng tín dụng giữa các nhà phát hành phân hóa lớn. Ngoài ra, "tài sản đảm bảo chỉ có tác dụng tạo áp lực cho doanh nghiệp trong việc đáp ứng nghĩa vụ nợ, trong khi giá trị thu hồi rất thấp do tính phức tạp của các thủ tục xử lý tài sản thế chấp và thời gian kéo dài".

Những lưu ý với nhà đầu tư cá nhân

Để đánh giá hiệu quả từ hoạt động đầu tư trái phiếu doanh nghiệp chưa niêm yết là điều không hề dễ với nhà đầu tư cá nhân, trong bối cảnh các doanh nghiệp chưa được tổ chức xếp hạng uy tín nào đánh giá.

Nhà đầu tư nên lựa chọn theo khẩu vị rủi ro.

Nhà đầu tư cần cân bằng giữa lợi ích và rủi ro, cân nhắc khẩu vị rủi ro bản thân để đưa ra quyết định đầu tư của mình. Phát biểu trong hội thảo về trái phiếu doanh nghiệp gần đây, ông Nguyễn Quang Thuân, Chủ tịch HĐQT Fiin Ratings, cho biết:

"Trước hết, nhà đầu tư cần xem xét xem lãnh đạo doanh nghiệp có cách tư duy phát triển mạnh bạo, bất chấp rủi ro; an toàn hay quá thận trọng. Ở góc độ chứng khoán, mọi người thích sự bùng nổ nhưng tôi thích ban lãnh đạo quan tâm đến quyền lợi người đầu tư và có cách phát triển bền vững và an toàn, không vẽ ra các kế hoạch viễn vông"

"Nhiều doanh nghiệp phát hành trái phiếu vẽ ra các kế hoạch lên mặt trăng để rồi huy động tiền", ông Thuân cho biết.

Nhà đầu tư cần tìm hiểu xem ban lãnh đạo doanh nghiệp có cổ phần trực tiếp trong dự án và trong chính công ty không? Ngoài ra, nhà đầu tư cũng cần xem lãnh đạo của doanh nghiệp có cổ phần ở các doanh nghiệp khác không, nhiều hay ít, có tạo ra được dòng tiền không, cách thức hoạt động ra sao... và có thể tìm hiểu thêm hồ sơ cá nhân của họ. Đặc biệt cần chú ý đén chiến lược thực thi của họ với dự án, doanh nghiệp.

Quan trọng nhất là thái độ bảo vệ của họ với cổ đông và nhà đầu tư. "Nếu họ là tỷ phú nhưng không có thái độ này thì sự đánh giá tín nhiệm với họ là không cao", ông Thuân nhận định.