Dự báo tăng vượt trần 4,5% trong quý 2, cần có các giải pháp mạnh mẽ hơn nữa để kiểm soát lạm phát

(DNTO) - Đánh giá lạm phát đang bắt đầu tăng trưởng trở lại, chuyên gia lo ngại con số lạm phát 4,4% trong tháng 4 đã gần chạm trần mà Chính phủ đưa ra 4,5% và không gian còn lại chỉ là 0,1%. Thậm chí, trong tháng 6, dự kiến lạm phát sẽ chạm trần 5% do những áp lực ngắn hạn như tỷ giá tăng.

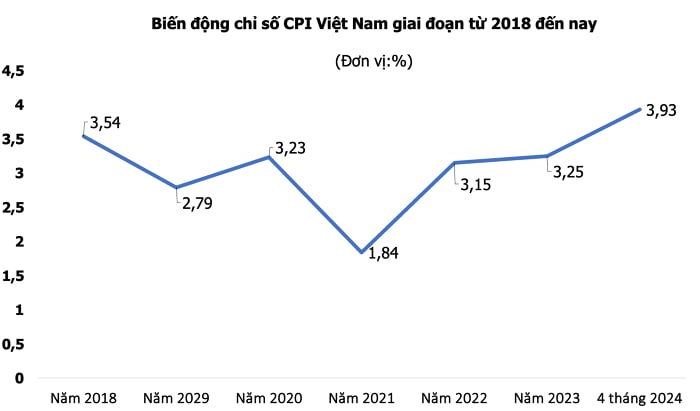

Biến động chỉ số CPI từ 2018 đến nay. Nguồn: Tổng cục Thống kê).

Lạm phát giữa năm sẽ tăng mạnh, vượt trần 4,5%

Với tổng cầu tiêu dùng chưa có dấu hiệu khởi sắc, áp lực lạm phát trong năm 2024 vẫn khá lớn, nhất là trong bối cảnh lạm phát 4 tháng đầu năm đã gần chạm trần. Đây là vấn đề "nóng" đặt ra tại Kỳ họp thứ 7, Quốc hội khóa XV. Các đại biểu Quốc hội nhận định, giai đoạn trước, áp lực lạm phát từ bên ngoài vào, nhưng năm 2024, áp lực lạm phát lại từ bên trong.

Nhấn mạnh điều này, đại biểu Hoàng Văn Cường (Đoàn Hà Nội) phân tích, trong quý 1/2024, CPI là 3,77% và CPI tháng 4 lại cao hơn tháng 3. Thông thường, quý 1, CPI có xu hướng tăng do vào dịp Tết Nguyên đán, nhưng đến tháng 3, tháng 4 bắt đầu giảm xuống. Còn năm nay, CPI tháng 4 lại cao hơn. Theo ông Cường, đây là một yếu tố cho thấy rằng, CPI đang có xu hướng tăng đáng kể.

“Bốn tháng đầu năm, CPI là 3,93%, gần đạt đến mốc 4% mà chỉ tiêu Quốc hội quyết định là 4 - 4,5%, áp lực rất rõ ràng”, đại biểu Hoàng Văn Cường nói.

Các đại biểu lo ngại, trong bối cảnh giá dầu thế giới vẫn tăng, dẫn đến giá dầu đầu vào trong nước sẽ tiếp tục cao, kéo theo giá điện leo thang, bởi Việt Nam đang đẩy mạnh chuyển sang năng lượng sạch, năng lượng tái tạo... Lạm phát sẽ kéo theo một loạt hệ lụy khác của nền kinh tế, điển hình như lãi suất gửi tiết kiệm của người dân vào ngân hàng thấp hơn CPI, nên người dân phải dùng tiền đó để làm việc khác, đầu tư vào lĩnh vực khác, như vàng hay bất động sản.

Đặc biệt, lạm phát sẽ tiếp tục chịu áp lực bởi các yếu tố như đề xuất tăng mức lương tối thiểu vùng thêm 6% kể từ 1/7/2024, cùng với đó là khả năng điều chỉnh giá một số chi phí trong năm nay, trong đó có giá điện, giá học phí, giá khám chữa bệnh, khung giá một số dịch vụ ngành vận tải và nhập khẩu lạm phát trong bối cảnh Việt Nam đồng suy yếu và lạm phát kéo dài ở một số đối tác thương mại lớn của Việt Nam.

Bên cạnh đó, tiêu dùng tăng chậm cũng là yếu tố làm chậm đà tăng của lạm phát. Trong 4 tháng đầu năm nay, doanh số bán lẻ tăng trưởng chỉ tăng 8,5% so với cùng kỳ năm ngoái. Nếu loại trừ đi yếu tố giá, tổng doanh thu bán lẻ hàng hoá và dịch vụ tiêu dùng chỉ tăng 5,3% so với cùng kỳ, thấp hơn đáng kể so với mức tăng 8,3% trong 4 tháng đầu năm 2023.

Mới đây, đánh giá về áp lực lạm phát nửa cuối năm 2024, ông Trần Ngọc Báu, CEO Wigroup cho rằng lạm phát đang bắt đầu tăng trưởng trở lại. Trong tháng 5, tháng 6 khả năng cao lạm phát sẽ vượt trần 4,5% do những áp lực ngắn hạn như tỷ giá tăng. Dự báo, lạm phát sẽ căng thẳng từ giữa năm nay nhưng kỳ vọng đến quý 3 sẽ dịu xuống.

"Nhìn chung lạm phát cả năm vẫn sẽ đạt mục tiêu dưới 4,5%, nhưng giai đoạn giữa năm sẽ có những cú giật tăng rất mạnh, thậm chí có thể lên tới 5%", vị chuyên gia nhận định.

Để kiểm soát lạm phát, chính sách tiền tệ cần linh hoạt. Lãi suất cho vay xác định ở một mức hợp lý và lãi suất huy động phải trên mức dự báo về lạm phát. Ảnh: TL.

Bài toán điều hành lãi suất

Để kiểm soát lạm phát từ nay đến cuối năm, các chuyên gia cho rằng, bên cạnh kết hợp các chính sách tài khóa và tiền tệ hợp lý thì việc kiểm soát bình ổn các giá tài sản đặc biệt như tỷ giá, giá vàng là hết sức quan trọng.

“Ngân hàng Nhà nước đã bán dự trữ USD để bình ổn tỷ giá. Tuy nhiên, giải pháp cuối cùng là tăng lãi suất điều hành, nhưng sẽ ảnh hưởng đến các yếu tố vĩ mô khác như lạm phát và sự hỗ trợ cho phục hồi của doanh nghiệp. Do đó, cần thận trọng tính đến bước này”, ông Nguyễn Quốc Việt, Phó Viện trưởng Viện Nghiên cứu Kinh tế và chính sách (VEPR), nhìn nhận.

Đồng thời cho rằng, lãi suất cho vay xác định ở một mức hợp lý và lãi suất huy động phải trên mức dự báo về lạm phát, cụ thể là 5 - 6%/năm. Lãi suất cho vay không nên đẩy lên cao đến trên 10%/năm như trước đây, nhưng nếu ổn định khoảng 7-8%/năm, thì các doanh nghiệp có khả năng hấp thụ vẫn sẵn sàng chấp nhận, như thế sẽ đảm bảo cân bằng được giữa điều hành lãi suất và lạm phát.

“Tuy nhiên, điều hành của ngân hàng lúc này phải cẩn trọng, chứ không nhất thiết phải cố mọi sức ép đẩy lãi suất giảm xuống”, vị chuyên gia nhấn mạnh.

Về phía nhà điều hành, tại báo cáo mới gửi tới Quốc hội, Thống đốc Nguyễn Thị Hồng cho biết, các tháng đầu năm 2024, Ngân hàng Nhà nước tiếp tục giữ nguyên các mức lãi suất điều hành nhằm tạo điều kiện cho các tổ chức tín dụng tiếp cận nguồn vốn với chi phí thấp để góp phần hỗ trợ nền kinh tế.

Kết quả, mặt bằng lãi suất đối với các giao dịch phát sinh mới của các ngân hàng thương mại đã giảm đáng kể trong những tháng đầu năm 2024. Lãi suất tiền gửi bình quân và lãi suất cho vay bình quân đến ngày 10/5 lần lượt giảm 0,36%/năm và 1,04%/năm so với cuối năm 2023.

"Việc tăng giảm lãi suất điều hành sẽ do Ngân hàng Nhà nước điều chỉnh và lựa chọn với các tỉ lệ khác nhau để phù hợp với mục tiêu kinh tế vĩ mô. Ngân hàng Nhà nước sẽ tiếp tục giao room tín dụng đối với các tổ chức tín dụng còn lại. Việc duy trì công cụ hạn mức tín dụng là nhằm đảm bảo an toàn hoạt động của hệ thống ngân hàng, qua đó góp phần tích cực trong kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế", Thống đốc nhấn mạnh.