Bồi đắp 'quỹ phòng thủ', các ngân hàng lớn tại Mỹ chuẩn bị cho suy thoái

(DNTO) - Các ngân hàng lớn nhất tại Mỹ chưa cảm thấy nhiều áp lực từ lãi suất tăng cao. Lo ngại suy thoái kinh tế, họ đang bồi đắp “quỹ phòng thủ” chuẩn bị cho một thời kỳ đen tối của nền kinh tế lớn nhất thế giới.

Lợi nhuận từ vay nợ tăng cao 48% tại JPMorgan. Ảnh: Wall Street Journal.

Những ngân hàng lớn nhất nước Mỹ cùng lên tiếng cảnh báo lãi suất cho vay tăng cao rất có thể sẽ dẫn đến suy thoái kinh tế trong năm nay dù họ chỉ ghi nhận những ảnh hưởng nhẹ trong con số doanh thu gần đây.

Bốn ngân hàng tài chính đã tung ra báo cáo doanh thu quý 4 vào hôm thứ Sáu, 13/1 (giờ Mỹ), với kết quả không đồng đều. Lợi nhuận từ cho vay tăng cao và người tiêu dùng vẫn tiếp tục chi tiêu bằng thẻ tín dụng, nhưng các nhà băng này đã đồng loạt dự trữ một khoản vốn 2,8 tỷ USD trong vòng ba tháng cuối của 2022 để chuẩn bị cho những khoản lỗ có thể xảy ra trong thời gian tới. Trong khoản vốn “phòng thủ” đó, JPMorgan Chase & Co. chiếm một nửa.

“Có thể sẽ chỉ là một cuộc suy thoái nhẹ. Thậm chí có thể sẽ không xảy ra”, Giám đốc điều hành JPMorgan, Jamie Dimon, trả lời phỏng vấn.

JPMorgan đã ghi nhận lợi nhuận tăng 6% so với cùng kỳ năm ngoái. Ngân hàng Bank of America Corp. tăng 2%, Citigroup Inc. giảm 21%, trong khi Wells Fargo & Co. lại giảm 50% sau khi họ phải trả một khoản phạt cho cơ quan quản lý Mỹ. Tính chung, các ngân hàng này đã đạt mức tăng 8% trong doanh thu.

Cả 4 ngân hàng này đều vượt qua dự đoán của Phố Wall trong thu nhập trên mỗi cổ phẩn. Wells Fargo không đạt dự đoán cho doanh thu.

Ảnh hưởng của lãi suất tăng cao

Các kết quả lẫn lộn của 4 ngân hàng trên cho thấy tầm cỡ ảnh hưởng của chiến dịch tăng lãi suất cho vay từ Cục Dự trữ Liên bang Mỹ (Fed), chạm đến mọi ngóc ngách của nền kinh tế quốc gia này.

Mức lãi suất cho vay tăng cao vốn được sử dụng để làm chậm nền kinh tế, đồng thời kìm hãm lạm phát. Nhưng các chuyên gia kinh tế dự đoán cuộc chiến chống lạm phát này sẽ đẩy Mỹ vào một thời kỳ suy thoái kinh tế. Nỗi lo ngại đó đã ám ảnh thị trường chứng khoán trong thời gian qua, với năm 2022 có kết quả tồi tệ nhất kể từ thời kỳ khủng hoảng kinh tế 2008.

Lãi suất tăng cao từ Fed đã làm trì trệ nghiêm trọng cho thị trường bất động sản ở Mỹ. Ngân hàng Wells Fargo, được xem là nhà cho vay thế chấp lớn nhất tại Mỹ, đã chứng kiến lượng khởi tạo lao dốc, xuống chỉ còn 15 tỷ USD so với 48 tỷ USD của cùng kỳ năm ngoái. Đây là con số thấp nhất kể từ 2006, theo dữ liệu của nhóm nghiên cứu thị trường Inside Mortgage Finance. Ngân hàng này đã phải công bố họ sẽ thu gọn hoạt động cho vay thế chấp.

Tại JPMorgan, khởi tạo thế chấp của người tiêu dùng cũng đã xuống còn 7 tỷ USD so với mức 42 tỷ USD của một năm trước. Con số này là thấp nhất của JPMorgan tính từ 2004.

Tình trạng nhiều biến động của thị trường và nền kinh tế đã khiến lãnh đạo của các tập đoàn lớn “nhát tay”, không dám thực hiện các thương vụ lớn. Chỉ số doanh thu đầu tư, vốn đã tăng từ sau đại dịch Covid-19, nay đã rớt hơn 50% tại Bank of America và hơn 60% ở JPMorgan và Citigroup.

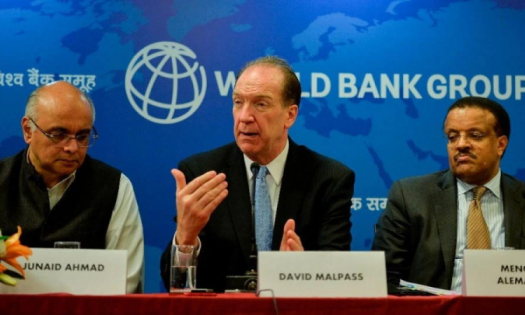

Giám đốc điều hành JPMorgan Jamie Dimon cho biết nền kinh tế vẫn mạnh, mặc dù ông cảnh báo về những vấn đề tương lai. Ảnh: Wall Street Journal.

Vẫn trong tầm kiểm soát

Tuy vậy, mức lãi suất tăng cao cũng có lợi cho các nhà băng, cho phép họ tăng chi phí các khoản vay mặc dù vẫn chưa bắt đầu trả nhiều hơn cho các khoản tiền gửi. Lợi nhuận từ cho vay của JPMorgan tăng 48% lên đến mức 20,2 tỷ USD. Mảng quản lý tiền mặt và hỗ trợ vay cho các tập đoàn quốc tế của Citigroup đạt mức tăng đến 36% doanh thu.

Thị trường chứng khoán bất ổn cũng khiến tăng lượng giao dịch từ giới đầu tư, đặc biệt là đối với các loại tài sản an ninh. Doanh thu từ giao dịch chứng khoán tăng 7% ở JPMorgan,18% tại Citigroup và Bank of America đạt 27%.

Các ngân hàng đóng vai trò là trung tâm của nền kinh tế, tình hình của họ phản ánh tình trạng chung. Tại Mỹ, các ngân hàng lớn đang cảm thấy áp lực từ lãi suất tăng cao. CEO Wells Fargo, Charlie Scharf, nói năm 2022 đã là “một bước ngoặt lớn của vòng xoay kinh tế”.

Bàn luận với các chuyên gia phân tích, Charlie Scharf cho biết ảnh hưởng của cuộc chiến chống lạm phát từ Fed đã bắt đầu xuất hiện trong xu hướng chi tiêu của người tiêu dùng, trên thị trường nhà đất và trong nhu cầu hàng hoá, dịch vụ. “Nhưng ngay tại lúc này, ảnh hưởng của nó lên người tiêu dùng và doanh nghiệp vẫn còn ở trong mức kiểm soát được” - ông nói.

Wells Fargo chỉ ra người tiêu dùng vẫn còn chi tiêu cho các nhu cầu không thiết yếu, trong đó bao gồm du lịch. Mức chi tiêu từ thẻ tín dụng từ cả bốn ngân hàng đã tăng 10% so với cùng kỳ năm ngoái. Nhưng tốc độ trả khoản nợ tín dụng đang dần trở nên chậm lại.

Tuy vậy, mức vỡ nợ vẫn đang ở mức thấp nhất trong lịch sử.

“Chúng tôi vẫn chưa thấy sự tăng đáng kể nào cho khoản lỗ”, Giám đốc tài chính Citigroup, Mark Mason, trả lời phỏng vấn. “Vẫn chưa thấy có dấu hiệu nào vượt qua mức thông thường mà chúng tôi dự đoán”.

Citigroup đã lỗ 1,7% trong các khoản vay từ thẻ tín dụng, nhưng ông Mason cho biết trước đó, họ đã dự đoán con số gấp đôi.

Dự đoán tương lai

Nhưng Citigroup cũng cảnh báo họ sẽ chịu áp lực nhiều hơn trong thời gian tới. Họ sẽ phải bắt đầu trả lợi tức nhiều hơn cho các khoản tiền gửi và không thể tiếp tục tăng lãi suất cho vay.

JPMorgan dự đoán lợi nhuận từ cho vay trong năm 2023 sẽ chậm lại hơn so với các con số của quý vừa qua, làm thất vọng các nhà phân tích. Các nhà lãnh đạo ở Ngân hàng JPMorgan và Bank of America đều cho biết các khoản tiền gửi đang bắt đầu rời bỏ ngân hàng của họ để theo đuổi lợi suất cao hơn ở những nơi khác. Tiền ký gửi giảm 5% tại JPMorgan, 6% ở Bank of America và 7% ở Wells Fargo.

Giám đốc điều hành Brian Moynihan của Bank of America cho biết: “Sau năm 2022, những khách hàng nhiều tiền mặt, hay vốn dành cho mục đích đầu tư, sẽ muốn tìm kiếm lợi nhuận ở nơi khác như thị trường tiền tệ, trái phiếu kho bạc và các sản phẩm khác”.