Tỷ phú Hồ Hùng Anh: Thị trường bất động sản phát triển là đương nhiên

(DNTO) - Chủ tịch Techcombank khẳng định hiện nay, thị trường bất động sản phát triển là điều tất yếu, điều quan trọng là ngân hàng lựa chọn được khách hàng và dịch vụ phù hợp để cho vay.

Chia sẻ tại Đại hội đồng cổ đông thường niên 2021 sáng nay (24/4), ông Hồ Hùng Anh, Chủ tịch HĐQT Techcombank, cho biết nhà băng này tập trung phát triển cho vay lĩnh vực bất động sản và liên quan bất động sản khác rất nhiều so với thị trường chung.

Trong đó, hoạt động cho vay bất động sản của Techcombank mang chiến lược rõ ràng khi tập trung làm việc với các chủ đầu tư lớn trên thị trường và khách hàng mua nhà có khả năng tài chính tốt.

Cụ thể, tiêu chí cho vay của ngân hàng trong lĩnh vực này là lựa chọn những chủ đầu tư tốt nhất, sản phẩm bất động sản tốt nhất để cho vay với khách hàng tốt nhất. Các khoản vay mua nhà của khách hàng cá nhân tại Techcombank cũng được đánh giá kỹ lưỡng.

Đây là lý do trong 8-9 năm trở lại đây, dù đặt trọng tâm cho vay lĩnh vực bất động sản nhưng tỷ lệ nợ xấu của Techcombank luôn duy trì ở mức thấp (dưới 2% tổng dư nợ tín dụng). “Các khoản cho vay mua nhà của Vingroup, Sungroup và Ecopark luôn được ngân hàng xem xét đánh giá rất thận trọng”, ông Hùng Anh nhấn mạnh.

Ông Hồ Hùng Anh, Chủ tịch HĐQT Techcombank. Ảnh: TCB.

Chọn chủ đầu tư tốt nhất làm khách hàng

Chủ tịch ngân hàng cho biết thêm khả năng kiểm soát rủi ro của Techcombank trong hoạt động cho vay bất động sản cũng được thể hiện ở hệ số an toàn vốn (CAR), hiện ở mức cao nhất thị trường, lên tới 17% (tiêu chuẩn là tối thiểu 8%). Nếu tính theo chuẩn Basel II và các thông tư hướng dẫn mới nhất của Ngân hàng Nhà nước, hệ số CAR của nhà băng này vẫn ở mức cao hơn nhiều tiêu chuẩn.

Trong cho vay bất động sản, toàn bộ khoản vay đều được ngân hàng đánh giá hệ số rủi ro rất cao, lên tới 200-250%. Tuy vậy, hệ số CAR của ngân hàng vẫn ở mức cao. Ngoài ra, ông Hồ Hùng Anh cũng cho rằng nếu tính theo tỷ lệ thì danh mục cho vay liên quan bất động sản của Techcombank có thể lớn. Tuy nhiên, xét theo con số tuyệt đối thì danh mục này vẫn ở mức khiêm tốn.

Đến cuối năm 2020, tổng dư nợ tín dụng của Techcombank mới vào khoảng 318.000 tỷ đồng, tương đương 1/2 hoặc 1/3 so với nhóm ngân hàng thương mại cổ phần quốc doanh. Vì vậy, con số tuyệt đối cho vay lĩnh vực liên quan bất động sản của ngân hàng này hiện không quá lớn.

Đặc biệt, ông Hùng Anh nhấn mạnh việc Việt Nam đang trong giai đoạn phát triển với quá trình đô thị hóa diễn ra nhanh và cấp thiết. Vì vậy, việc thị trường bất động sản phát triển là đương nhiên và Techcombank đi theo xu hướng này là hợp lý. Tuy nhiên, ngân hàng có quyền chọn đối tượng nào để cho vay, khách hàng, sản phẩm nào để tập trung phát triển.

Hiện, Techcombank cũng có chiến lược chung là mở rộng phát triển những lĩnh vực kinh tế mới, nhưng ông Hùng Anh cho biết các mảng này sẽ được phát triển theo hướng thận trọng. “Quan điểm của ban lãnh đạo ngân hàng là ngành nào cũng có rủi ro riêng, nên Techcombank sẽ tập trung vào lĩnh vực mà mình thực sự hiểu”, ông Hùng Anh nhấn mạnh.

Liên quan vấn đề này, ông Jens Lottner, Tổng giám đốc Techcombank, cho hay từ trước đến nay, ngân hàng vẫn đặt trọng tâm cho vay và phát triển dịch vụ vào lĩnh vực bất động sản. Tuy nhiên, đây không phải hành động vô căn cứ.

Theo đó, người dân Việt Nam, đặc biệt là khách hàng ở phân khúc thu nhập khá và cao, hiện đã và đang có nhu cầu về nhà ở. Nhu cầu này được dự báo còn tăng mạnh trong tương lai, và đây là lý do Techcombank đặt trọng tâm vào lĩnh vực bất động sản.

Mục tiêu lợi nhuận tăng 20-25%/năm

Ngoài ra, ngân hàng hiện cũng có chiến lược với các lĩnh vực khác như điện lực, viễn thông, năng lượng tái tạo, tiêu dùng… “Chúng tôi muốn có một danh mục cân đối giữa các lĩnh vực đóng vai trò quan trọng trong nền kinh tế Việt Nam. Đồng thời đa dạng hóa đối tượng khách hàng, không chỉ doanh nghiệp lớn mà cả doanh nghiệp vừa và nhỏ, khách hàng cá nhân”, CEO Techcombank thông tin.

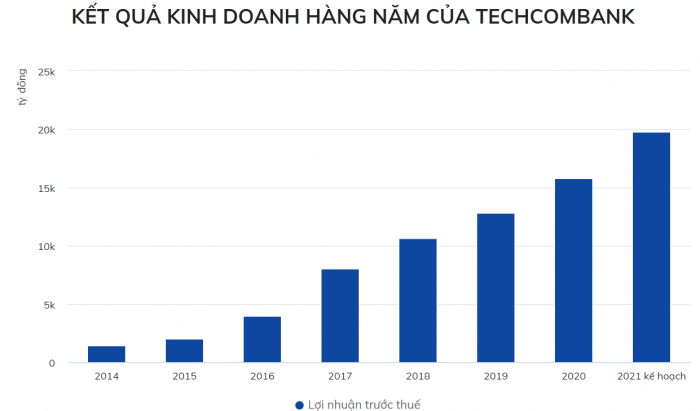

Trong năm 2021, Techcombank dự kiến thu về 19.800 tỷ đồng lợi nhuận trước thuế, tăng 25,3% so với năm liền trước và là con số kỷ lục của ngân hàng. Kỳ vọng này được đưa ra dựa trên mục tiêu dư nợ tín dụng tăng 12%, đạt 356.200 tỷ đồng vào cuối năm (theo chỉ tiêu NHNN giao) và huy động vốn tăng 14,7%, đạt 334.300 tỷ đồng, bao gồm cả chứng chỉ tiền gửi cho khách hàng cá nhân.

Theo ông Hồ Hùng Anh, kịch bản lợi nhuận kể trên của Techcombank được đưa ra dựa trên mức tăng trưởng tín dụng NHNN giao cho cả năm nay, ở mức 12%, nên nếu được NHNN cho phép tăng trưởng cao hơn, con số lợi nhuận có thể tăng thêm.

Tuy vậy, vị lãnh đạo ngân hàng cho biết thông thường cơ quan quản lý chỉ nới tăng trưởng tín dụng với các ngân hàng có chất lượng cho vay tốt vào cuối năm, tức quý IV. Vì vậy, tác động lợi nhuận vào năm tài chính đó không nhiều, do lợi nhuận các khoản tín dụng trong 3 tháng cuối năm không quá lớn.

Ông Jens Lottner, CEO Techcombank, kỳ vọng ngân hàng có thể duy trì tốc độ tăng trưởng lợi nhuận trước thuế 23-25%/năm từ nay đến 2025. Ảnh: TCB.

“Việc kế hoạch lợi nhuận có đạt kế hoạch hay không phụ thuộc nhiều vào tăng trưởng tín dụng ngay từ đầu năm. Còn tăng trưởng tín dụng cao hơn 12% sẽ không ảnh hưởng nhiều tới kết quả lợi nhuận năm nay của Techcombank”, ông Hùng Anh nhấn mạnh.

Theo ông Jens Lottner, năm 2021 của Techcombank sẽ hướng vào một số trọng tâm như cho vay thế chấp, mở rộng tiền gửi không kỳ hạn (CASA) và tiếp tục phát triển các sản phẩm dịch vụ tài chính cho khách hàng doanh nghiệp, cá nhân.

Không riêng năm 2021 ngân hàng đặt mức tăng trưởng lợi nhuận đạt 25%, CEO Techcombank cho biết kỳ vọng của ban lãnh đạo là duy trì tốc độ tăng trưởng lợi nhuận trước thuế 23-25%/năm từ nay đến 2025. Dự kiến, đến hết năm 2025, ngân hàng có thể nâng vốn hóa lên mức 20 tỷ USD và gia nhập top 10 ngân hàng lớn nhất khu vực.